ポイントの貯まりやすさ&使いやすさから、日本国内で絶対的な人気を誇る楽天カード。

2,000人に聞いた人気クレジットカードランキングでも堂々の1位でした。

楽天カードでは、配偶者や子供など、18歳以上の自分の家族に対して追加で家族カードを発行可能です。(原則審査なし)

このページでは次の内容をくわしくまとめました。

- 楽天家族カードの基本情報

- 楽天家族カードのメリット・デメリット

- 本会員カード・家族カードどちらを発行するべきか?

- 楽天ゴールドやプレミアムの家族カード

楽天カードを既にお持ちの方や新規で発行を検討中の方で、家族カードを追加するか悩んでいる人は必見です。

目次

楽天カードは家族カードもポイント高還元率!発行も簡単

まずは楽天カードの家族カードの概要を把握しましょう。

家族カードってそもそもなに?

本カードは本会員に発行されるもの、家族カードは本会員の家族に発行されるもの。クレジットカードを使えるのは本人だけ、家族間でも貸し借りしてはいけません。

しかし本会員が家族に一緒についていき、店頭のレジにてクレジットカード払いするのでは面倒ですよね。

そんな家族でも便利に使えるよう発行しているのが家族カードです。

楽天カードの家族カードのサービスは本会員とほぼ同じ

楽天家族カードの基本情報は以下のとおり。

| 年会費 | 無料 |

|---|---|

| 発行可能枚数 | 5枚 |

| 通常還元率 | 1.0% |

| 楽天市場での還元率 | 3.0% |

| 海外旅行保険 | 最高2,000万円 |

| ETCカード | 付帯不可 |

本会員同様、通常還元率は1.0%と高くポイントが貯まりやすいことはもちろん、次のような楽天カードのメリットもそのまま引き継いでいます。

- 楽天市場での利用でも還元率が3.0%

- 最高2,000万円の海外旅行保険が付帯

年会費無料、買い物する度ポイントがどんどん貯まって使い道も無限大。 圧倒人気のオールマイティカード。

- 節約◎

- 電子マネー

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~3.00% |

|

ただしETCカードが発行できないなど、本会員の一部のサービスは利用できません。(詳しくは「楽天家族カードのデメリット」で後述します。)

家族カードの発行は楽天e-NAVIから簡単に!

楽天カードの家族カードは本会員の申し込みの際に同時に申し込むことが可能です。

既に楽天カードを持っている場合は、楽天カードの会員サイト「楽天e-NAVI」から以下の手順で簡単に申込めますよ。

- 「お申し込み(カード/サービス)」から「カードのお申し込み」を選択

- 「カードの追加」から「家族カード」を選択

- 氏名や性別、続柄など個人情報を入力

本会員の時とは異なり、職業や年収などを入力することはなく1分もあれば済ませることができるでしょう。

本会員のクレヒスに問題が無ければ(詳しくは後述します)通常10日ほどで家族カードが届きます。

楽天家族カードの4つのメリット

楽天家族カードを利用するメリットや、本会員カードと比較した際の利点は次のとおり。

- 1つの口座から引き落とし!家計の管理が楽になる

- 雑費の支払いで効率的にポイントが貯まる

- 審査がないのでブラック状態の人も所有可能

- 海外旅行保険も付帯!補償額を2倍にする裏技も紹介

家族カードを発行するべきかどうかそれぞれについて詳しく見て判断しましょう。

メリット1:1つの口座から引き落とし!家計の管理が楽になる

楽天カードの本会員カードと家族カードの引き落としは本会員の銀行口座から。

そのため、家族間で共同の出費を支払う際に家計の管理が楽になりとても便利なカードなのです。

デメリットになることも

裏を返せばそれぞれで銀行口座を指定できないことに。

例えば子供の利用分を子供の銀行口座から引き落としすることはできません。

それぞれで管理したい場合は本会員カードを発行するのが良いでしょう。

メリット2:雑費の支払いで効率的にポイントが貯まる

家族カードを利用した分のポイントも本会員に付与されます。

ただでさえポイントが貯まりやすい楽天カードですが、家族カードを発行することで今まで取り逃がしていた様々な生活費の支払いをカード決済でき、より効率的にポイントを貯められるようになります。

- 毎月の食費や雑費

- ママ会などでの費用

- 教材費

もちろん楽天市場で還元率が3倍になる特典も家族カードに付帯しているので、お子さんが楽天市場でショッピングをしても大量にポイントを獲得可能です。

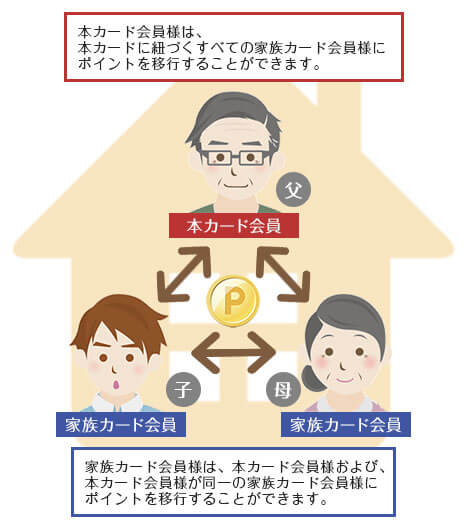

家族間でポイントの移行が可能!

さらに楽天カードの「家族でポイントおまとめサービス」では以下の間柄でポイントの移行が可能。

- 本カード⇔家族カード

- 家族カード⇔家族カード

例えば夫婦それぞれの楽天アカウントに以下のようにポイントが貯まっていたとします。

| 夫のアカウント | 3,000ポイント |

|---|---|

| 妻のアカウント | 2,000ポイント |

全て妻のアカウントに移行すれば合計5,000ポイントになり、楽天市場でお目当ての洋服を購入することなども可能です。

ポイントを一箇所に集約させられると商品への交換に早く漕ぎ着ける、交換可能先の幅が広がるメリットがありますよ。

楽天ポイントはANAマイルへも交換できるので、家族みんなで家族旅行用にマイルを貯めるのもありですね。

メリット3:審査がないのでブラック状態の人も所有可能

これは楽天カードに限ったことではないのですが、家族カードを発行する際の審査は一般的に無しとされています。

そのため学生や主婦の方はもちろん、無職やブラック状態の人でも18歳以上(高校生除く)であれば基本的に誰でも発行が可能です。

本会員のクレヒスが悪いと審査に落とされる可能性も

ただし、実質審査がないとされるのは「家族などの家族カード申込者のみ」。

家族カードの審査は家族会員になろうとしている人ではなく、本会員に対して金融事故についての情報を再請求したり、利用状況の精査によって審査をします。(途上与信)

そのため本会員のクレヒスに重大な問題があった場合には、家族カードを発行することは困難です。

家族カードを発行したいのであれば、本会員はしっかりと支払い計画を立ててカードを利用するようにしましょう。

クレヒスを積めないというデメリットも

しかし、家族カードでの利用実績は個人信用情報機関に登録されないためクレヒスを積み立てることができません。

クレヒスはカードの発行のみならず住宅ローンを組む際にも重要になってくるのでブラック状態が終わったら将来を見据えて自分自身でクレジットカードを発行することをおすすめします。

メリット4:海外旅行保険も付帯!補償額を2倍にする裏技も紹介

楽天家族カードにも楽天カードの本会員と全く同じ保険が利用付帯します。

例えばお子さんが友達と海外旅行をする際に楽天家族カードで決済したとしても本会員同様に海外旅行保険が付帯されるので安心ですね。

補償額はかなり充実している

補償額は次のとおり。

| 傷害死亡・後遺障害 | 2,000万円 |

|---|---|

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 200万円 |

| 携行品損害 | 20万円 |

| 賠償責任 | 2,000万円 |

| 救援者費用 | 200万円 |

そもそも年会費無料のクレジットカードで海外旅行保険が付帯しているものは少なく、その中でも楽天カードの補償額はかなり充実したものです。

同伴の場合でも適用される

家族や友達と海外旅行をする際に飛行機をまとめて誰かが支払うケースがありますね。

その場合以下の人が保険の対象になります。

- 楽天カードで支払う本人

- 楽天カードを持っている同伴者全員

この同伴者は友人や家族を問わず、楽天カード*や楽天カードの家族カードを所有している場合該当します。

一方、楽天プレミアムカードは海外旅行保険の内容が異なるため同伴者の保険が適用されないことにはご注意ください。

家族カードを利用して補償額を2倍にする裏技

本カード、家族カードの2枚持ちをすれば補償額を2倍にすることが可能です。

例えば夫婦間で以下のようにクレジットカードを所有したとします。

| 夫が持つクレジットカード | 妻が持つクレジットカード |

|---|---|

| 夫名義の本カード | 妻名義の本カード |

| 妻名義の家族カード | 夫名義の家族カード |

この場合、それぞれの本カード家族カードの海外旅行保険が適用。

クレジットカードの補償額は複数枚で合算可能(死亡・後遺障害を除く)なので、結果として2倍の補償額を実現できるわけですね。

この方法でゴールドカードに劣らない手厚い海外旅行保険を年会費無料で手に入れられますよ!

楽天家族カードの6つのデメリット

楽天家族カードには本会員カードと比較すると以下のようなデメリットも。

- 入会キャンペーンでもらえるポイントが少ない

- ETCカードを発行できない

- 利用明細が家族に筒抜け!プライベートが丸見えに

- デザインや国際ブランドを指定できない

- 利用枠が共有のため限度額に達しやすくなる

- Edy機能を付帯させるのに300円+税かかる

デメリット1:入会キャンペーンでもらえるポイントが少ない

楽天家族カードの入会キャンペーンでもらえるポイントは本会員入会でもらえるポイントよりもかなり少なめ。

| 本会員カード | 5,000〜8,000ポイント |

|---|---|

| 家族カード | 1,000~2,000ポイント |

新規会員との差は4,000~6,000ポイント。実際にこのポイントを貯めるとなると、40万円~60万円のカード利用をしなければいけないのでなかなかハードです。

ポイント獲得条件も厳しめ

楽天カード本会員の場合、入会特典ポイントの獲得条件は以下のとおり。(時期によって異なります)

- 入会でもれなく2,000ポイント

- 申込後の翌月末までに1回カードを利用することで3,000ポイント

基本的には「一度のカード利用」とかなり優しめです。

一方で家族カードは入会キャンペーンのポイント獲得条件「合計10,000円以上のカード利用」とやや厳しめです。

デメリット2:ETCカードを発行できない

楽天家族カードではETCカードを追加で発行することはできません。

「単身赴任等で夫婦が別の場所に暮らしている」など家族間で複数枚のETCカードが必要な場合は、新規で楽天カードに申し込むのが良いでしょう。

楽天ETCカードは年会費がかかる

楽天カードは年会費無料を大きな強みにしているクレジットカードということもあり、ETCカードの年会費も無料と勘違いしている人は多いです。

しかし、年会費は550円(税込)きっちりかかってくるので注意が必要。

年会費・発行手数料がともに無料のETCカードはこちらの記事で紹介しています。

また、楽天ETCカードの年会費を無料にする方法もいくつかありますよ。

デメリット3:利用明細が家族に筒抜け!プライベートが丸見えに

楽天カードの家族カードでは利用明細書が本会員にまとめて届きます。

家族に内緒でカードを利用したとしても、その利用内容は家族に筒抜け。プライベートな買い物は家族カードではできません。

家族だからこそ知られたくないことは意外と多いですものね。

デメリット4:デザインや国際ブランドを指定できない

家族カードでは以下の2つが本会員と全く一緒になります。

- 国際ブランド(VISAやMastercardなど)

- カードデザイン

例えば本会員のカードがVISAの場合、家族カードもVISAに。Mastercardやアメックスを指定することはできません。

また、カードデザインも指定できず本カードのデザインが通常なら家族カードも通常に。たとえば子供だけディズニーデザインにするといったことはできません。

楽天カードの国際ブランドやデザインについては以下の記事で解説しているので参考にして見てください。

デメリット5:利用枠が共有のため限度額に達しやすくなる

本会員カードと家族カードの利用可能枠は共有されます。

例えば30万円の利用限度額の楽天カード会員の方が、奥さん用に家族カードを発行したとしましょう。

すると今までは一人で最大30万円利用できていたのが、夫婦二人の合計で30万円までしか利用できなくなります。

お互いが知らないところでカードを使いすぎると気づいたらカードの利用限度額に達しているなんてことも。

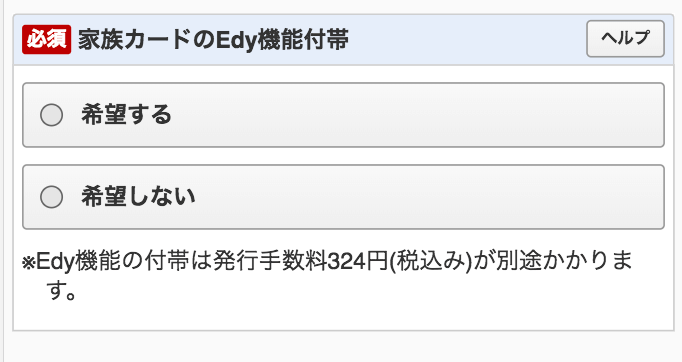

デメリット6:Edy機能を付帯させるのに330円(税込)かかる

電子マネーの楽天Edyと一体型であることは楽天カードの1つの大きな魅力。

ただし、家族カードでは楽天Edyを付帯させるのに330円(税込)かかります。(本会員カードは無料)

セブンイレブン/ローソン/ファミリーマートなどの大手コンビニを始め、全国50万か所以上で使用可能と加盟店の多い電子マネーとしても知られている楽天Edy。

コンビニや自動販売機もキャッシュレスで支払いできて便利なので是非ともつけておきたいものであるため、手数料がかかるのは少しデメリットですね。

楽天カードは本会員カードと家族カードの2枚持ちが最強!

家族カードを作るべきか作らないべきかというのは、それぞれの家庭の思惑によって異なってきます。

さまざまなメリット・デメリットから、どのような人が楽天カードの家族カードを発行するべきなのかを簡単にまとめてみました。

家族カードの発行がおすすめなのはこんな人

次のような状況であれば、家族カードはかなり便利です。

- 家族で多くのポイントをまとめたい人

- あくまで家計の管理の一環としてのカードが欲しい人

- 子供に持たせるカードとして利用したい人

本会員カードの発行がおすすめなのはこんな人

以下に当てはまる人は新規で楽天カードの本会員カードを発行することをオススメします。

- 入会キャンペーンで大量のポイントを獲得したい

- ETCカードを発行したい

- 利用内容を家族に知られたくない

一般カードを発行しておけば完全に自分の口座や利用可能枠内でのやりくりになるので全て自己責任ですみます。

理想は両方とも発行すること!

とはいえ理想はやはり本会員カードと家族カードの両方を持つこと。

以下のように明確に使い分けることで家族間での揉め事も避けられます。

| 本会員カード | ・趣味の費用 ・友達づきあいの費用 |

|---|---|

| 家族カード | ・食費 ・子供の教育費 ・光熱費 |

家族カードをさらに便利にする攻略法を2つ紹介

さらに共通口座と家計簿アプリを利用することで家族カードが便利になりますよ。

1.共通銀行口座を開き家族カードと連携させる

食料品や日用品など共同の出費が増えるかと思いますが、一回一回割り勘するなんて面倒臭いことはしたくないですよね。

そのような時は家族カードの他にも共通の銀行口座を開設するのが便利です。

共通口座を持っていると以下のようなメリットがあります。

- 収入と支出を一つの口座で行うことができ家計を管理しやすい

- 家族用のお金と夫婦それぞれのお小遣いを区別できる

夫か妻どちらかの名義で開設することができ、この共通口座に家族カードを連携してしまえば以下のように出費を明確に分けて管理できるようになりますよ。

| 夫の銀行口座 | 夫のお小遣い用 |

|---|---|

| 妻の銀行口座 | 妻のお小遣い用 |

| 共通口座 | 生活費など共通の出費用 |

2.家計簿アプリに共通口座や家族カードを連携させ可視化

クレジットカードや電子マネー、銀行口座などの利用状況を一括確認することができる「家計管理アプリ」。

人気の家計簿アプリは以下の3種類。

- Money Tree

- Zaim

- マネーフォワード

これらの3つのアプリには以下のような機能が備わっています。

- 連携カードの利用履歴確認

- 連携銀行口座の残高確認

- 利用履歴の可視化(グラフ表示)

- レシート撮影機能

共通口座や家族カードを夫婦それぞれの「家計簿アプリ」に登録しておくことで共通財産の把握をしやすく、節約や家計をデザインするのにも非常に役立ちます。

2017年度にMoneytreeが行ったアンケート調査では、月額平均19,090円の節約ができたとのデータがとれており、結婚生活の中で節約をしたい人はとりあえずインストールしてみて使って見ましょう!

| 連携サービス数 | 強み | |

|---|---|---|

| Money Tree | 2,600以上 | ・自動ジャンル分け ・見やすいグラフ ・資産を一生管理 |

| 家計簿Zaim | 1,500以上 | ・ネットショップとも連携 ・統計データとの比較 ・家計のバランス診断 ・スーパーの特売情報なども取得 |

| 家計簿マネーフォワード | 2,600以上 | ・証券口座やFX口座など幅広く連携 ・カテゴリ分けなど細かく管理 ・お金に関するコラムも読める ・デバイスを選ばない |

他の楽天カードの家族カード

そもそも、一口に楽天カードといってもその種類は様々。

ここまでの楽天カードは「楽天カード(一般)」のことを指しており、楽天から発行されているクレジットカードは10種類ほどあります。

その中でも家族カードの年会費やサービス事情はカードによって少し異なるので確認しておきましょう。

| 発行不可 | 年会費無料 | 年会費500円+税 |

|---|---|---|

| ・楽天カードアカデミー ・楽天銀行カード |

・楽天カード ・楽天ピンクカード ・楽天ANAマイレージクラブカード |

・楽天ゴールドカード ・楽天プレミアムカード |

楽天ピンク・ANAマイレージクラブカードの家族カード

楽天ピンク・楽天ANAマイレージクラブカードの家族カードは年会費や受けられるサービスは楽天一般カードの家族カードとほぼほぼ一緒。

オールマイティな楽天カードに、女性向けの嬉しいオプションサービスが追加された一枚。

- 高コスパ◎

- スピード発行

- 海外

- 電子マネー◎

- 買い物

- 初めて◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~3.00% |

|

圧倒的人気の楽天カードにANAマイレージクラブカードの機能が付帯。マイラー向けにアレンジされた一枚。

- 節約

- 電子マネー◎

- 買い物

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 0円 | 550円 | 1.00~3.00% |  |

ただし楽天ANAマイレージクラブは本会員・家族カードの年会費は通常550円(税込)。

しかし、年に1回の利用があればどちらも無料になるので実質年会費無料なので心配は無用です。

楽天ゴールドカードの家族カード

楽天カードのひとつ上位ランクのカード、楽天ゴールドカードの場合の家族カードも見てみましょう。

魅力はそのままに、年会費無料の楽天カードにはないゴールドカードならではの特典がたくさん。

- 高コスパ◎

- 電子マネー◎

- 買い物

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 2,000円 | 2,000円 | 1.00~5.00% |  |

楽天ゴールドカードの家族カードではさらに以下のような特典を利用可能。

- 楽天市場でのポイント還元率が5%

- 国内28の主要空港、韓国、ハワイの空港ラウンジを無料で利用可能

これらの特典を使いこなせる人は楽天カードよりも楽天ゴールドカードを使ったほうがお得になるのです。

家族カードも空港ラウンジを無料で利用可能

家族カードでも空港ラウンジを利用できます。

しかし2018年9月から、楽天ゴールドカードで無料で空港ラウンジを利用できる回数が「無制限→年2回まで」に改悪されてしまいました。

ただ空港ラウンジの料金は同伴者2,000〜3,000円くらいと有料なことがほとんど。

楽天プレミアムカードの家族カード

楽天カード、楽天ゴールドカード、そしてその上のランクに位置するのが「楽天プレミアムカード」。

特典や付帯サービスも大幅にパワーアップするため、家族カードの内容もかなり異なります。

オールマイティな楽天カードの二ランク上のゴールドカード。ポイント還元率と充実したサービスを見事に両立。

- 高コスパ◎

- スピード発行

- 海外◎

- 電子マネー◎

- 買い物

- 初めて

- ステータス

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 11,000円 | 11,000円 | 1.00~5.00% |  |

楽天プレミアムカードの家族カードではさらに以下の特典を利用可能です。

- 海外旅行保険も他の楽天カードよりも充実

- 国内主要空港ラウンジは家族カードでも利用可能

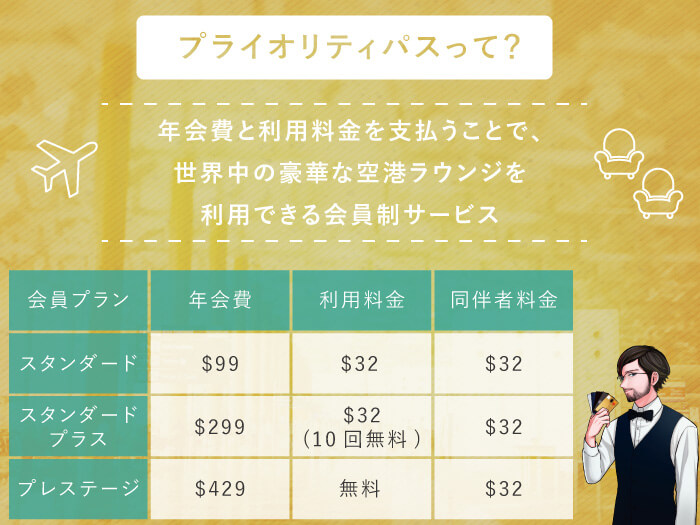

家族カードではプライオリティパスの発行不可

楽天ゴールドカード同様、楽天プレミアムカードでも国内主要空港ラウンジは家族カードでも利用可能。さらに回数制限がないことも嬉しいポイントです。

ただし、高級空港ラウンジを利用できるプライオリティパスは本会員のみ。家族カードでは発行できません。

とはいえそもそもプライオリティパスを年会費たったの1万円の楽天プレミアムカードで発行できること自体が奇跡的なことなんです。

無料入会できるいくつかのハイステータスなクレジットカードと比較すると、楽天プレミアムカードはその中で最も年会費が安いことがわかります。

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 年会費22,000円(税込) |

|---|---|

| JCB ゴールド ザ プレミア | 年会費16,500円(税込) |

| SBIプラチナカード | 年会費33,000円(税込) |

| 三井住友VISAプラチナカード | 年会費55,000円(税込) |

家族カードでは楽天プレミアム1年間無料キャンペーンが適用されない

楽天プレミアムカードでは「楽天プレミアム」という名の特典会員プログラムに1年間無料(通常年会費:3,900円)で利用できます。

楽天市場や楽天トラベルなど楽天のサービスを頻繁に使う方はかなりの優待を受けられます。

ただこれまた家族カードでは「楽天プレミアム」の無料キャンペーン対象外なことには注意が必要ですね。

年会費が完全に無料の楽天カードを新規で発行するのもアリ

空港ラウンジを利用しない人は年会費が有料のゴールド・プレミアムの家族カードを発行するより、年会費が完全に無料の楽天カード(本会員)を新規で発行するのが良いでしょう。

確かにゴールド・プレミアムの家族カードも楽天市場での還元率が5%と一般楽天カードよりもお得です。

ただ家族カードの引き落としはどうせ本会員の口座から。

家族で楽天市場を利用してショッピングするときは、例えば本会員のお父さんが代用者として決済すれば良い話です。

まとめ

いかがでしたか?今回は楽天家族カードの概要やメリット・デメリットから発行するべきかどうかを解説しました。

最後にこの記事の重要なポイントをおさらいしておきましょう。

- 楽天カードの家族カードの海外旅行保険やポイントの貯まりやすさは本会員とほぼ同じ

- 家族カードの発行は楽天e-NAVIから簡単にできる!

- 引き落とし口座が1つなので家計の管理が楽になるなどのメリットがある

- 家族カードには審査がないのでブラック状態の人も所有可能

- 本カード、家族カードの2枚持ちをすれば海外旅行保険の補償額を合算でき、ゴールドカードに劣らない内容になる

- 入会キャンペーンでもらえるポイントが少ないのが一番のデメリット

- そのほかにもデザインや国際ブランドを選択できない、ETCカードを発行できない、楽天Edyの付帯に330円(税込)の手数料がかかるデメリットが

- 本会員カードと家族カードの両方を持ち、状況によって使い分けるのがいちばんのおすすめ

- ゴールドカードやプレミアムカードの年会費は550円(税込)とかなり安め

- 空港ラウンジを利用しない人は年会費が完全に無料の楽天カード(本会員)を新規で発行するのが良い

楽天家族カードにはメリットもデメリットもあります。

そこで、本会員カードと家族カードを両方持ちいいとこ取りをするとお得で便利になりますよ!