P-oneカード<Standard>は、ポケットカード株式会社が展開している年会費無料のクレジットカードです。

通常のポイント還元サービスと異なり、自動的に利用金額のうち1%が支払金額から差し引かれるという変わった特徴を持つクレジットカードです。

ポイントのやりくりを面倒に感じている方は、ぜひ検討してみてください。

この記事では、P-oneカード<Standard>の特徴とあわせてメリットやデメリットについて解説します。

目次

P-oneカード<Standard>の特徴は?スペックや審査基準を解説

P-oneカード<Standard>は年会費の負担が軽く還元率も高いため、サービス内容がわかりやすいながらも満足度の高いクレジットカードとなっています。

まずはスペックについて、一覧表でまとめたのでご覧ください。

| P-oneカード<Standard>のスペック一覧 | |

| 年会費 | 永年無料 |

| ポイント還元率 | 支払額から1%が自動差し引き |

| 国際ブランド | VISA、Mastercard、JCB |

| 利用限度額 | ショッピング最大200万円、キャッシング最大150万円 |

| 締め日・支払日 | 毎月末日締め・翌々月1日払い |

| 保険 | 紛失・盗難保障 |

| ETCカード | 新規発行手数料1,100円、有効期限更新発行手数料1,100円 |

| 家族カード | 年会費無料、管理費初年度無料、2年目以降年間220円 |

以下からはP-oneカード<Standard>の主な特徴について解説します。

P-oneカード<Standard>は年会費が無料、とくに条件もなし

P-oneカード<Standard>は、年会費が永年無料となっています。

初年度だけでなく2年目以降も、とくに条件不要でカードを持ち続けることが可能です。

クレジットカードの中にはもれなく数千円~数万円の年会費が発生してしまうものも少なくありませんが、P-oneカード<Standard>なら年会費に悩まされることはありません。

ポイント付与の代わりに、支払額が自動的に1%割引になる!

P-oneカード<Standard>では、ポイントサービスが基本的にありません。

ポイントの代わりに「請求時1%割引特典」があり、利用金額100円単位で1%の割引を受けられます。

例えば1,000円の買い物をした場合は、10円分が請求時に割り引かれます。

ただし、キャンペーン等ではボーナスポイントとしてポケット・ポイントが付与されることもありますよ。

国際ブランドは3種類から選択可能!利用限度額は一般カードながら高額

P-oneカード<Standard>では、国際ブランドをVISA、Mastercard、JCBの3種類から選んで発行できます。

VISAはiPhoneでのApple Pay決済に対応していて充実しているので、基本的にはVISAでの発行がおすすめです。

しかし利用したいサービスがVISA非対応、身の回りに他の国際ブランドの加盟店が多いといった場合は、必要に応じて他の国際ブランドも選べます。

保険は紛失・盗難保障が付帯されている

P-oneカード<Standard>には、保険として紛失・盗難保障が付帯されています。

カードを失くす・番号を盗用されるなどして不正利用をされてしまっても、届け出を受けた60日前のタイミング以降の損害はしっかり補償してもらえます。

ただし会員が故意・重大な過失をしてしまっていたり、暗証番号を他人に知られたりした場合の不正利用は補償してもらえないのでご注意ください。

ETCカードや家族カードは発行できるものの、手数料に注意

P-oneカード<Standard>では有料道路の通行に使えるETCカードを発行可能ですが、発行時や更新時に1,100円の手数料がかかります。

家族カードも年会費無料で最大3枚発行できますが、2年目以降に管理費として220円の手数料が1枚ごとにかかるのでご注意ください。

新規入会特典はカードキャッシングの利息30日間無料サービス

P-oneカード<Standard>の新規入会特典としては、カードキャッシングの30日間無利息サービスが用意されています。

初回のカードキャッシング時に、30日間は利息がかかりません。

P-oneカード<Standard>の審査基準は?

P-oneカード<Standard>は、18歳以上で連絡が可能な方が発行可能です。

とくに収入の有無などの条件は設定されていません。

なお、高校生の場合は卒業年度の1月以降にWebでのみ申し込み可能という制限があるのでご注意ください。

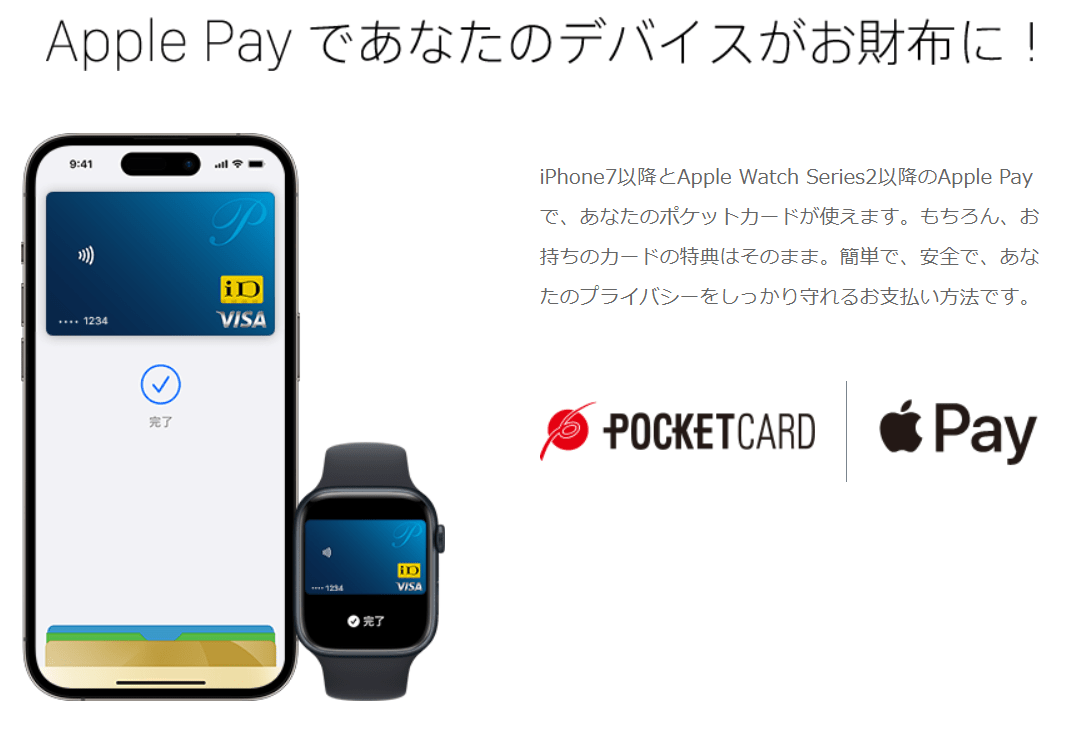

タッチ決済はもれなく対応、VISAブランドならApple Payも使える

P-oneカード<Standard>では、もれなくVISA、Mastercard、JCBのいずれもタッチ決済に対応しています。

そしてVISAブランドでの発行なら、Apple PayをiPhoneやApple Watchで使うことも可能です。

Apple Payでの支払いはiDまたはVISAのタッチ決済となります。

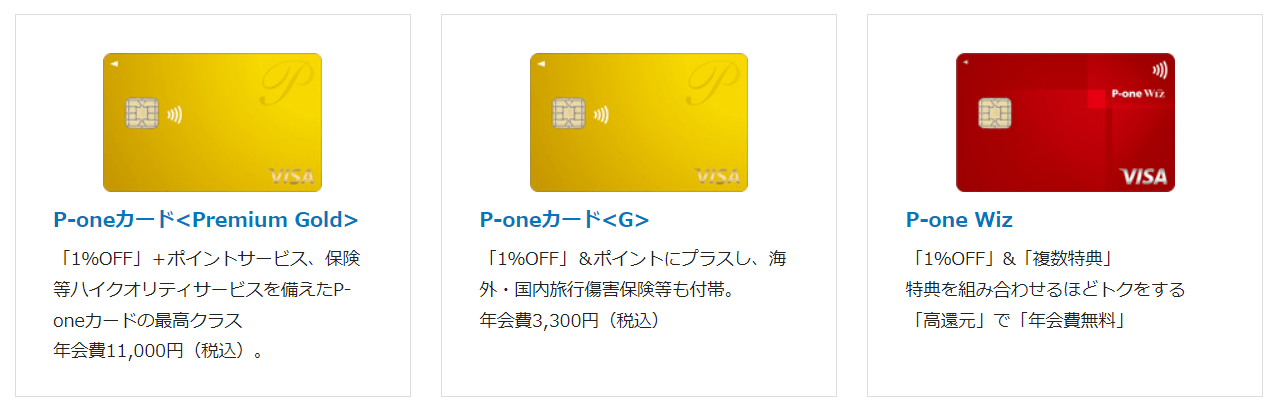

Premium Gold、G、Wizといったその他P-oneカードとの違いはどこ?

P-oneカードにはStandard以外にも色々な種類のバリエーションが存在しています。

P-oneカード<Standard>とPremium Gold、G、Wizといった他のカードの特徴を比べてみました。

| P-oneカードの主なスペック比較 | ||||

| Standard | Premium Gold | G | Wiz | |

| 年会費 | 永年無料 | 11,000円 | 3,300円 | 永年無料 |

| ポイント還元率 | 1%が支払額から割引 | 1%が支払額から割引+1,000円ごとに1ポイント+年間50万円利用で1,000ポイント | 1%が支払額から割引+1,000円ごとに1ポイント還元 | 1%が支払額から割引+1,000円ごとに1ポイント |

| 保険 | 紛失・盗難保障 | ・紛失・盗難保障 ・購入商品安心保険(年間300万円) ・海外・国内旅行傷害保険最高5,000万円+親族1,000万円 |

・紛失・盗難保障 ・購入商品安心保険(年間50万円) ・海外・国内旅行傷害保険最高2,000万円 |

・紛失・盗難保障 ・購入商品安心保険(年間50万円) |

| その他特典・特徴 | × | ・空港ラウンジサービス | × | ・リボ払い専用 |

Standardは年会費が無料な代わりに、他のカードと違って旅行傷害保険やショッピング保険である購入商品安心保険がなかったり、ポイントサービスの充実度が低かったりします。

WizはStandardと同様に年会費無料ながら購入商品安心保険や1,000円ごとの1ポイント(3円程度)還元がありますが、代わりにリボ払い専用です。

リボ払いに問題がなければWizの方が豪華な内容ですが、支払い金額の調整などが面倒に感じる場合はStandardを選びましょう。

Premium Goldは年会費が11,000円と高めですが、代わりにポイントサービスに加えて年間50万円利用で1,000ポイントの特典もあります。

また、旅行傷害保険も本人最高5,000万円+親族最高1,000万円、購入商品安心保険が年間300万円と高額ですし、空港ラウンジサービスも使えます。

Gは年会費が3,300円で比較的安価な代わりに、Premium Goldと比べると空港ラウンジサービスがなかったり各種保険の上限額が低かったりする点にご注意ください。

P-oneカードのStandardは、できるだけ負担を抑えて気軽にクレジットカードを使いたい方に最適な選択肢となります。

P-oneカード<Standard>のメリットは?どんな人におすすめ?

P-oneカード<Standard>はどんな人におすすめか、メリットを踏まえつつまとめました。

年会費無料なので、年会費の負担を抑えたい人におすすめ

P-oneカード<Standard>は年会費が無料となっているので、クレジットカードを持つにあたって年会費の負担をできるだけ抑えたい方におすすめです。

あまり頻繁にクレジットカードを使わない方はもちろん、よく使うけど余計な出費は増やしたくないという方も検討してみましょう。

自動で還元額が割り引かれるので、ポイントの運用が手間に感じる人におすすめ

P-oneカード<Standard>は、利用金額のうち1%が自動的に支払額から割り引かれるしくみを備えています。

ポイントサービスの場合は自分で交換したい商品や提携ポイントなどを選んで手続きをする手間がかかりますが、P-oneカード<Standard>ならとくに自分から還元を受けるために何かをする必要がありません。

面倒な手続きをせずにポイントを有効活用したい方は、P-oneカード<Standard>を選ぶのがおすすめです。

P-oneカード<Standard>のデメリット・注意点はある?

P-oneカード<Standard>には、いくつか気をつけたいデメリットも存在しています。

ここからは、注意しておきたいデメリットについて解説します。

1会計ごとの還元となっていて、100円を下回る端数はカットされる

P-oneカード<Standard>では利用金額から1%が割り引かれますが、1会計ごとに割引が行われる仕組みです。

そして、100円を下回る金額については割引の対象外となります。

例えば199円の支払いをした場合は99円分が割引対象街となり、1円分の割引となります。

端数が出る買い物を頻繁にする場合、その分割引対象街となる金額が多くなってしまう点にはご注意ください。

電子マネーのチャージなどは割引対象外なので注意!

P-oneカード<Standard>の1%割引特典は、電子マネーのチャージなど一部対象外になる支払いも存在しています。

例えば以下のような支払いは割引対象外なのでご注意ください。

- 電子マネーのチャージ

- サンリブ

- マルショク

- ポケットカードトラベルセンター

- 金券類

- 各種保険料

- ETCカード

- キャッシング

対象外の支払いは別のクレジットカードで行うか、理解の上でP-oneカード<Standard>を支払いに利用しましょう。

ETCカード、家族カードが有料になっている

ETCカードや家族カードは無料で使えるクレジットカードもありますが、P-oneカード<Standard>ではどちらも有料です。

無料で各種追加カードを利用したい場合は、他のクレジットカードをご検討ください。

国内・海外の旅行傷害保険やショッピング保険は付帯なし

P-oneカード<Standard>には、旅行傷害保険やショッピング保険の特典がありません。

旅行時の怪我などに備えた保険が必要な方や、買い物時のトラブルを補償してもらえる保険が必要な方は、他のクレジットカードをご検討ください。

まとめ

今回はP-oneカード<Standard>のメリットやデメリットについて解説しました。

最後にカードの重要なポイントを改めてまとめます。

- P-oneカード<Standard>は年会費永年無料のクレジットカード

- 利用金額の1%が自動的に割り引かれた状態で支払額を請求されるしくみ

- 1会計につき100円未満の端数は割引の対象外になる点に注意!

- 国際ブランドはVISA、Mastercard、JCBから選択可能

- タッチ決済にも対応、VISAはApple Payも使える

- 18歳以上で連絡が可能な方が申し込み対象

- 保険は紛失・盗難保障のみ付帯

- ETCカードや家族カードは有料での利用となる

P-oneカード<Standard>は年会費無料で1%分の割引還元を受けられる、シンプルな内容のクレジットカードです。

クレジットカードを気軽に・お得に使って買い物に有効活用したい方は、検討してみてください。