アイフルは大手消費者金融の中で唯一銀行の傘下に入っておらず、独自の方法で審査を行っています。

最短18分※で借入可能なため、急にお金が必要になった方におすすめのカードローンですが、誰でも契約できるわけではありません。

※ 申込状況によってはご希望に添いかねます。

この記事では、アイフルの審査の特徴や即日融資までの流れなどを解説します。

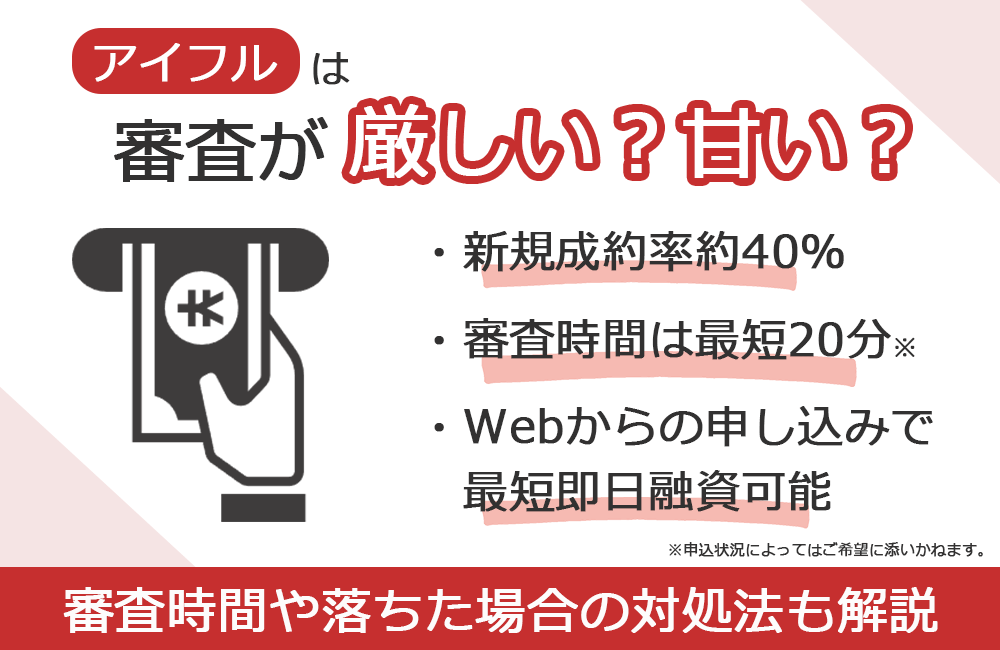

- アイフルは新規成約率40%で比較的審査に通過しやすい

- アイフルの審査は最短18分※1で完了

- アイフルの審査に通過するためのコツ

- アイフルですぐにお金を借りるための方法

| 監修者 |

ファイナンシャルプランナー/CFP認定者 ファイナンシャルプランナー/CFP認定者水野 崇 相談、執筆・監修、講師、取材協力など多方面で活躍する独立系ファイナンシャルプランナー。年間300本以上の執筆・記事監修を手掛けながら、大手金融機関などの企業研修に登壇。 【メディア掲載】毎日新聞|東京新聞|女性自身|プレジデントオンライン|日本FP協会 他多数 |

目次

アイフルはすぐにお金を借りたい人におすすめの消費者金融

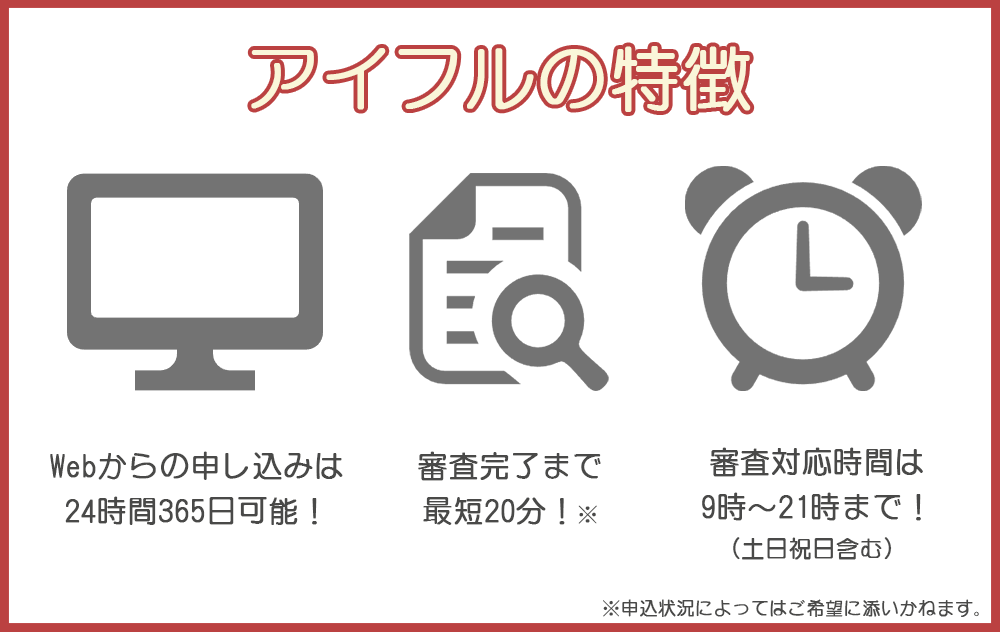

アイフルはWebからの申し込みの場合、営業時間内であれば最短18分※1で審査が完了します。

加えて、申し込みが24時間365日可能なので、アイフルは「今すぐお金を借りたい」と考えている方におすすめの消費者金融です。

しかし、審査対応時間は9時から21時と制限があるので気をつけましょう。

| アイフルの基本情報 | |

|---|---|

| 限度額 | 最大800万円 |

| 審査時間 | 最短18分※1 |

| 融資時間 | 最短18分※1 |

| 金利 | 3.0%〜18.0% |

| 申し込み可能年齢 | 20歳〜69歳 |

| 担保 | 不要 |

| 連帯保証人 | 不要 |

| 郵送物 | 基本的になし |

| 電話連絡 | 基本的になし |

※1申込状況によってはご希望に添いかねます。

アイフルの新規成約率は約40%で他社よりも比較的高い

アイフルが発表している月次データによると2023年12月の無担保ローンの新規成約率は40.3%で、新規成約率は他のカードローン会社よりも比較的高いです。

一般的に銀行の傘下に入っている消費者金融は審査が厳しめですが、アイフルは大手消費者金融の中で唯一銀行の傘下に入っていません。

そのため、他の消費者金融・カードローンで審査に通らなかった方も、アイフルでは審査に通過する可能性があるので利用を検討してみてください。

参考:アイフル公式サイト「アイフル月次推移(2023/4~2024/3)」

アイフルは審査基準を公表していない

アイフルは審査内容を公式に発表していないため、事前に審査基準の把握はできません。

審査基準が非公開なのはアイフルに限らず、ほとんどのカードローン会社に共通します。

しかし、カードローン会社が審査時に共通してチェックする項目が3つあります。

- 申込条件

- 収入状況

- 借入状況

学生やアルバイトでも収入があれば申し込み可能

アイフルは定期的な収入がある20歳以上の方であれば、大学生やアルバイトでも申し込み可能です。

他の消費者金融では、収入が少ない学生やアルバイトは申し込めない場合もありますが、アイフルでは年収額よりも収入の有無を重視する傾向があります。

そのため、収入が少ない学生やアルバイトでも申し込め、審査に通過する可能性もあります。

他社では申し込めなかった、または審査落ちの経験がある学生やアルバイトの方は、アイフルの利用を検討しましょう。

参考:アイフル公式サイト「誰でも申込みはできますか?」/アイフル公式サイト「パート・アルバイト・派遣社員・契約社員でも申込みはできますか?」

収入に比べて借入希望額が大きいと審査に落ちる可能性あり

アイフルは申し込みの際に借入希望額を申請しますが、収入に対してあまりに大きい金額を申請すると審査に落ちる可能性があります。

カードローン会社は申込者の返済能力の有無を重視するため、収入に対して借入金額が大きいと返済能力がないと判断されます。

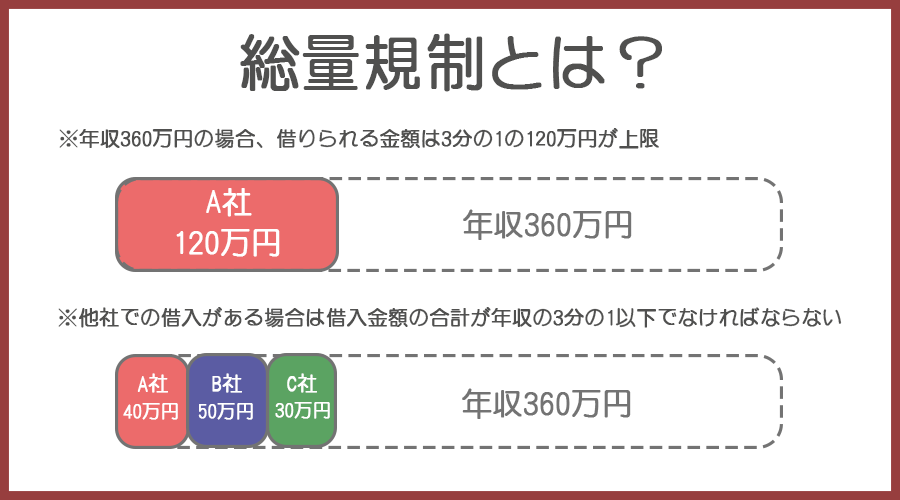

また、消費者金融では「総量規制」という法律で年収の3分の1を上回る金額は借り入れできません。

すでに他社で借入がある場合、他社借入とアイフルへの希望借入額が合計で年収の3分の1以下になる必要があります。

アイフルの借入希望額だけで年収の3分の1以下に収めればいいわけではないので注意しましょう。

参考:日本貸金業協会「1 お借入れは年収の3分の1までです」

他社からも借入している場合は正確な金額を申告する

他社からの借り入れがある場合は、申し込む際に正確な金額を申告しましょう。

他社からも借入があると審査に不利になると考えて虚偽の金額を申告する方もいますが、虚偽の申告は審査落ちの可能性を高めます。

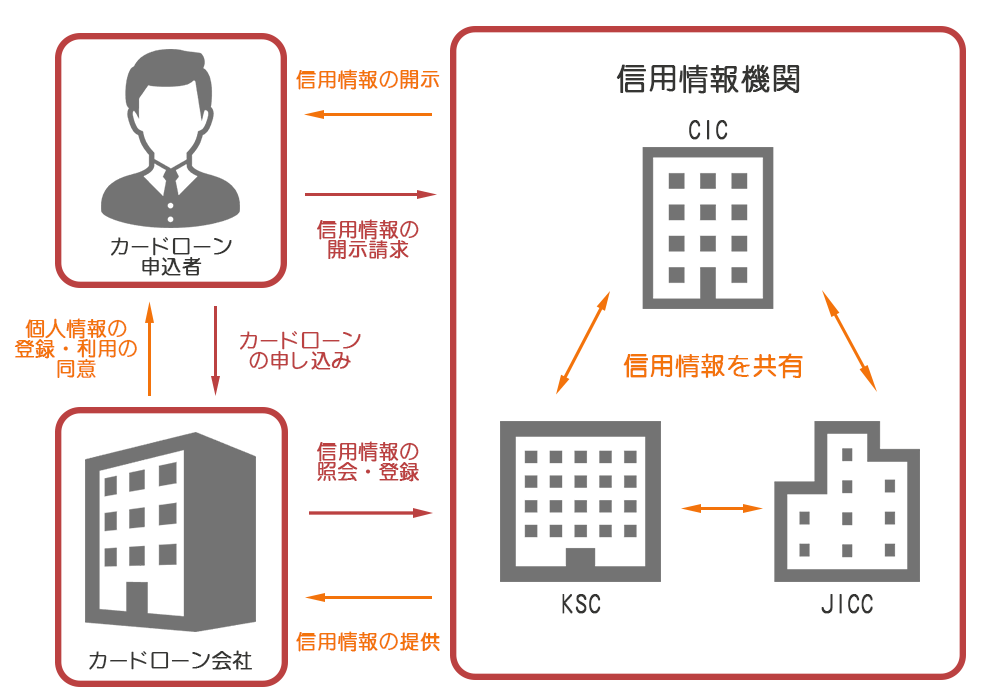

また、虚偽の申告をしても信用情報機関で正確な情報を確認するため、嘘がバレて逆にマイナスなイメージを与えるでしょう。

消費者金融は総量規制の範囲内で融資しなければならないため、他社からの借入金額はとても重要です。

しかし、他社から借り入れがあっても審査に通過する可能性はあるので、正確な金額を申告しましょう。

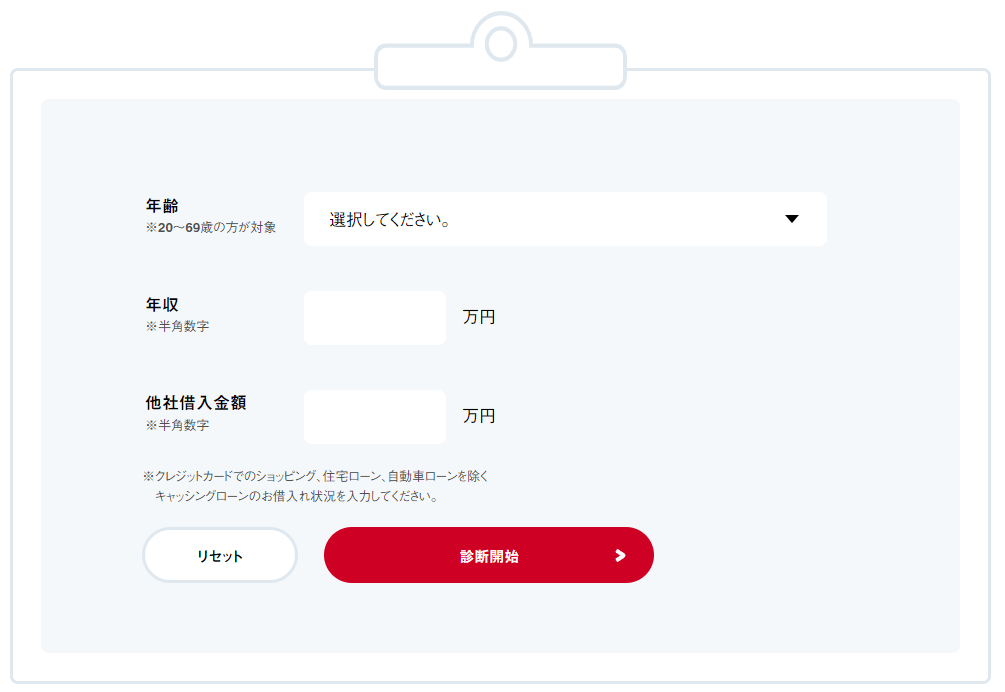

審査に通過するか心配な方は「1秒診断」を受けてみよう

アイフルには簡単な質問に答えるだけで融資の可否を判断してくれる「1秒診断」というサービスがあります。

- 年齢

- 年収

- 他社借入金額

アイフルに申し込みたいけれど審査に通過するか心配という方は、事前に「1秒診断」を利用しましょう。

しかし、「1秒診断」は簡易的な判定のため、融資可能と診断されても本審査では審査に落ちる場合があることを覚えておきましょう。

| 監修者のコメント |

ファイナンシャルプランナー/CFP認定者 ファイナンシャルプランナー/CFP認定者水野 崇 アイフルを含め大手消費者金融の審査項目には共通内容も多いため、他の金融機関での借入状況を信用情報機関への照会によって必ず確認されます。 最低限の融資基準を満たさなければ審査には通りませんので、アイフルだけが特別審査が厳しいということはないでしょう。審査落ちが続く場合は個人信用情報や総量規制などが原因となっている場合があるので、一度ご自身の状況を確認されることをおすすめします。 |

アイフルの審査時間は最短18分※

アイフルのカードローンはWebで申し込んだ場合に限り最短18分※1で審査が完了します。

すぐにでもお金を借りたい方にはとても便利なサービスですが、申し込み状況や時間によっては20分で審査が完了しない場合もあります。

- 申し込みの時間帯によっては翌日以降になる場合もある

- Webからの申し込みなら即日融資も可能

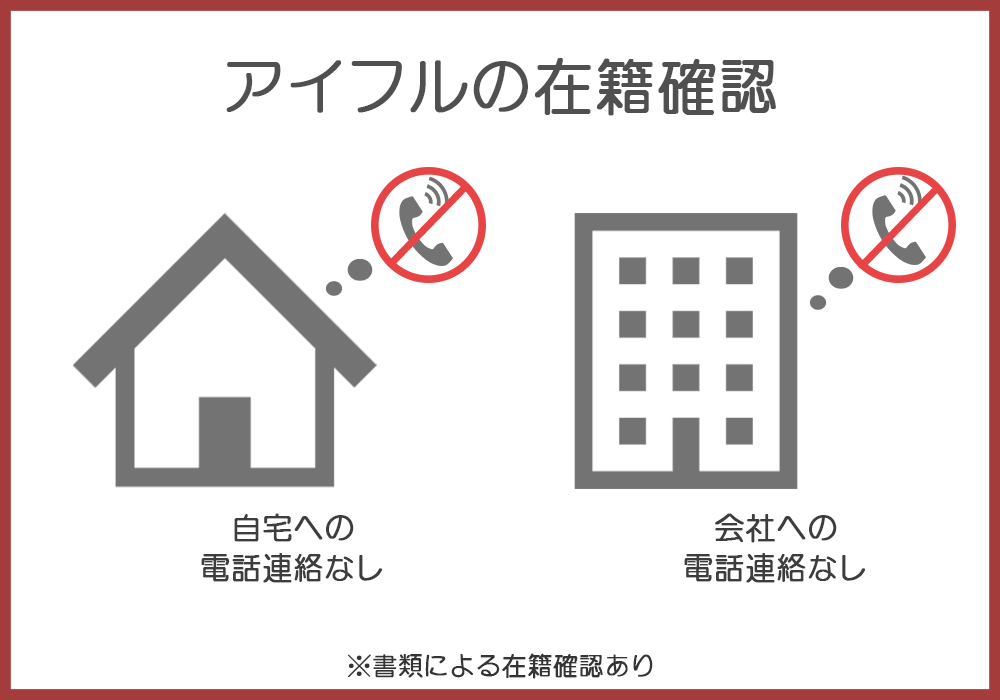

- アイフルでは電話による在籍確認を行っていない

申し込みの時間帯によっては翌日以降になる場合もある

アイフルの審査時間は土日祝日問わず最短18分※1で完了するという特徴がありますが、どんな場合でも適用されるわけではありません。

アイフルの審査対応時間は9時~21時のため、対応時間外に申し込むと審査結果の通知が翌日以降になります。

なお、申し込みや審査に関しては店頭窓口や無人契約機を除き、年末年始などの長期休暇でも受け付けています。

しかし、借り入れや返済は金融機関により利用が制限されている場合もあるため、最短時間で借り入れ希望の方は審査対応時間内に余裕を持って申し込みましょう。

※1申込状況によってはご希望に添いかねます。

Webからの申し込みなら即日融資も可能

アイフルはWebからの申し込みの場合、審査結果が出た後すぐにお金を借りられます。

また、アイフルではカードの発行有無を選択できるため、カードレスを選択するとスムーズに借り入れ可能です。

カードレスを選択した場合、契約完了後すぐに銀行振込やセブン銀行ATMまたはローソン銀行ATMでお金を借りられます。

しかし、カードを発行する選択をした場合はすぐにお金を借りる際、無人契約機までカード発行に行かなければなりません。

また、借り入れ可能な時間は提携先の金融機関によって異なるため、あらかじめ確認しておきましょう。

基本的に平日9時~18時の間はメンテナンス時間を除き、どこの金融機関でも問題なく利用できます。

なお、申し込んだ時間が審査対応時間外であったり、審査状況によっては即日融資を受けられない場合もあるので、即日融資を希望する方は時間に余裕を持って申し込みましょう。

アイフルでは電話による在籍確認を行っていない

通常、カードローンを申し込むと申込者の勤務先に電話や書類などで在籍確認を行いますが、アイフルでは基本的に電話での在籍確認は行っていません。

また、電話での在籍確認を行う場合も申込者の同意がない限り実施していないため、周囲の人にカードローンの利用がバレる心配がありません。

しかし、アイフルは本人確認書類と収入証明書※による在籍確認を行っており、在籍確認自体を行っていないわけではないので勤務先を偽るなどの虚偽の申告はやめましょう。

※収入証明書はアイフルでの利用金額が50万円以上の場合か、他社との借入金額の合計が100万円以上になる場合に提出。

参考:アイフル公式サイト「申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか?」

アイフルの審査時間が20分以上かかっている理由

審査時間が最短18分※という特徴があるアイフルですが、審査が20分以上かかる場合もあります。

審査時間が最短18分※という特徴があるアイフルですが、審査が20分以上かかる場合もあります。

※申込状況によってはご希望に添いかねます。

- 申請した内容に不備があった

- 21時以降に申し込みをした

- 混雑している時間帯に申し込んでしまった

申請した内容に不備があった

アイフルに申し込んだ際の記載内容に不備があった場合は、審査時間が長くなる傾向があります。

理由は、申込者の住所や電話番号、勤務先情報などに記載ミスがあると確認が取れずに時間がかかってしまうからです。

また、本人確認書類の提出数が足らないなどの不備があると再提出が必要になり、さらに審査時間が長引くので不備がないようしっかり確認してから提出しましょう。

21時以降に申し込みをした

アイフルのカードローンを早朝や深夜に申し込んだ場合は、審査対応時間外のため審査終了まで時間がかかります。

例えば、夜お金が必要なことに気づいてアイフルに申し込んでも、21時以降に申し込んだ場合は審査結果が届くのは翌日9時以降です。

アイフルの審査対応時間は9時~21時と決まっており、24時間審査が20分※で完了するわけではありません。

※申込状況によってはご希望に添いかねます。

混雑している時間帯に申し込んでしまった

アイフルのカードローンは申し込みが多くなる時間帯があり、混雑状況により審査が遅くなる場合もあります。

通常、申し込みが多くなる時間帯は会社員の仕事が終わる夕方や休みの人が多い土日祝日です。

また、大型連休のある5月や夏休み明けの9月も申し込みが多い傾向があり、審査の遅延が予想されます。

急いでいるときは混雑による審査遅延を避けるために、平日の夕方までには審査が完了するよう申し込みましょう。

審査時間が長いからといって審査に落ちたわけではない

審査に時間がかかっていると「審査に落ちたんじゃないか」と心配する方も多いですが、審査時間が長いからといって審査に落ちたわけではありません。

アイフルは最短18分※で審査が完了しますが、在籍確認や他社借入額の調査などで長引く場合もあります。

なかなか審査結果が来なくても翌営業日に結果が通知されることも多いので心配する必要はないでしょう。

※申込状況によってはご希望に添いかねます。

アイフルの審査を最短で通過するためにできること

審査時間が比較的短いアイフルですが、最短で審査を終わらせるためには4つのコツがあります。

- Webから申し込む

- なるべく平日の夕方までに申し込む

- 申請内容に不備がないか事前にしっかり確認する

- 必要書類はあらかじめ用意しておく

1.Webから申し込む

アイフルはWebから申し込むと最も早く審査結果の通知を受け取れます。

アイフルにはさまざまな申し込み方法がありますが、どの方法を利用しても審査が早いのが特徴です。

- Web

- 電話

- 無人契約機

しかし、最短18分※1で審査が可能なのはWebからの申し込みで、他の方法からの申し込みでは審査結果の通知が翌営業日になることも多いです。

最短時間での審査を希望する方はWebから申し込みましょう。

参考:アイフル公式サイト「申し込み方法(Webからのお申し込み)」

2.なるべく平日の夕方までに申し込む

アイフルの審査を最短で通過するためには、平日の夕方までに申し込みましょう。

平日の夕方以降は仕事終わりの会社員の申し込みが増えるため、審査時間が長引くケースがあります。

また、土日祝日も休みの人が多く申込者も増えるため、20分※1での審査は難しいでしょう。

それに比べ、平日の午前中は申し込む人が少ない傾向にあるので、アイフルの審査を最短で通過したい方は平日夕方までの申し込みをおすすめします。

※1申込状況によってはご希望に添いかねます。

3.申請内容に不備がないか事前にしっかり確認する

アイフルに申し込むときは申請内容に不備がないか確認してから申し込みましょう。

カードローンの申し込みは個人情報の記載ミスや本人確認書類の提出数が足らないなど、不備があると再提出を求められるため、さらに審査に時間がかかります。

アイフルに申し込む際は本人確認書類と実際の住所は一致しているか、勤務先の電話番号に間違いがないかなど、細かい部分もしっかり確認しましょう。

4.必要書類はあらかじめ用意しておく

カードローンを申し込むときに必要な書類は事前にチェックして用意しておきましょう。

アイフルでは申し込みの際に本人確認書類が必要ですが、顔写真付きのものであれば1種類の提出でOKです。

- 運転免許証

- 個人番号カード

- 住民基本台帳カード

- パスポート

- 特別永住者証明書

- 在留カード

なお、本人確認書類と現在の住所が違う場合は、公共料金の領収書や納税証明書などを一緒に提出する必要があります。

また、本人確認書類に加えて収入証明書が必要になる場合もあるので事前に確認しておきましょう。

- 利用限度額50万円以上を希望する場合

- 他社の借り入れと利用限度額を合わせて100万円を超える場合

収入証明書は取得に時間がかかるものもあるので、申し込みが決まったら早めに用意しておきましょう。

参考:アイフル公式サイト「必要書類(本人確認書類・収入証明書)」

アイフルの審査に関する口コミ評判

利用者が多いアイフルのカードローンですが、審査に関する評判はさまざまです。

アイフルの利用経験がある方の口コミを参考にして利用を検討してみてください。

アイフルの審査基準に関する口コミ評判

・口コミ①:審査が甘くて要望通りにローンが組めた

審査が甘くてこちらの要望とおりにローンを組むことが出来ました。返済計画も順調に上手く行き無事完済したときはほっと一息つくことが出来ました。会社のスタッフの方にもばれずに借りることが出来たのは安心すると同時に驚きました。情報秘匿がしっかりされており漏洩対策も十分にしてあると思いました。アイフルのスタッフさんたちは本当に感謝しています。その節はありがとうございました。また機会があれば宜しくお願いします。

— 男性(40歳~44歳) Yahoo!Japan ファイナンス

・口コミ②:過去に任意整理や長期の延滞を繰り返していたが借りられた

過去に任意整理や長期の延滞などを繰り返し、他社での借り入れが難しい状況であった私でも借り入れができました。 ネットからの申込みでしたが審査結果も早く、最寄りの無人契約機にてカードをすぐに受け取ることもできてその日のうちに借り入れすることができたのもありがたかったです。 スマホのアプリも使いやすく、カードを持っていなくてもコンビニのATMで入出金できるのも便利ですね。 知名度も高いため安心して利用できます。

— 男性(40歳~44歳) Yahoo!Japan ファイナンス

・口コミ③:他社では断られたが、敏速に借りられた

他社で断られましたが、敏速に貸していただけました。身内の死から3年、突然の固定資産税の支払い通知が来て、2週間後までの支払い期限。役所に話しても待ってもらえず今回借りることになりました。返済についてもボーナス時の完済相談にものっていただき感謝しています。対応も速く安心できました。消費者金融ということでも、よっぽどお役所より私にとっては助けていただけたと思っています。ありがとうございました。完済まで宜しくお願いいたします

— 女性(50歳~54歳) Yahoo!Japan ファイナンス

アイフルの新規成約率は約40%なので他の消費者金融と大きな差はありませんが、銀行系にはない独自の審査基準で柔軟な審査を期待できることがわかります。

他の消費者金融・カードローンで審査に通らなかった方はアイフルの利用を検討しましょう。

アイフルの審査時間に関する口コミ評判

・口コミ①:アイフルやプロミスは審査時間が早くて便利

カードローン広告に騙されないように。消費者金融の大手なら法的な保護があり安心して借りられる。アイフルやプロミスは審査時間が早くて便利。レイクは無利息期間が長い

— 節約ペロちゃん😋家計救済の錬金術師 (@setuyaku_pero) X(旧Twitter)

・口コミ②:審査結果が出るまで時間がかかる

とりあえずレイクは通ったんだけどアイフルはいつ審査状況出すんだよ時間かかりすぎだろお前

— NANA (@nachandayouu) X(旧Twitter

・口コミ③:ネットから申し込んで1時間以内で連絡がきた

急遽、お金が必要になりネットで申し込みをし、1時間以内で連絡(メール)が来て、すぐに口座登録で融資に至りました。

とても早かったです。

既に、2社の利用があります。その中でも1番の速さでした。後から、電話やらで色々聞かれるのかなぁ〜?と、思ったらネットでのやり取りで終わりました。

融資は少額なのですが、今の私にはすごく助かりました。

これからはきちんと返済し続けようと思いました。— 女性(40歳~44歳) Yahoo!Japan ファイナンス

アイフルの口コミでは、特に「審査スピードが早い」と書き込みをしている方が多く見受けられました。

中には審査に時間がかかっている方もいましたが、申請内容の不備や信用情報に問題がない場合は1時間以内を目安に審査結果が届くでしょう。

アイフルの審査に落ちる理由は?

アイフルは比較的審査に通りやすいカードローンですが、申し込み状況によっては審査に落ちてしまうケースも少なくありません。

アイフルの審査に落ちる理由として考えられるものに当てはまっていないか、申し込み前に確認しておきましょう。

- 理由①:希望借入額に対して年収が少なかった

- 理由②:継続収入が不安定だった

- 理由③:申請内容に虚偽や誤りがあった

- 理由④:信用情報に事故情報がついていた

- 理由⑤:短期間で複数の他社に申し込んでいた

- 理由⑥:在籍確認が取れなかった

理由①:希望借入額に対して年収が少なかった

アイフルのカードローンは希望する借入額が多すぎると審査に落ちる場合があります。

消費者金融の貸付金額は「総量規制」という法律により、年収の3分の1以上の借り入れはできません。

申告した収入額より希望借入額があまりに大きいと、総量規制に引っかかるので審査に通らなくなります。

また、総量規制の範囲内であっても借り入れ金額が多いと返済能力がないと判断され、審査に通過できない場合があるので、希望借入額は必要最低限の金額で申請しましょう。

参考:日本貸金業協会「1 お借入れは年収の3分の1までです」

理由②:継続収入が不安定だった

カードローン会社は申込者の返済能力を確かめるために収入を確認しますが、毎月一定でなかったり極端に少ない月があるなど収入が不安定な場合は審査が不利になります。

特に、自営業やフリーランスの方は収入が安定していないケースも多いので、審査に落ちてしまうことも少なくありません。

しかし、ビジネスローンに申し込んだり、利用目的を明確にすれば自営業やフリーランスの方でもお金を借りれます。

ただカードローンに申し込むのではなく、自分の状況に合った方法を見つけて申し込みましょう。

理由③:申請内容に虚偽や誤りがあった

審査に通過しやすいように年収を多めに記入したり、実際はアルバイトなのに正社員と申告した場合など虚偽の報告は審査落ちにつながります。

それどころか、虚偽の申告をした場合は審査以前にマイナスなイメージを与えています。

カードローンを申し込むときには必ず正確な個人情報を申告しなければいけません。

虚偽の申告をしてもカードローン会社は信用情報機関で情報の照会をしているため、嘘はすぐにバレます。

また、虚偽申告するつもりはなくても記入内容を間違えてしまうと、審査に落ちてしまう場合があるので提出前の確認は忘れずに行いましょう。

理由④:信用情報に事故情報がついていた

過去にクレジットカードの利用料金を延滞していたり、ブラックリストに載っていた場合は審査の通過が難しくなります。

カードローン会社は申込者の返済能力を確認するため、過去に返済遅延などがあった場合は当然審査が通りにくくなります。

また、過去5年以内に金融事故がある場合、信用情報機関に異動情報として登録されるため、アイフルの審査にはほぼ通りません。

- 61日以上、または3ヶ月以上の延滞や遅延

- 保証会社による代位弁済

- 債務整理

過去に延滞や債務整理をした方は、5年経過して信用情報機関から異動情報が削除されてから申し込みましょう。

参考:アディーレ法律事務所「何をするとブラックリストに載るの?いつまで情報は残るのか解説」

理由⑤:短期間で複数の他社に申し込んでいた

アイフル以外にも短期間で多くのカードローンに申し込みをしていると、審査に落ちる可能性が高くなります。

信用情報機関には他社の申し込みも記録として残ります。

短期間に複数のカードローンに申し込んでいると、収入面などに不安材料はあると判断され、審査に通りにくくなってしまいます。

いわゆる「申し込みブラック」と呼ばれる状態です。「数打てば当たる」と複数のカードローンに申し込むのは逆効果になります。

問題ない申し込み回数や期間は明確にありませんが、一般的には「1~3ヶ月の間で3社以上」と言われています。

申し込みブラックは本来借りられるのに借りれなくなる状態なので、1社ずつ期間を空けて申し込むようにしましょう。

参考:SMBCモビット「申込ブラックとは?その原因やカードローン審査への影響について解説」

理由⑥:在籍確認が取れなかった

アイフルでは基本的に電話による在籍確認を行っていませんが、本人確認書類などを提出することで在籍確認を行っています。

カードローンは審査時に勤務先へ在籍確認を行いますが、在籍確認が取れないと本当に会社に在籍しているのかわからないため審査に通過できません。

なお、アイフルは電話での在籍確認を行う際は申込者に許可をとるので、電話による在籍確認がある場合はあらかじめ会社に対応をお願いしておくと良いでしょう。

参考:アイフル公式サイト「申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってくるのですか?」

アイフルの審査に落ちてしまったときの対処法

アイフルのカードローンは誰でも審査に通過するわけではありません。

「審査に落ちたけどどうしてもお金が必要」という方は、落ちた理由を明確にしてから対処法を実践してみましょう。

- 信用情報を確認してみる

- 期間をあけて再度申し込む

- 他社のカードローンに申し込む

- 希望借入額を下げて申し込む

信用情報を確認してみる

アイフルの審査に落ちてしまったときは、まず自分の信用情報を確認しましょう。

「自分は大丈夫」と思っていても、実は少額のクレジットカード払いを遅延していたというケースは珍しくありません。

なお、信用情報機関は3種類あり加盟している金融機関はそれぞれ異なります。

例として、CICでは約5年間の延滞や滞納などの事故情報を保存しているため、この間にカードローンを申し込んでも審査に落ちる可能性が高いです。

信用情報機関への開示請求は500円~1000円の手数料を支払えば可能なので、自分の信用情報が気になる方は開示請求してみましょう。

期間をあけて再度申し込む

審査に落ちた場合でも一定の期間をあけて再度申し込むと審査に通過する可能性があります。

信用情報機関CICでは、申し込み履歴の場合最低6か月、利用履歴の場合は契約中と解約後約5年残ります。

そのため、履歴が残っている間にアイフルに再度申し込んでも審査に通過する確率は低いです。

一度アイフルの審査に落ちてから再度申し込みたい場合は、最低でも6ヶ月以上あけてから申し込みましょう。

他社のカードローンに申し込む

アイフルの審査に落ちてしまった場合は、他社のカードローンへの申し込みも検討しましょう。

カードローンの審査基準は会社によって異なるため、アイフルでは審査に通過できなくても他社では審査に通過できるというケースは少なくありません。

しかし、一度に多くの消費者金融へ申し込むといわゆる「申し込みブラック」という状態になるので、1社ずつ期間を明けて申し込みましょう。

希望借入額を下げて申し込む

カードローン会社は申込者の収入と希望借入額を比較して審査しますが、収入に対してあまりに希望借入額が大きいと返済能力が無いと判断されて審査に落ちやすくなります。

しかし、再度申し込んだ際に希望借入額を下げて申請することで、返済能力があると判断され審査に通過する可能性があります。

また、少額ならアイフル側もリスクが少ないと判断され、お試し的な要素で審査に通りやすくなります。

なお、希望借入額を下げても総量規制に該当する場合は審査に通過できないので注意してください。

アイフルに再度申し込む際は、自分の収入にあった金額を申請するよう心掛けましょう。

アイフルの審査に通過するためのコツ

アイフルは他社と比較して審査に通過しやすいカードローンですが、コツを押さえて申し込むとさらに審査に通過しやすくなります。

アイフルに限らず他社のカードローンにも共通する部分なので参考にしてください。

- 希望借入額を少なめに設定する

- 同時期に他社のカードローンへの申し込みは避ける

- 嘘はつかず正確な情報で申請する

希望借入額を少なめに設定する

アイフルに申し込むときは希望借入額を少なめに申請しましょう。

カードローンに申し込む際、いざという時に備えて希望借入額を多めに申請する方がいますが、金額が大きいほど審査は厳しくなります。

カードローン会社は申込者の返済能力の有無を重視しているため、希望借入額が少ないほうが返済してもらえる可能性が高いと判断し審査に通します。

アイフルは借入額の増額サービスも行っているので、申し込むときは希望借入額を少なめに申請しましょう。

同時期に他社のカードローンへの申し込みは避ける

アイフルに申し込むときは一旦他社のカードローンは申し込まないようにしましょう。

同時に複数のカードローンに申し込むと収入面などで不安があると厳しく見られ、審査に通りにくくなります。

業界用語で「申し込みブラック」と呼ばれる状態です。数打てば当たるは逆効果になります。

アイフルに申し込んだ後は、別のカードローンには申し込まないようにしましょう。

また、アイフルの前に申し込んだカードローンがある場合、期間を空けてからアイフルに申し込んでください。

嘘はつかず正確な情報で申請する

アイフルに申し込むときは正しい情報を記載するよう心がけましょう。

審査に通りやすくするために他社の借入件数・借入額を少なめに申告する方がいますが、アイフルは信用情報機関で正確な情報を把握できます。

虚偽の申告をしたとして、逆に審査に通りにくくなります。

また、住所や電話番号の誤字・脱字など意図していない記載ミスを虚偽申告と判断されるケースもあります。

なお、住所や電話番号の記載ミスは審査に落ちやすくなるだけでなく、審査に時間がかかる原因にもなるのでアイフルに申し込むときは記載した内容に誤りがないかしっかり確認してください。

アイフルの金利は審査によって決まる

カードローンは利用すると金利が発生するため、借入金額に利息を含めて返済しなければなりません。

アイフルでは、カードローンを申し込んだときの審査で金利を決定しています。

カードローンを利用する際は利息を含めた返済計画が大切なので、金利についてしっかり確認しておきましょう。

参考:アイフル公式サイト「契約年率(実質年率)について教えてください。」

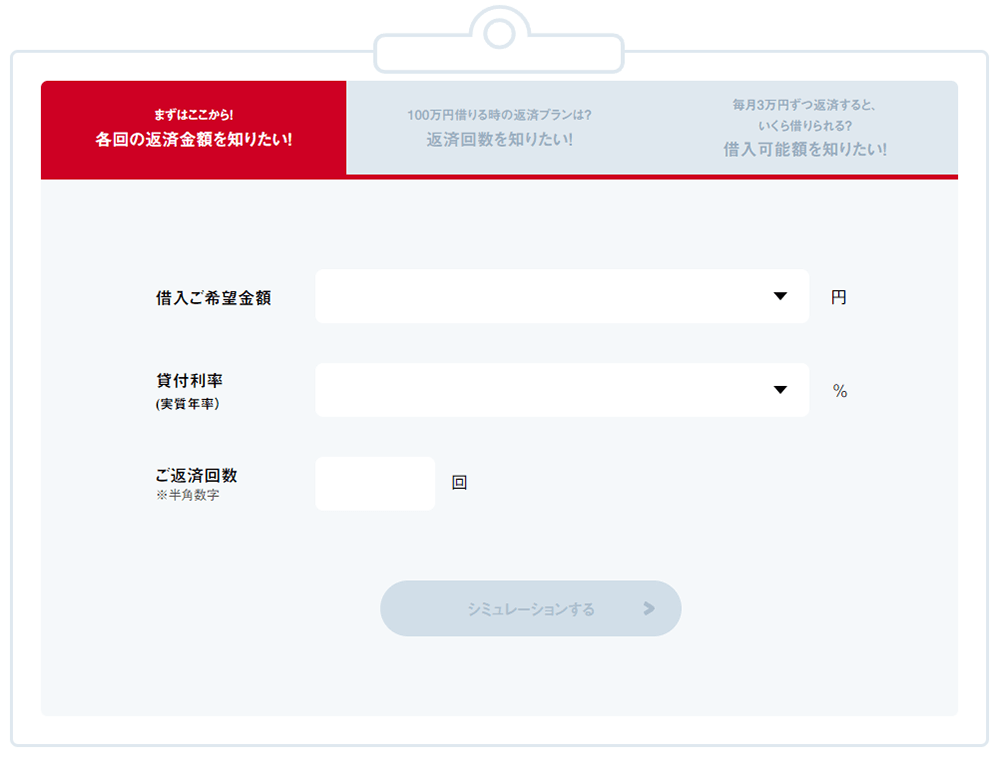

アイフルの「返済シミュレーション」を利用して利息を把握しておく

アイフルの公式サイトで「返済シミュレーション」を利用すると、返済回数や利息金額などが把握できるので返済計画を立てやすくなります。

なお、返済シミュレーションではさまざまなケースを想定して設定が可能です。

- 借入金額に対する利息の金額

- 毎月の返済金額に対する借入可能な金額

例えば、50万円を20回で返済する場合の毎月の返済額や、毎月3万円返済する場合の借入可能な金額などが返済シミュレーションで確認できます。

借入前に利息額を含めたトータルでの返済額や返済期間がわかるので、計画的に借りたい方は返済シミュレーションを利用しましょう。

アイフルなら「最大30日間利息0円サービス」が利用可能

アイフルで初めて借り入れする方は最大30日間無利息になるサービスがあるため、サービス期間中に借入金額を完済すると利息0円で利用できます。

なお、アイフルの無利息サービスは「契約日の翌日から30日間」が対象で、借り入れを始めた日ではないので気をつけましょう。

例えば、31日に契約して10日に借入を行うと、無利息の対象期間は契約翌日の1日から30日間になり、実際の無利息期間は10日から30日までの20日間になってしまいます。

アイフルで借入の予定がある方は30日の無利息期間を有効に使うために、契約後なるべく早く借り入れしましょう。

すでに他社で借入している場合はおまとめローンがおすすめ

すでに複数の会社から借入がある方はアイフルのおまとめローンで支払い先をまとめると管理が楽になります。

おまとめローンは支払日が月1回にまとまる他にも、金利が下がる可能性もあるなど他社で借入のある方にはメリットの多いローンです。

また、おまとめローンは総量規制の対象外となり借入金額が年収の3分の1以上になっても利用できるので、他社からの借入が多い方はぜひ利用を検討してみてください。

参考:日本貸金業協会「2 総量規制にかかわらず、お借入れできる貸付けの契約があります」

おまとめローンの利用にも審査が必要

アイフルのカードローンを利用中の方でも、おまとめローンを利用する際は再度審査に通過する必要があります。

また、おまとめローンの審査は総量規制の対象外ということもあり、通常のカードローンの審査よりも厳しい傾向があります。

利用を検討している方は、審査の通過が簡単ではないことを覚えておきましょう。

なお、おまとめローンも申し込みから契約までWeb完結でき、Webからの申し込みの場合24時間365日対応可能です。

参考:アイフル公式サイト「アイフルのおまとめローン おまとめMAX・かりかえMAX」

おまとめローンは追加で借り入れができないので注意

アイフルのおまとめローンは返済専用ローンのため、追加で借り入れはできません。

通常のカードローンは利用限度額の範囲内であれば、繰り返し追加借り入れができます。

しかし、おまとめローンは返済中に借り入れが必要になった場合、新たに別のローンを契約しなければならないことを覚えておきましょう。

アイフルは増額審査も最短当日で完了

アイフルの利用限度額は申し込んだ際の年収をもとに設定されますが、審査に通過することで利用限度額を増額できます。

なお、アイフルは増額審査が最短当日に完了しますが、いくつか注意点があるため、利用前に確認しておきましょう。

- 増額審査に対応しているのは平日のみ

- 増額審査で重要視されるのは返済状況

- 増額審査によって利用可能枠が減る場合もある

増額審査に対応しているのは平日のみ

アイフルの増額サービスへの申し込みは24時間365日可能ですが、審査は平日の9時〜18時のみの対応であることを覚えておきましょう。

また、アイフルのカードローンの申し込みは最短18分※で審査結果が出ますが、増額の場合は最短当日で審査が完了します。

しかし、平日9時~18時以外の時間帯や土日祝日に申し込んだ場合は審査対応時間外のため、結果がわかるのは翌営業日になります。

利用限度額を増額したいと考えている方は、審査対応時間に余裕を持って申し込みましょう。

※申込状況によってはご希望に添いかねます。

増額審査で重要視されるのは返済状況

アイフルの増額審査では、これまでの返済状況が最も重視されます。

また、アイフルでの返済状況はもちろんですが、他の金融機関や消費者金融での返済状況も審査対象になります。

例えば、アイフルでの返済が問題なく行われていたとしても、他の消費者金融での返済に遅延や延滞があると審査の通過は難しくなるでしょう。

アイフルの利用限度額を増額したいときは、これまでの返済状況を振り返ってから申請を検討しましょう。

増額審査によって利用可能枠が減る場合もある

アイフルで利用限度額の増額を申し込んだ際、逆に利用限度額が減ってしまう場合もあるため気をつけましょう。

アイフルの増額審査では、再度申込者の収入や他社での借入額を調査します。

再調査によって以前よりも収入が減っていたり他社での借入金額が増加していた場合は、利用限度額を減らされるケースもあるので注意が必要です。

増額サービスは、他社のカードローンを新たに利用するよりも金利が低くなったり管理がしやすいメリットがありますが、利用限度額が減る可能性があるのを忘れないようにしましょう。

アイフルの審査|まとめ

アイフルは大手消費者金融の中で唯一親会社に銀行を持たない会社です。

そのため、審査も独自性があり他の消費者金融よりも柔軟な対応をしてもらえます。

- アイフルの新規成約率は約40%

- 学生やアルバイトでも収入があれば申し込み可能

- 「1秒診断」で事前に契約の可否が判断できる

- アイフルの審査時間は最短18分※

- 基本的に電話での在籍確認は行っていない

- Webからの申し込みなら即日融資も可能

- アイフルは提携ATMや口座振り込みで借り入れできる

- アイフルはおまとめローンや利用限度額の増額も利用可能

※申込状況によってはご希望に添いかねます。

なお、消費者金融を利用するときは返済額や期間を考えて利用しましょう。