この記事では法人カードを年会費や還元率などを比較し、おすすめのカードをランキングで紹介しています。

法人カードには経費精算の効率化や経費の振り込みの手間がかからないなど、多くのメリットがあります。

ただ、法人カードの種類は多いため「どのカードを選んだらよいか迷う」と感じる方も多いのではないでしょうか。

今回はおすすめの法人カードだけでなく、クレジットカードの選び方や入会した場合のメリットやデメリット・注意点も詳しくご紹介しますので、ぜひ法人カード選びの参考にしてください。

目次

法人カードおすすめランキングTOP15|入会メリットや最新の特典を徹底解説

おすすめの法人カード15社を、年会費やポイント還元率・利用限度額の3つで比較できるよう一覧表にしました。

法人カードの入会を検討しているなら、カード管理に必要なコスト・利用限度額・経費削減につながるポイント還元率などを比較し、もっともお得なカードを選びましょう。

| 【法人カードおすすめ15社比較】 | |||||||||||||||

| カード名 | JCB CARD Biz | アメリカン・エキスプレス® ビジネス・グリーン・カード | 三井住友カードビジネスオーナーズ | UPSIDER | セゾンコバルト・ビジネス・アメリカン・エキスプレス | マネーフォワードビジネスカード | JCB法人カード | JCBビジネスプラス法人カー | 楽天ビジネスカード | 三井住友ビジネスカード(クラシック) | UC法人カード | NTTファイナンスBizレギュラーカード | ビューコーポレートカード | ライフカードビジネス | 三菱UFJカード ビジネス |

| 年会費(税込) | 1,375円 | 13,200円 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 1,375円 | 1,375円 | 2,200円 | 1,375円 | 1,375円 | 永年無料 | 524円 | 永年無料 | 1,375円 |

| 還元率(基本還元率) | 0.50% | 0.50% | 1.00% | 1.00% | 0.50% | 1.00% | 0.50% | 0.50% | 3.00% | 0.50% | 0.50% | 1.00% | なし | 0.50% | 0.50% |

| 利用限度額 | 100万円 | 制限なし | 500万円 | 10億円 | 500万円 | 10億円 | 100万円 | 100万円 | 300万円 | 100万円 | 300万円 | 80万円 | 個別連絡 | 500万円 | 80万円 |

※表は右にスクロールできます

JCB CARD Bizは初年度年会費無料で経費削減にも最適

JCB CARD Bizは初年度の年会費が無料なため、余計なコストが一切かからない法人カードです。

法人カードによっては年会費だけで1万円以上かかるケースもあるため、無駄なコストをかけたくない経営者におすすめです。

【おすすめポイント】

- 登記簿が不要で即時発行できる

- 50万円までサイバーリスク保険付帯(不正利用などのサイバーリスクを防ぐ保険)

- 最高3,000万円までの旅行傷害保険(死亡・後遺障害の場合)を付与

法人カードのなかには、申込時に法人の登記簿謄本が必要なクレジットカードがありますが、JCB CARD Bizは登記簿謄本の提出が不要で即時発行も可能なため、急ぎでクレジットカードが欲しい法人にもおすすめです。

貯まったポイントはマイルにも移行可能、飛行機での出張が多い事業者なら実質経費の削減にもつながります。

マネーフォワード クラウド会計とも連携しているため、経費精算や出張費精算が面倒ならJCB CARD Bizを検討してみましょう。

| 【JCB CARD Bizカードの基本概要】 | |

| 申込資格 | 法人代表者・個人事業主(18歳以上) |

| 年会費 | 1,375円(税込)、初年度会費無料 |

| 還元率 | 0.50% |

| 追加カード | 発行不可 |

| 利用限度額 | 10万円~100万円 |

アメリカン・エキスプレス® ビジネス・グリーン・カードは大手会計ソフトと連携

アメリカン・エキスプレス® ビジネス・グリーン・カードは、弥生会計や会計ソフトfreeeとも連携しているため経費業務の効率化を図りたい経営者におすすめです。

通常、事業で使った経費は領収書を保存したり経費を入力したりする作業が必要ですが、ダウンロードした明細から自動で勘定科目も反映してくれるため事務作業の効率化が図れます。

2024年4月現在、カード会員限定特典で会計ソフトを一定期間無料で利用できるサービスも提供されているためお得です。

【おすすめポイント】

- 弥生会計・会計ソフトfreee連携。仕事の効率アップが可能

- カード利用分を分割払いリボ払いに変更できるため、資金ショートしたときも安心

- 請求書の発行や自動帳簿付け、経営分析レポートも作成可能

| 【アメリカン・エキスプレス® ビジネス・グリーン・カードの基本概要】 | |

| 申込資格 | 20歳以上法人の代表者または個人事業主 |

| 年会費 | 13,200円(税込) |

| 還元率 | 1.0% |

| 追加カード | 可能、6,600円(税込) |

| 利用限度額 | 制限なし |

出典:アメリカン・エキスプレス® ビジネス・グリーン・カード公式サイト

三井住友カードビジネスオーナーズは最大1.5%のポイント還元でお得

三井住友カードビジネスオーナーズのポイント還元率は最大1.5%です。

1.5%のポイント還元を受けるには法人カードと一般カードの2枚持ちが条件ですが、プライベートと仕事の経費を分けられるため、経理処理のミスも防げます。

貯まったポイントは商品購入やマイルなどに交換して、経費の節約に繋げてみてください。

また、ETCカードは年会費無料で、新幹線のネット予約&チケットレスサービスが利用できるのもメリットです。

【おすすめポイント】

- 新規入会&利用で最大1万円相当のVポイントが付与される

- 最高 2,000万円の海外旅行傷害保険が付帯(※利用付帯)

- 請求書支払い代行サービスを利用できる

| 【三井住友カードビジネスオーナーズの基本概要】 | |

| 申込資格 | 18歳以上の法人代表者、個人事業主 |

| 年会費 | 永年無料 |

| 還元率 | 最大1.5% ※AmazonやANAなどの利用が条件 ※ビジネスオーナーズ・ビジネスオーナーズ ゴールドと対象の三井住友カードの2枚持ちが条件 |

| 追加カード | パートナー会員は18枚まで可能 |

| 利用限度額 | 最大500万円 |

UPSIDERは最大10億円の限度額設定が可能

UPSIDERは最大10億円の限度額設定が可能です。

新規上場企業の20%が利用しており、1取引あたり1億円以上の決済も可能です。取引額が大きく成長過程にあるスタートアップ企業の経営者にもマッチしています。

また、無制限で従業員カードを発行でき、不正利用を防ぐための「利用先設定」も可能です。

2024年1月からは電子帳簿保存法が義務化され領収書は画像保存が必要ですが、UPSIDERならアプリで簡単に保存できるため経理処理の手間も省けます。

【おすすめポイント】

- iOS/Androidアプリ、Slack、Web管理画面から証憑アップロードが可能

- 弥生会計・ freee会計など多様な会計ソフトと連携。手作業でのデータ入力が不要

- 最大10億円の限度額を提供

| 【UPSIDERの基本概要】 | |

| 申込資格 | 法人代表者(個人事業主は不可) |

| 年会費 | 永年無料 |

| 還元率 | 最大1.0% |

| 追加カード | 無制限 |

| 利用限度額 | 最大10億円 |

出典:UPSIDER公式サイト

セゾンコバルト・ビジネス・アメリカン・エキスプレス®はフリーランスも申込対象

セゾンコバルト・ビジネス・アメリカン・エキスプレス®カードは決算書や登記簿謄本なしで申し込めるため、個人事業主やフリーランスの方にも最適です。

支払いのサイクルは最長56日と長いため、事業用資金を有効活用できるのも大きなメリットといえます。

また、一時的に大きな取引をする場合などは最大950万円までの融資が可能な「セゾンビジネスサポートローン」とも連携しているため資金調達面でも安心ですね。

【おすすめポイント】

- 利用限度額の一時増枠が可能(要審査)

- 新規入会時に利用すると最大8,000円相当がもらえる

- ミロク情報サービスの会計・給与のクラウドサービス利用料が2ヵ月分無料

| 【セゾンコバルト・ビジネス・アメリカン・エキスプレス®の基本概要】 | |

| 申込資格 | 副業・個人事業主・フリーランスも可能 |

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 追加カード | 9枚まで無料 |

| 利用限度額 | 500万円 |

出典:セゾンコバルト・ビジネス・アメリカン・エキスプレス®公式サイト

マネーフォワードビジネスカードは目的別で何枚でもカード発行可能

マネーフォワードビジネスカードは起業・開業直後でも発行可能で、目的別に何枚でも発行可能です。

「出張旅費の支払用」「接待用」「仕入代金の決済用」など用途別での使い分けも可能なので、経費処理の効率化に役立ててください。

また、カードごとに上限額を設定できるため使い過ぎリスクの回避ができ、不正利用も最大1,000万円まで補償されるため安心して使えます。

【おすすめポイント】

- ポイント還元率は1.0%(最大3%)と他法人カードと比較し高め

- 月の利用金額に応じて最大50,000円分のボーナスポイントが毎月もらえる

- スマホやWebから証憑の添付やメモを入力でき、インボイス制度や電子帳簿保存法への対応が可能

| 【マネーフォワードビジネスカードの基本概要】 | |

| 申込資格 | 個人事業主、新設法人、中小企業の方 |

| 年会費 | 永年無料 |

| 還元率 | 1.0%(マネーフォワード関連サービスは3%) |

| 追加カード | 無制限 |

| 利用限度額 | 最大10億円 |

JCB法人カードはETCカードの複数枚発行が可能

JCB法人カードはETCカードが無料で複数枚発行できるため、事業用の車両を複数台保有している事業者に最適な法人カードです。

基本のポイント還元率は0.5%と標準的ですが、Amazonなら3倍・ビックカメラなら2倍と還元率がアップするため事業で使うパソコンや事務用品などの購入時にも使ってみてください。

【おすすめポイント】

- 業界初のサイバーリスク保険が無料で付帯

- 弥生会計や会計freee会計とのデータ連携で会計処理業務を効率化

- 請求書カード払い可能。カード決済を受け付けていない取引先にもJCBカードで支払いができる

| 【JCB法人カードの基本概要】 | |

| 申込資格 | 法人または個人事業主 ※カード使用者は18歳以上であること |

| 年会費 | 1,375円(税込) |

| 還元率 | 0.05% |

| 追加カード | 可能 |

| 利用限度額 | 10万〜100万円 |

JCBビジネスプラス法人カードはカード決済できない取引先でも対応可能

JCBビジネスプラス法人カードはクレジットカードでの支払いができない取引先にも「JCB×Digital Garage」の利用でカード決済が可能です。

一般的に請求書対応の取引先には翌月の現金振込が必要ですが、JCB×Digital Garage対応のカードなら受け取った請求書をJCBカードで決済できます。

手数料は2.98%必要ですが実質最大40日間の支払期日繰り延べができるため、資金の有効活用にも役立ちます。

利用額に応じたキャッシュバックもあるため、経費支払いをカード決済で一本化し、お得に使いたい経営者にもおすすめですね。

【おすすめポイント】

- 利用金額に対してカード利用分の最大3%(上限15,000円/月)が毎月キャッシュバック

- カード決済を受け付けていない取引先にもJCBカードで支払いが可能

- 日々の取引の入力など面倒な作業を自動化。業務効率化が図れる

| 【JCBビジネスプラス法人カードの基本概要】 | |

| 申込資格 | 法人または個人事業主 ※カード使用者は18歳以上 |

| 年会費 | 1,375円(税込)(オンライン入会の場合初年度無料) |

| 還元率 | 0.50% |

| 追加カード | 可能 |

| 利用限度額 | 10万〜100万円 |

楽天ビジネスカードはVisaビジネスオファーの優待が利用可能

楽天ビジネスカードはVisaビジネスオファーの優待が利用できるため、特に創業間もない事業主におすすめしたい法人カードです。

【Visaビジネスオファーの優待例】

- ワークスペース「サーブコープジャパン」がお得に活用できる

- 電子署名サービス「DocuSign」の年間プランを割引価格で利用可能

- マネーフォワード クラウド会計3ヵ月無料

- メリービズ バーチャル経理アシスタント(プロの経理サービス)10%割引

このほかにも、楽天市場でカード決済すると最大3倍のポイント還元が受けられるため、事業で使う事務用品などをまとめ買いする場合にお得です。

【おすすめポイント】

- Visaビジネスオファーの優待が利用可能

- 国内・海外空港ラウンジの利用が可能。トラベルデスクなどの安心サポートも受けられる

- 楽天市場での利用で最大3倍のポイント付与

| 【楽天ビジネスカードの基本概要】 | |

| 申込資格 | 20歳以上の法人または個人事業主 |

| 年会費 | 2,200円(税込) |

| 還元率 | 1.0%~3.0% |

| 追加カード | 従業員カードは追加不可 ETCカードは追加可能 |

| 利用限度額 | 最高300万円 |

三井住友ビジネスカードクラシック(一般)カードはビジネスサポートや福利厚生サービスが充実

三井住友ビジネスカードクラシック(一般)カードは事務用品の購入サイトや各種レンタカー会社とも連携しているなどビジネスサポートが豊富です。

また、福利厚生サービス「ベネフィット・ステーション」が優待価格で利用できるため、従業員のケアにも活用できます。

※三井住友カード 福利厚生サービス「ベネフィット・ステーション」

他社の法人カードと同じく請求書のカード決済や会計ソフトとの連携サービスも充実しており、法人カードに必要な機能も備えたおすすめのカードといえます。

【おすすめポイント】

- 最高2,000万円の海外旅行傷害保険が適用されるため海外出張でも安心

- 「エアライン&ホテルデスク」で希望路線の国際線航空券や世界各地のホテル予約が可能

- カード入会月+2ヵ月後までの利用金額を集計。合計2%分のポイントがもらえる

| 【三井住友ビジネスカード(クラシック)の基本概要】 | |

| 申込資格 | 法人のみ |

| 年会費 | 1,375円(税込)、2名以上440円(税込) |

| 還元率 | 0.5% |

| 追加カード | カード使用者は20名以下 |

| 利用限度額 | 500万円 |

UC法人カードはゴールドへのアップグレードで士業相談サービスが無料

UC法人カードは一般カードでも法人向けサービスが充実したカードですが、ゴールドカードにアップグレードできると士業相談サービスが無料で利用可能です。

相談可能な士業は弁護士や司法書士・社会保険労務士など多彩なため、強力なサポートが受けられます。

また、一般カードでも請求書払いやETCカード無料発行なども可能なため、ビジネスシーンでの利用に最適なカードですね。

【おすすめポイント】

- 最大55日間の支払猶予期間がありキャッシュフローの改善ができる

- 「tabiデスク」からの申込みで国内外のパッケージツアーが割引価格で利用可能

- 出張や接待で使うお店の優待やサポートを受けられる

| 【UC法人カードの基本概要】 | |

| 申込資格 | 法人および個人事業主 |

| 年会費 | 1,375円(税込) |

| 還元率 | 0.5% |

| 追加カード | 1枚を限度とし、追加で申込みが可能 |

| 利用限度額 | 最大300万円 |

出典:UC法人カード公式サイト

NTTファイナンスBizレギュラーカードは年会費が無料

NTTファイナンスBizレギュラーカードは年会費が無料で還元率は1.0%とお得なカードです。

また、カードの利用明細を用途により編集できる「Web明細編集サービス」も利用できるため、経費処理の効率化も図れます。

海外旅行傷害保険は最高1億円の保障で、国内旅行も最高5,000万円の保障が受けられるため、ビジネスだけではなくプライベートでもアクティブに活動する経営者におすすめですね。

【おすすめポイント】

- 海外旅行傷害保険が自動付帯。治療費用や損害賠償などを幅広くサポート

- 専用ポイントモール「倍増TOWN」から買い物するとポイントが最大26倍

- Web明細編集サービスにより明細の作成や編集が容易にできる

| 【NTTファイナンスBizレギュラーカードの基本概要】 | |

| 申込資格 | 法人のみ |

| 年会費 | 永年無料 |

| 還元率 | 1.0% |

| 追加カード | 可能 |

| 利用限度額 | 80万円 |

ビューコーポレートカードは出張に最適

ビューコーポレートカードはJR東日本が提供しており、Suicaカードの購入や入金チャージなどの経費精算が簡単にできるのでおすすめできる1枚です。

JR東日本の指定席予約サービス「えきねっと」への登録で全国の新幹線やJR特急列車の予約ができ、ETC専用カードを利用すれば高速道路の精算もまとめられます。

【おすすめポイント】

- 改札を入ってから出るまでをワイドな保険で保障。「海外旅行傷害保険」は自動付帯

- JRホテルグループや駅レンタカーで基本料金の最大20%割引

- 会計ソフトへのデータ連携で経費入力作業やアップロード作業が不要

| 【ビューコーポレートカードの基本概要】 | |

| 申込資格 | 法人の役員または従業員 |

| 年会費 | 524円(税込)、初年度無料 |

| 還元率 | ポイント付与・加算はない |

| 追加カード | 可能(要審査) |

| 利用限度額 | 要確認(カードの送付の際にお知らせあり) |

ライフカードビジネスは審査次第で500万円までの限度額も可能

ライフカードビジネスはWebで申し込みが可能で、審査によっては500 万円超の限度額設定も可能です。

資金繰りに行き詰まったり、銀行融資が間に合わなかったりしたときに頼りになるカードといえます。

申込条件は事業の経歴や売上高などの制限がないため、個人事業主や創業間もない法人経営者にもおすすめですね。

【おすすめポイント】

- ホテルの宿泊やオフィスサプライ・レンタル会議室が優待価格で利用可能

- 提携弁護士による法律相談を1時間無料で利用可能

- 国内外の旅行がオンラインで簡単に予約可能

| 【ライフカードビジネスの基本概要】 | |

| 申込資格 | 法人または個人事業主 |

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 追加カード | 従業員カード4枚以上発行も可 |

| 利用限度額 | 10~500万円(500万円超も相談可) |

三菱UFJカード ビジネスは各種ビジネスサポートが安心

三菱UFJカードビジネスは飛行機が割引運賃で利用できる「ねっとJALオンライン」が使えるなど、ビジネスサポートが豊富な高い法人カードです。

MUFGカードWEBサービスを使えばスマートフォンで簡単に請求額やポイント照会が可能なため、毎月の経費処理も簡単にできます。

ただし申込資格は「黒字決算の法人または個人事業主」となっているため、設立して間もない法人や赤字決算の事業者は申込みを控えたほうがいいかもしれません。

【おすすめポイント】

- カード番号や有効期限は裏面に記載。シンプルなデザインで安全性に配慮

- VISAビジネスオファーサービスが優待価格で利用可能

- 貯まったポイントは商品やマイレージにも交換できるため実質的な経費削減が可能

| 【三菱UFJカード ビジネスの基本概要】 | |

| 申込資格 | 黒字決算の法人および個人事業主 |

| 年会費 | 1,375円(税込) |

| 還元率 | 0.50% |

| 追加カード | 可能 |

| 利用限度額 | 40~80万円 |

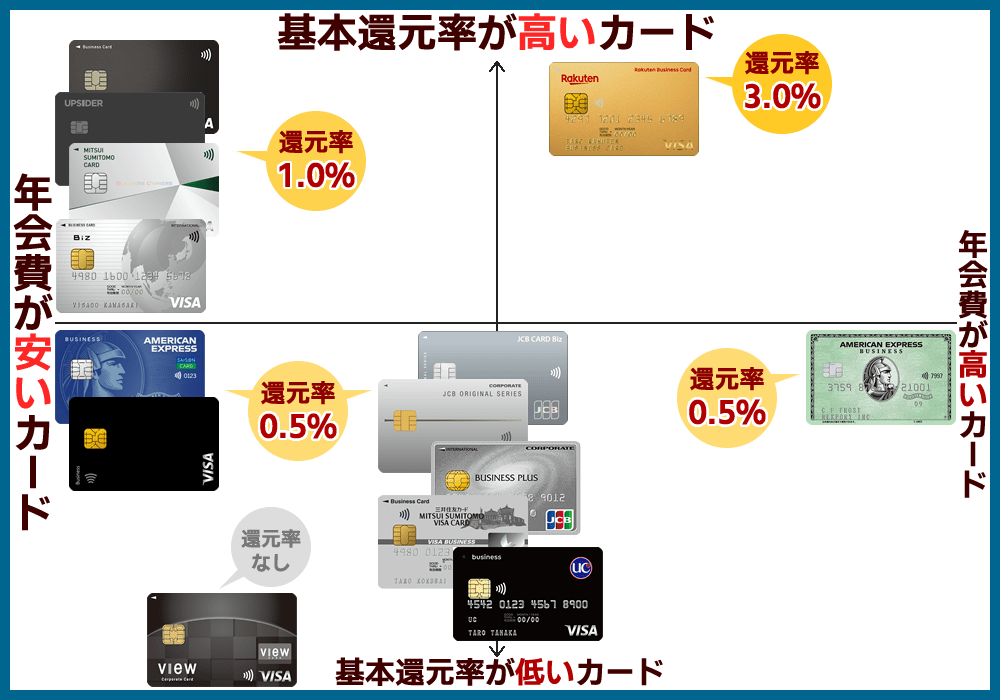

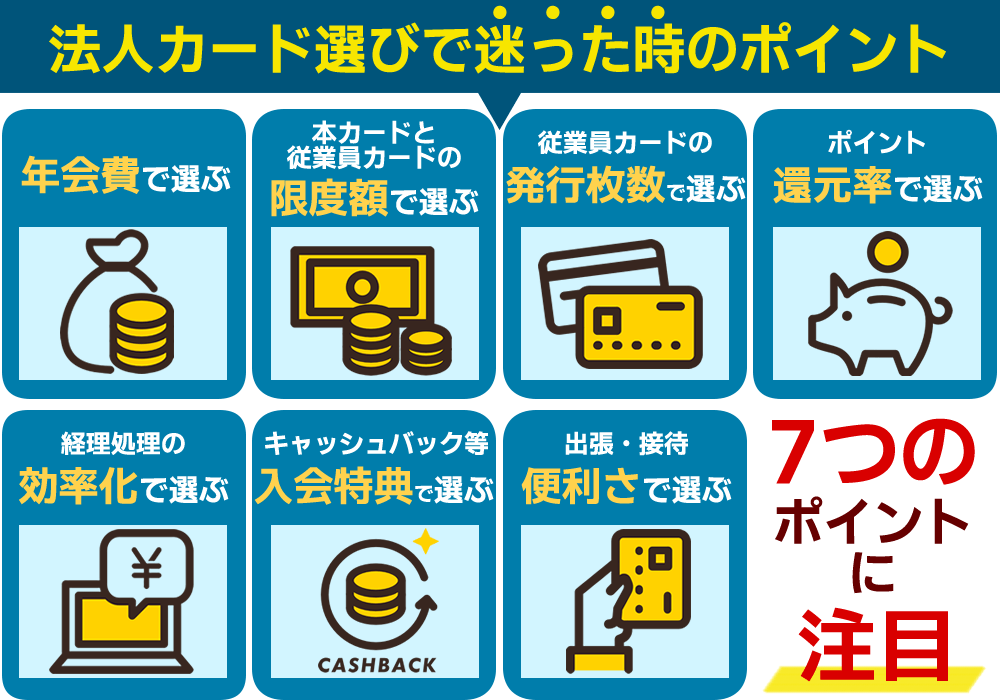

法人カードで迷ったときの選び方

法人カードごとの特徴はさまざまですが、似たような機能も多いため「どんな基準で選べばよいのかわからない」と迷うことも多いでしょう。

法人カード選びで迷ったら、下記7つのポイントに絞って選ぶのがおすすめです。

【法人カード選び方のポイント】

- 年会費で選ぶ

- 本カードと従業員カードの限度額で選ぶ

- 従業員カードの発行可能枚数で選ぶ

- ポイント還元率で選ぶ

- 経費処理の効率化で選ぶ(会計ソフトとの連携があるか?)

- 入会時のキャッシュバックなど特典で選ぶ

- 出張や接待などビジネスシーンでの便利さで選ぶ

年会費で選ぶ

法人カードを選ぶ際は年会費がかからないカードがおすすめです。

年会費が必要なカードの場合は利用額に応じて還元されるポイント相当額(1P=何円分か?)を考え、年会費以上の還元があるカードを選ぶと良いでしょう。

下記は年会費無料であらゆるビジネスシーンでも活用できるおすすめの法人カードです。

コストをかけたくないなら年会費が無料かつ入会時の特典が手厚い「三井住友カードビジネスオーナーズ」か「セゾンコバルト・ビジネス・アメリカン・エキスプレス」を検討してみましょう。

| 【年会費がお得な法人カード5選】 | ||

| カード名 | 年会費 | 特徴 |

| 三井住友カードビジネスオーナーズ | 永年無料 | 年会費無料、最大8,000円相当のⅤポイントがもらえる |

| UPSIDER | 永年無料 | 従業員カードの発行は無料で無制限 |

| セゾンコバルト・ビジネス・アメリカン・エキスプレス | 永年無料 | アメックスの優待可能、新規入会最大8,000円相当がもらえる |

| NTTファイナンスBizレギュラーカード | 永年無料 | 本カード・追加可能カードも年会費永年無料、傷害保険・ショッピング補償も付帯 |

| ライフカードビジネス | 永年無料 | 本会員・追加カード・ETCカードも全て年会費永年無料 |

本カードと従業員カードの限度額で選ぶ

本カードと従業員カードの限度額で比較する方法もあります。

限度額が大きければ事業での使い勝手も良く、資金ショートしたときや銀行融資が間に合わないときでも安心です。

本カードと従業員カードの限度額で選ぶなら「マネーフォワードビジネスカード」か「UPSIDER」を選んでみてください。

| 【限度額に余裕がある法人カード3選】 | ||

| カード名 | 限度額 | 特徴 |

| マネーフォワードビジネスカード | 10億円 | 法人カードの中で最高額、カード発行数の上限もない |

| アメリカン・エキスプレス® ビジネス・グリーン・カード | 制限なし | 限度額の制限はなく、信用情報や利用実績で決まる |

| UPSIDER | 10億円 | 法人カードの中で最高額、カード発行数の上限もない |

従業員カードの発行可能枚数で選ぶ

従業員にもクレジットカードを持たせたいなら、追加カードの発行可能枚数も大切なポイントです。

追加発行できるのはETCカードのみで、従業員用のクレジットカードは追加不可となっている法人カードもあるため選ぶときには注意しましょう。

従業員カードの発行可能枚数で選ぶなら、無制限で追加できる「UPSIDER」がおすすめです。

| 【従業員カードの追加可能枚数が多い法人カード3選】 | ||

| カード名 | 限度額 | 特徴 |

| UPSIDER | 無制限 | 年会費永年無料で、従業員用の追加カードの発行無制限 |

| マネーフォワードビジネスカード | 無制限 | 従業員別や事業部ごとに無制限に発行可能 |

| 三井住友カードビジネスオーナーズ | 18枚 | 本会員のカード到着後、2枚目以降のカードの申込可能 |

ポイント還元率で選ぶ

ポイント還元率が高いカードから優先して選ぶ方法もおすすめです。

一般的な法人カードのポイント還元率は0.5%ですが、なかには1%~3%など高いポイント還元が受けられるカードもあります。

経費をすべてクレジットカード決済にしておけば自動的にポイントが貯まるので、貯まったポイントは出張費や備品の購入に充ててください。

高還元率の法人カードなら結果的に経費節減につながるため、少しでもポイント還元率が高いカードを選ぶと良いでしょう。

従業員カードのポイント還元率で選ぶなら、楽天市場の利用で最高3倍のポイント還元が受けられる「楽天ビジネスカード」がおすすめです。

| 【ポイント還元率がお得な法人カード3選】 | ||

| カード名 | 還元率 | 特徴 |

| 楽天ビジネスカード | 1.0% | 楽天市場の利用で最高3倍のポイント還元あり |

| アメリカン・エキスプレス® ビジネス・グリーン・カード | 0.05% | 入会後4ヵ月以内に50万円以上カードの利用で10,000ボーナスポイント付与 |

| NTTファイナンスBizレギュラーカード | 1.0% | ポイント還元率1%と高い還元率。ポイントはキャッシュバックとして利用額から減額可能 |

経費処理の効率化で選ぶ(会計ソフトとの連携があるか?)

経費処理をできるだけ効率化したいなら、会計ソフトとの連携があるカードを優先して選びましょう。

会計ソフトとの連携がない法人カードだと領収書や明細をもとに勘定科目を仕訳したり、別途入力作業が必要になったりするなど面倒な作業が発生します。

その点、弥生会計やfreeeなどの会計ソフトと連携しているカードなら、自動的に明細を会計ソフトにエクスポートできるため経理作業の効率化が可能です。

また、事務スタッフのリソース確保が厳しい個人事業主などは、会計ソフトとの連携機能は忘れずにチェックしておきましょう。

経費処理の効率化で選ぶなら、弥生会計やクラウド会計など多彩な会計ソフトと連携している「UPSIDER」がおすすめです。

| 【会計ソフトと連携している法人カード3選】 | ||

| カード名 | API連携(※) | 特徴 |

| UPSIDER | 可能 | 弥生会計、マネーフォワードなど多様な会計ソフトに連携 |

| JCB法人カード | 可能 | 楽楽精算、HRMOS経費など6社の会計ソフトと連携 |

| JCB CARD Biz | 可能 | 弥生会計、会計freee、会計王などと連携 |

※API連携: 会計ソフトと法人カードを連携し利用できるよう用意されたインターフェースのこと

入会時のキャッシュバックなど特典で選ぶ

どの法人カードがいいのか迷うときは、キャッシュバックやキャンペーンなどの利用特典で選ぶのもひとつの手です。

ただし、入会時の特典はキャンペーン期間が限られているため、お得に使える期間は公式サイトでチェックしておくようにしましょう。

入会時の特典で選ぶなら、2024年4月現在最大8万ポイント還元がある「アメリカン・エキスプレス® ビジネス・グリーン・カード」がおすすめです。

入会後利用条件を達成すると合計80,000ポイントを獲得

- ボーナス1:入会後4ヵ月以内に合計50万円以上のカード利用で10,000ポイント

- ボーナス2:入会後6ヵ月以内に対象店で合計200万円以上利用すると50,000ポイント

- 通常のカードの利用で20,000ポイント

| 【入会時の特典が手厚い法人カード3選】 | ||

| カード名 | 特典内容 | 特徴 |

| アメリカン・エキスプレス® ビジネス・グリーン・カード | ポイント | 入会後カードの利用で、最大80,000ポイント獲得可能 |

| JCB CARD Biz | Amazonギフトカード | 20,000円相当のAmazonギフトカードがもらえる |

| JCB法人カード | JCBギフトカード | 最大20,000円相当分プレゼント |

※上記の特典は2024年3月25日現在のものです。特典は予告なく変更、または終了する場合があります。

出張や接待などビジネスシーンでの便利さで選ぶ

出張や接待で法人カードを使うケースが多いなら、付帯サービスや保険が手厚いカードがおすすめです。

カードによっては空港ラウンジの利用サービスや飲食店の割引が受けられるため、国内外を問わずアクティブに活躍する経営者の方はぜひ検討してみてください。

ビジネスシーンでの便利さで選ぶなら、国内外のツアー割引や接待でのサポートが手厚い「UC法人カード」がおすすめです。

| 【出張や接待などのサービスが手厚い法人カード3選】 | |

| カード名 | 特徴 |

| UC法人カード | 国内外のパッケージツアーの割引、出張や接待の優待やサポート |

| 三井住友ビジネスカード(クラシック) | 国際線航空券と世界各地のホテルの予約、タクシーがサインひとつで利用可 |

| 楽天ビジネスカード | 空港ラウンジおよびトラベルデスクの利用 |

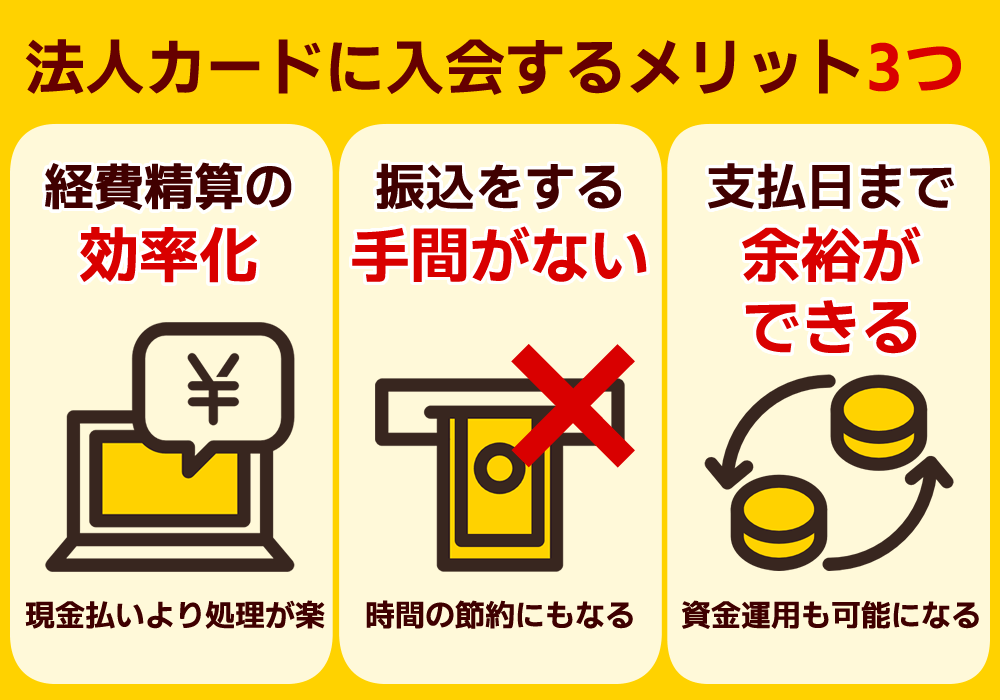

法人カード入会のメリット

法人カードを使う主なメリットは下記3点です。

- 経費精算を効率化できる

- カード決済できるので振込みの手間が省ける

- 支払いは1ヵ月以上先なので資金運用ができる

特に経費精算の効率化は法人カードならではのメリットといえます。

メリット「経費精算を効率化できる」

法人カードを利用すればビジネスで発生する経費精算処理の効率化が可能です。

経費を現金で支払う場合と法人カードで決済する場合とでは下記のような違いがあります。

| 法人カード決済 | 現金決済 | |

| 仕訳などの経費処理 | 手作業が少ない。会計ソフトとの連携などもあるため簡単に処理できる | 手作業で入力する必要あり。領収書の電子保存も別途必要 |

| 事業とプライベートの区別 | 使うカードを分けておけば簡単に区別できる | 何のために使った費用なのか個別に確認する必要がある |

| 従業員の立替精算 | 従業員カードを貸与すれば特別な精算業務は不要 | 従業員が領収書を添付して精算する必要がある。前払いなどの処理も必要 |

事務員のリソース確保が難しい個人事業主や、従業員が多く立替経費の精算に手間を要する事業主にとって法人カードは業務効率化の強い味方ともいえます。

ちなみに消費税の仕入額控除を受ける場合は、カード会社の明細ではなくカード加盟店から発行される適格請求書などの保存が必要です。

経費処理や税務処理については税務署での見解が異なることもあるため、事前に税理士に相談すると良いでしょう。

※国税庁公式サイト「質疑応答事例/消費税/クレジットカード会社からの請求明細書」

メリット「カード決済できるので振込みの手間が省ける」

法人カードは「諸経費を振込む手間が省ける」という意味でもメリットが大きいカードです。

| 法人カード決済 | 現金決済 | |

| 振込手続き | 不要(支払日に一括して引き落とされる) | 必要(個別に振込む必要がある。ミスも起きやすい) |

| 振込手数料 | 不要 | 必要(取引によっては支払者側が振込手数料を負担するケースがある) |

仕入れが発生すると仕入先から請求書が発行され、翌月の支払日までに銀行振込をするのが一般的ですが、手数料もかかりますし振込みの手間も発生します。

一方、法人カードで決済しておけば支払日に口座から請求額が引き落とされるため、手数料不要で振込手続きも必要ありません。

1件や2件の振込なら大差はないですが、支払先が多くなると法人カードでまとめて決済したほうが手数料や時間の節約にもなります。

メリット「支払は1ヵ月以上先なので資金運用ができる」

法人カードで決済すれば引き落としが1ヵ月以上先になるため「資金運用ができる」メリットもあります。

一般的な請求書払いだと月末締めで発行された請求額を翌月末までに支払う必要があるため、締め日から支払日までは最短1ヵ月です。

一方、法人カードで決済すると「20日締め→翌々月の10日払い」など支払日までに余裕があるため、請求書払いのように急いで現金を用意する必要がなく、資金を他用途で運用することも可能です。

キャッシュフローを改善したい経営者なら、現金払いや請求書払いから法人カードでの決済に移行したほうがメリットが大きいでしょう。

メリット「必要経費を使うだけでポイントが貯まる」

現金で経費を支払っても何のメリットもありませんが、法人カードで必要経費を支払えば自然とポイントやマイルが貯まるためお得です。

例えば、1%のポイント還元がある法人カードで、年間500万円のカード支払をすれば5万円分のポイントが受け取れます。

貯まったポイントやマイルは商品やギフトカード・マイルへの移行やクレジット利用分の支払いにも使えるため、実質5万円分の経費節約にもなります。

現金精算の手間とポイント還元の有無を考えると、断然法人カードを利用したほうが懸命といえるでしょう。

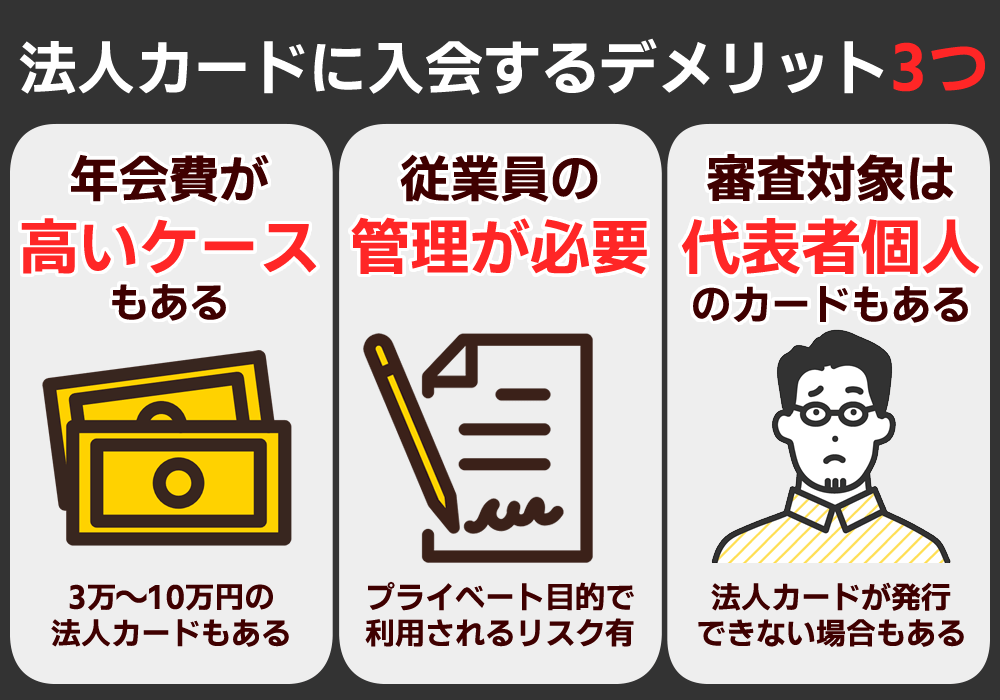

法人カード入会のデメリット

一方、法人カードには下記3つのデメリットもあるため注意が必要です。

- 年会費が高いケースがある

- 従業員に持たせる場合は管理が必要

- 代表者が審査対象になるケースが多い

デメリット「年会費が高いケースがある」

法人カードによっては高額な年会費がかかる場合があります。

一般的な法人カードは年会費無料、または1万円程度の年会費がかかりますし、ゴールドやプラチナクラスの法人カードに入会すると年会費が3万円~10万円かかる場合もあります。

ただ、年会費が高い法人カードはポイント還元率が高かったりビジネスで使えるコンシェルジュサービスが手厚かったりするため、一概に年会費だけで比較できません。

法人カードを選ぶ場合は利用額を想定し、「年会費ーポイント還元額」を計算して収支がプラスになるカードを選ぶのがおすすめです。

デメリット「従業員に持たせる場合は管理が必要」

追加カードを従業員に持たせることで「プライベート目的で利用されてしまう」リスクも発生します。

例えば、従業員が法人カードで自家用車のガソリンを入れたり、プライベートで移動する際の高速道路料金に使う場合もあります。

目的外の利用が心配なら利用先を限定できる法人カードがおすすめです。

従業員の利用は事前に設定したガソリンスタンドや仕入れ先などに限定されるため、プライベートで勝手にカードを使われるのを防げます。

デメリット「代表者が審査対象になるケースが多い」

法人カードによっては審査対象が「代表者個人」になるケースがあるため注意が必要です。

例えば、代表者が他社ローンで延滞していたり自己破産や個人再生などの債務整理をした履歴があると、審査通過が難しくなります。

代表者個人の信用情報が不安なら信用情報機関の本人開示サービスを利用し、事前に自分の信用情報を確認してから申し込むようにしましょう。

※JICCの本人開示サービス(信販会社やカード会社が加盟)

※CICの本人開示サービス(信販会社やカード会社が加盟)

※全国銀行個人信用情報センターの本人開示サービス(銀行などの金融機関が加盟)

なお上記3つの信用情報機関はデータ連携されているため、他社クレジットカードで延滞がなくても銀行での金融事故があると審査に落ちる場合もあります。

法人カード入会で注意すべき3つのポイント

法人カードに申し込むときは下記3つのポイントに注意しましょう。

- 審査対象は法人か、代表者個人かを確認しておく

- 個人事業主は引き落とし口座に注意する

- 従業員用のカード発行条件を確認しておく

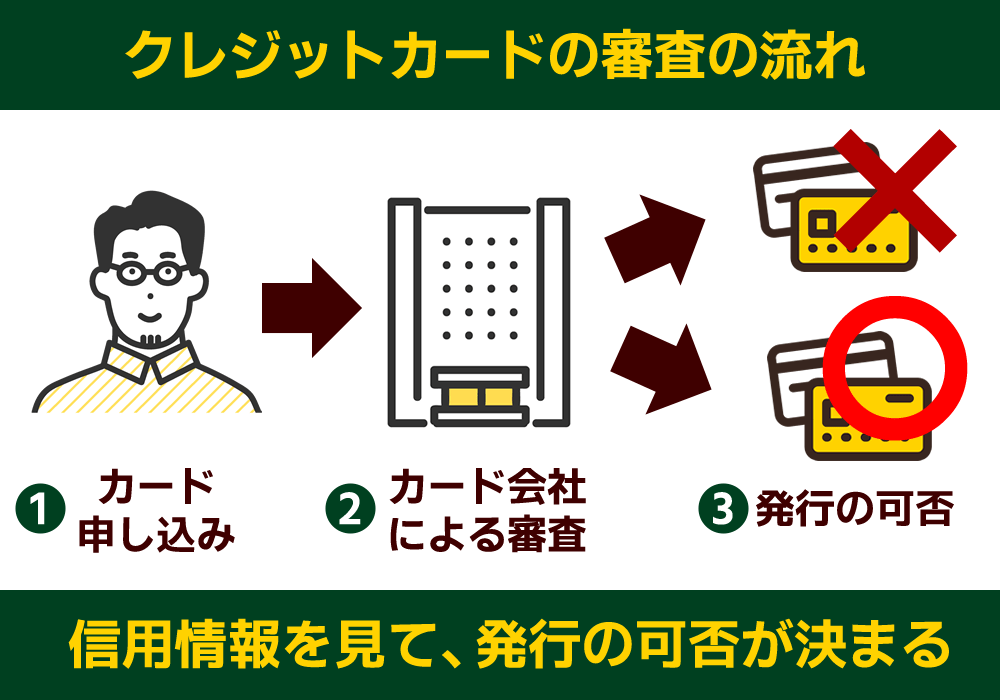

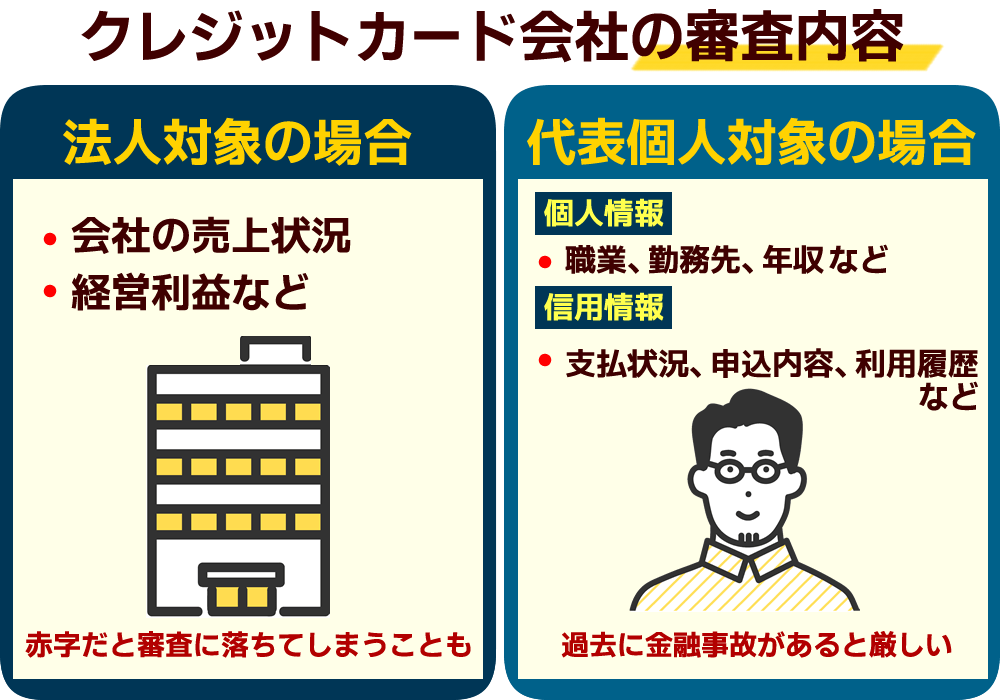

審査対象は法人か代表者個人かを確認しておく

法人カードの審査対象は法人が対象となる場合と、代表者個人が対象となる場合の2パターンがあります。

法人を審査対象とするカードの場合、会社の売上状況や営業利益などが調査され、赤字だと審査落ちしてしまうかもしれません。

一方、個人が審査対象となる場合は法人としての経営状況は審査されず代表者個人の信用度が重視されるため、代表者が過去に金融事故を起こしていると審査通過は難しいでしょう。

審査対象がどちらになるかは法人カードの公式サイト「申込資格」をチェックするか、事前にコールセンターなどに連絡をして確認すると教えてもらえます。

また、必要書類から判断する方法もあります。

登記簿謄本や決算書などの提出が求められる場合は法人のみ、または法人+代表者が審査対象、謄本などが不要であれば、代表者個人が審査される可能性が高いのが一般的です。

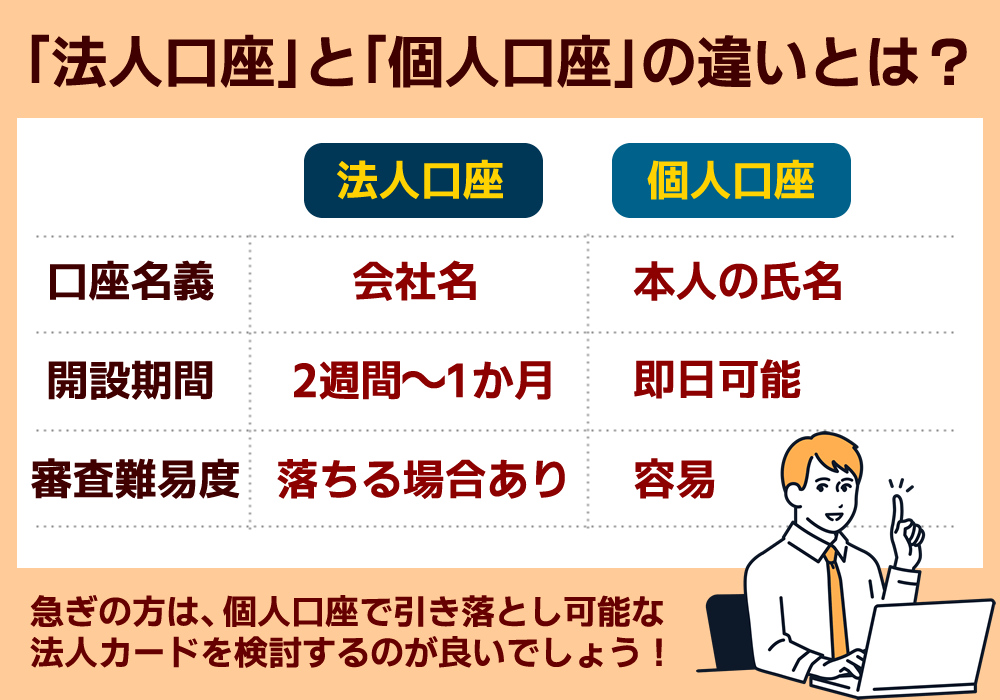

個人事業主は引き落とし口座に注意する

法人カードを作る場合は引き落とし口座にも注意が必要です。

法人カードによっては引き落とし口座を「法人口座のみ」に指定している場合があり、法人口座を持っていない個人事業主は特に注意が必要です。

個人事業主が法人口座を作ろうとすると時間や手間がかかるので、急ぎでクレジットカードが欲しい個人事業主は個人口座から引き落とし可能な法人カードを検討しましょう。

| 【参考:法人カードの引き落とし口座の一例】 | |

| クレジットカード名 | 個人口座での引き落とし可否 |

| JCB CARD Biz | 〇※屋号付き口座も可 |

| アメリカン・エキスプレス® ビジネス・グリーン・カード | 〇※屋号付き口座も可 |

| 三井住友カードビジネスオーナーズ | 〇※屋号付き口座も可 |

| 楽天ビジネスカード | 〇※屋号付き口座も可 |

従業員用のカード発行条件を確認しておく

従業員カードを追加したい場合には事前に発行条件を確認しておきましょう。

従業員用の追加カードは一般的に発行枚数が限られており、なかには追加不可となっているカードもあるため注意が必要です。

法人カードは使用者が限定されており、1枚のカードを代表者や従業員が使いまわすことは禁止されているため、複数名で利用したいならカード追加の条件は事前にチェックしておきましょう。

※参考:JCB会員規約より(大型法人用)

法人カード入会時によくある質問

法人カードに入会時によくある質問についても回答していきたいと思います。

公式サイトに掲載されていない情報もご紹介しますので参考にしてください。

法人カードは社長以外でも使えますか?

法人カードは使用者が限定されているため、代表者用に発行されたカードは「社長だけ」が使えます。

従業員や他の役員などが使う場合は追加カードを申し込むようにしましょう。

ちなみに追加カードの支払いを法人口座や代表者の個人口座で決済する場合、使用者が審査対象になるケースはほとんどありません。

従業員の口座で引き落としする場合は使用者名義人が審査対象となるため、できれば引き落とし口座は一本化したほうが良いでしょう。

法人クレジットカードの最高ランクを教えてください

法人カードの最高ランクはプラチナカードです。

ただ、プラチナカードのような法人カードは年会費が高額なケースも多く、入会のハードルが高いのが一般的です。

一方で、コンシェルジュサービスなどの特典は手厚いため、利用価値があるなら検討してみても良いでしょう。

| 法人カード名 | 入会条件(インビテーションの必要有無) | 年会費 | 特典 |

| ラグジュアリーカードブラック(法人口座決済用) | 20歳以上 | 110,000円(税込) | ・リムジン送迎サービス(レストランまで) ・指定レストラン予約で1名無料特典 |

| 三井住友ビジネスプラチナカード | 30歳以上の法人代表者もしくは個人事業主 | 55,000円(税込) | ・限定イベント案内 ・有名ゴルフコース優待 |

| JCBプラチナ法人カード | 法人または個人事業主 | 30,000円(税込) | ・プラチナコンシェルジュサービス ・プライオリティパス利用可能 |

| アメリカン・エキスプレス・ビジネス・プラチナカード | 法人または個人事業主 | 165,000円(税込) | ・福利厚生プログラム「クラブオフ」VIP会員年間登録料が無料 ・ビジネスに役立つ専門家が見つかる「プロフェッショナル・サービス紹介」利用可能 |

※表は右にスクロールできます

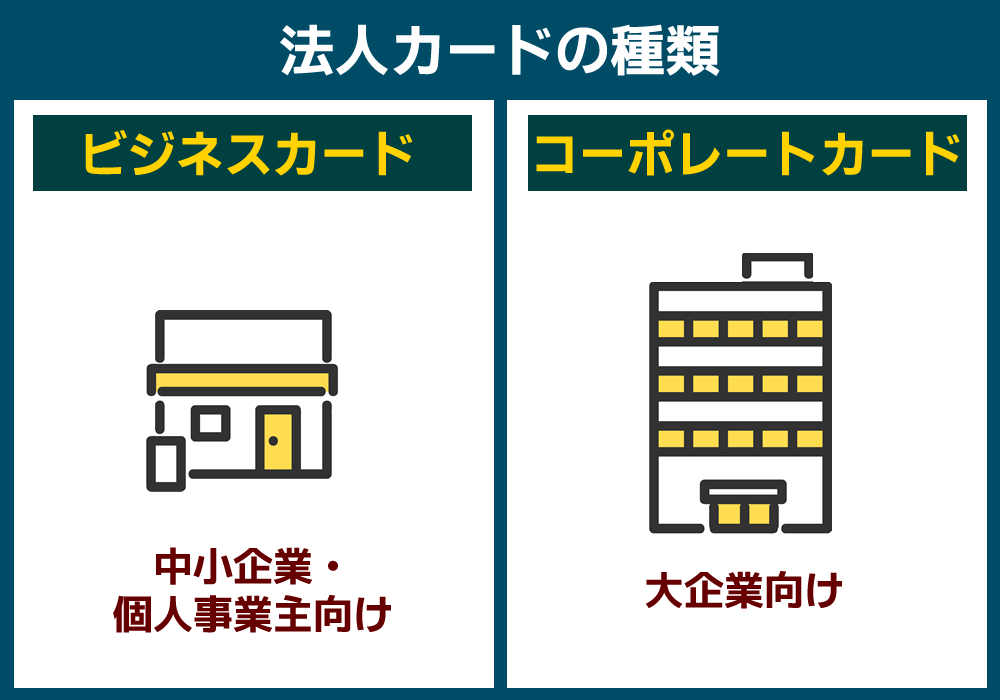

コーポレートカードとビジネスカードの違いは何ですか?

法人カードには、小規模法人や個人事業主向けの「ビジネスカード」と、大企業向けの「コーポレートカード」の2つがあります。

どちらも法人カードですが、発行枚数や利用限度額に違いがあります。

| ビジネスカード | コーポレートカード | |

| 発行対象 | 法人や個人事業主 | 20名以上の企業が中心 |

| 決済口座 | 法人口座、個人口座、従業員口座 | 法人口座が多い |

| 発行枚数 | 20枚程度まで | 上限なしでも発行可 |

| 最大利用限度額 | 100万円~500万円程度が多い | ビジネスカードより高い(審査により個別設定) |

| 年会費 | 年会費無料~1万円程度が多い | 年会費無料~1万円程度 ※基本会員1,375円、追加会員440円(税込)が多い |

※表は右にスクロールできます

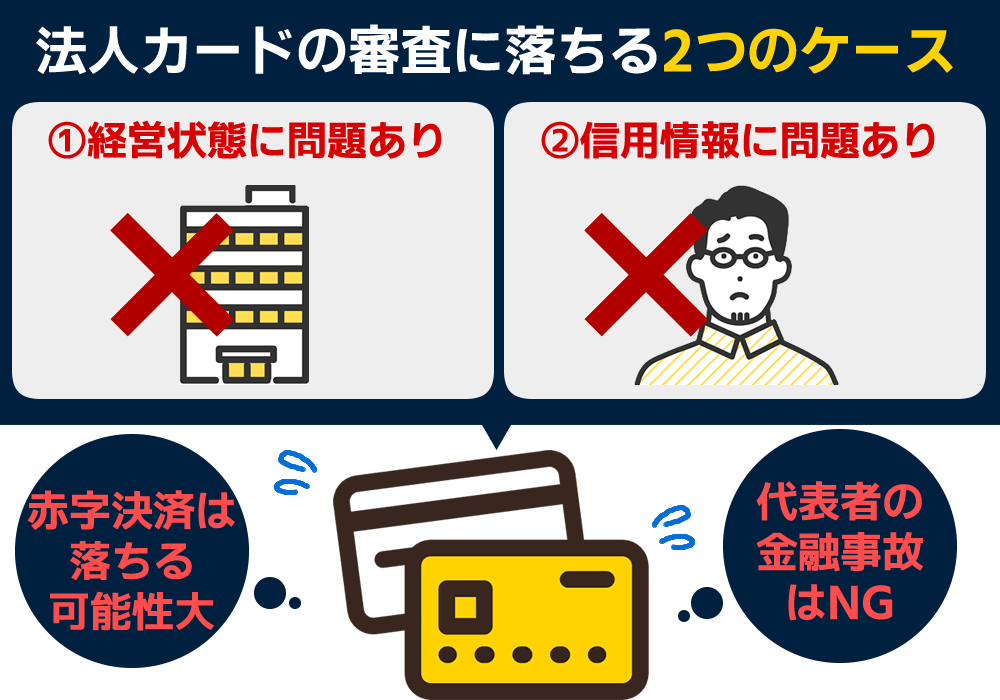

法人カードで審査に落ちる理由はなんですか?

法人カードの審査で落ちる理由としては、下記2つのケースが考えられます。

- ケース①……法人の経営状況に問題がある(赤字決算)

- ケース②……代表者の信用情報にネガティブな記録がある

代表者が「他社クレジットカードで滞納している」「カードローンで複数回の延滞をしている」など、金融事故を発生させていると審査通過は難しいでしょう。

カード会社によっては「黒字の事業者のみ利用可能」としているところもあり、経営状況が芳しくないと審査に落ちることもあります。

また、本人確認書類に不備があったり引き落とし口座登録ができなかったりすると、審査手続きが保留されてしまいます。

法人カードを申し込む場合は申込資格や必要書類を事前に確認しておくようにしましょう。

個人事業主やフリーランスが法人カードに入会する場合のおすすめを教えてください

個人事業主やフリーランスが法人カードを作るなら、年会費などのコストが不要で入会時の特典が手厚いカードがおすすめです。

例えば、年会費が無料で最大8,000円相当のⅤポイントがもらえる三井住友カードビジネスオーナーズなら、個人事業主でも負担なく使えるでしょう。

還元率を重視したいなら、楽天市場での利用で高還元率が期待できる楽天ビジネスカードがおすすめです。

法人カードおすすめまとめ

法人カードを選ぶときは年会費や従業員カードの追加可能枚数などを確認し、利用シーンに合ったカードを選ぶようにしましょう。

また、経費精算や経理処理面を考えると、会計ソフトと連携していて簡単に仕訳処理ができる法人カードがおすすめです。

カード選びで迷うなら、「年会費無料」や「ポイント還元1%以上」など重視したい条件を決めておき、条件に合うカードから検討していくのが上手なカード選びのコツといえます。