2021年7月1日、MUFGカードは新たに生まれ変わって三菱UFJカードになりました。

MUFGカードはメガバンクが発行する安心感とお得な特典で大人気だっただけに「三菱UFJカードはどんなメリットがあるの?」「結局のところおすすめなの?」と思われる方も多いのではないでしょうか?

そこで、当記事では三菱UFJカードのメリットやおすすめする方について詳しく解説をしました。

デメリットや注意点も合わせてご紹介していますので、この記事を読めば「あなたが三菱UFJカードを申し込みするべきかどうか?」という点がわかりますよ!

目次

三菱UFJカードの特徴

三菱UFJカードは、大手メガバンクの三菱UFJファイナンシャルグループが発行しているクレジットカードです。

まずは基本情報や特徴を抑えておきましょう!

| 三菱UFJカードの主な特徴 | |

|---|---|

| 年会費 | 1,375円(前年利用実績が1度でもあれば無料) 家族カード:440円 ETCカード:無料(発行手数料1,100円) |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、 または18歳以上で学生の方(高校生を除く) |

| 発行日数 | VISA/Master:最短翌営業日 JCB:最短2営業日 アメリカンエキスプレス:最短3営業日 |

| 電子マネー スマホ決済 |

Suica 楽天Edy QUICPay Apple Pay ※QUICPay、Apple PayはMastercard®とVisaのみ |

| 国際ブランド | JCB VISA MasterCard American Express |

| 付帯保険 | 海外:最高2,000万円(利用付帯) 国内:なし |

| ポイント還元率 | 還元率:0.5%〜19.0% |

三菱UFJカードは三菱UFJフィナンシャル・グループが発行するクレジットカード

三菱UFJカードの大きな特徴は、三菱UFJフィナンシャル・グループ発行による高いステータス性と信頼性。

所持しているクレジットカードは持ち主の社会的地位にも関わってきますが、三菱UFJカードなら場所を選ばず使えます。

例えば、友達や恋人・部下や同僚とのお会計で出すクレジットカードはステータス性を気にしてしまいますよね。

そんな時には是非、三菱UFJカードでスマートにお会計を済ませましょう!

三菱UFJカードの審査難易度はやや高め

一般的にクレジットカードの審査難易度は、次のように難しくなる傾向があると言われています。

- 消費者金融系<ネット系<流通系<信販系<鉄道・交通系<銀行系<外資系

- 一般カード<ゴールドカード<プラチナカード<ブラックカード

発行会社の三菱UFJニコスは三菱UFJフィナンシャルグループなので、上記だと銀行系になり難易度はやや高めと言えるでしょう。

とは言えランクは一般カードなので、クレジットカード全体で考えると難しい審査基準ではなく主婦や学生の方でも取得できるカードですよ。

三菱UFJカードのメリット4つ

続いて、三菱UFJカードのメリットをご紹介します。

どの内容も三菱UFJカードならではの魅力的なメリットです!

- 充実のセキュリティ

- 三菱UFJ銀行の手数料がお得になる

- シンプルで落ち着いたデザイン

- 魅力的な上位カード(ゴールド・プラチナ)が用意されている

メリット1.セキュリティが充実している

三菱UFJカードはメガバンク発行のカードだけあり、セキュリティが非常に充実している点も大きなメリットです。

- カード番号等の情報は裏面記載

- 不正被害が認められた場合は全額補償

- 24時間365日体制で不正を監視

不正使用の可能性がある場合はいち早くユーザーに通知してくれる仕組みが整っており、さすが銀行系のクレジットカードと言えるでしょう。

クレジットカードはどうしても不正利用の被害にあうリスクが0にはなりませんので、三菱UFJカードのようにセキュリティに力を入れている発行会社は非常に安心できますね。

メリット2.年間1度でも利用実績があれば年会費が無料になる

三菱UFJカードは2年目から1,375円の年会費が発生しますが、前年度に1度でも三菱UFJカードで決済が行われている場合に年会費が無料となります。

条件次第で年会費が無料になる制度自体は他社にもありますが、三菱UFJカードは同ランクの他社発行カードに比べて条件が緩い点が魅力的ですよ。

例えばJCBプロパーカードは年会費が1,375円ですが、年会費を無料にするためには50万円以上の利用実績が必要です。三井住友カードも年間300万円以上の利用をしなければ無料になりません。

上記2社の場合は若年層向けの「JCB CARD W」やナンバーレスカードの「三井住友カード(NL)」なら年会費が無料ですが、スタンダードカードで比べた場合は三菱UFJカードに優位性がありますよ。

メリット3.シンプルで落ち着いたデザイン

三菱UFJカードは、落ち着いた雰囲気のあるえんじ色を採用したシンプルなデザインです。

誇張しすぎる会社ロゴや余計なプリントは一切なく、洗練された券面でどんなシーンにもマッチしますよ。

信販系や小売系のクレジットカードにはデカデカと企業名が入っているケースがよくありますが、人前で出すのは少し恥ずかしいと思われる方も多いのではないでしょうか?

そんな方には三菱UFJカードを是非1枚持つことをおすすめします!

メリット4.魅力的な上位カード(ゴールド・プラチナカード)が用意されている

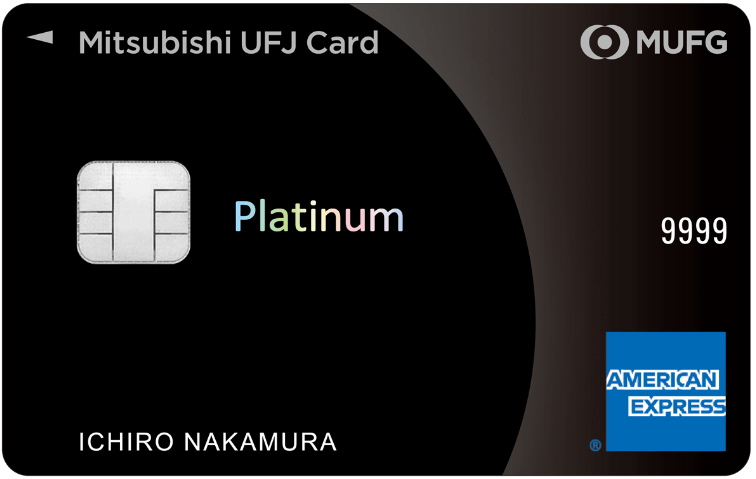

三菱UFJカードには、上位カードの「ゴールドプレステージ」や「プラチナ・アメリカンエキスプレス・カード」が用意されています。

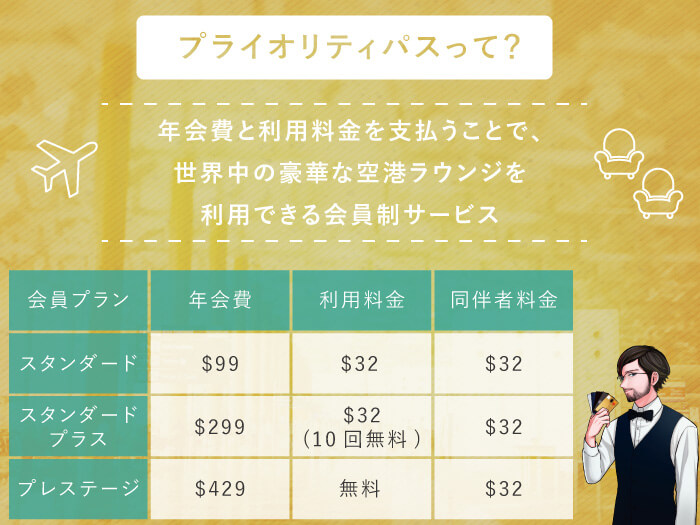

特にプラチナカードは年会費が22,000円と他社プラチナカードに比べて格安にも関わらず、プライオリティパスやプラチナ・コンシェルジュの利用ができるなど特典満載で非常にお得です。

50,000円クラスの他社プラチナカードにも全く見劣りしない特典内容で非常に人気がありますよ。

三菱UFJカードの上位カードはインビテーションではなく直接申込ができますが、一般カードの実績があれば審査が有利に働く可能性も考えられます。

ステータス性も抜群なので、将来的に上位カードを狙いたい場合は是非一般カードで利用実績を積みましょう。

三菱UFJカードのデメリットはポイント還元率

三菱UFJカードはデメリットや注意点が少ない優良カードですが、唯一「ポイント還元率が低い」という点には注意が必要です。

一般的に高還元とされるクレジットカードは「基本1%還元、特約店利用で1.5~2%還元」あたりが相場ですが、三菱UFJカードは基本0.5%還元です。

そのため、ポイントや還元率を目的とする方にとっては不向きなクレジットカードです。

とは言え、貯まったポイントはキャッシュバックで受けられるため無駄がない点は魅力的。他社のように特定商品との交換や特約店での利用に限定されないため、不要な買い物や飲食をしなくても良いですよ。

三菱UFJカードは2種類の上位カードがある!特徴を紹介

三菱UFJカードは一般カードの他に「ゴールドプレステージ」「プラチナ・アメリカンエキスプレス」という2種類の上位カードが存在しています。

基本となる一般カードと一緒に、特典内容や附帯サービスなどそれぞれの特徴を簡単にご紹介します!

- 三菱UFJカード(一般):基本となるカード

- 三菱UFJカード ゴールドプレステージ:年会費11,000円、充実の旅行保険&厳選レストランで1名無料

- 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード:年会費22,000円、ゴールド特典に加えプラチナコンシェルジュ・ホテルセレクションが利用できる

三菱UFJカード(一般)

| 三菱UFJカードの特典 | |

|---|---|

| 年会費 | 1,375円 初年度無料 学生無料 年間で1度の利用で翌年度無料 |

| 附帯保険 | 海外:最高2,000万円(利用付帯) 国内:なし ショッピング:年間100万円 |

| 旅行関連サービス | - |

| その他特典 | - |

一般三菱UFJカードは、海外旅行時に最大2,000万円までの旅行保険と年間100万円までのショッピング保険が附帯しています。

一般三菱UFJカードの年会費は1度でも決済をすれば翌年無料になり、実質無料であることを考えると非常にお得と言えるでしょう。

ただし、旅行保険は利用付帯である点に注意が必要です。

三菱UFJカード ゴールドプレステージ

| 三菱UFJカード ゴールドプレステージの特典 | |

|---|---|

| 年会費 | 11,000円 初年度無料 |

| 附帯保険 | 海外:最高5,000万円(自動付帯) 国内:最高5,000万円(利用付帯) ショッピング:年間300万円 |

| 旅行関連サービス | 国内の主要空港ラウンジ無料 ダニエル・K・イノウエ国際空港ラウンジ無料 |

| その他特典 | 厳選レストランの食事コースが1名無料 ホテル予約サービス「Relux」の代金が5%オフ(初回は3,000円割引) |

三菱UFJカード ゴールドプレステージは、11,000円の年会費がかかる分一般カードよりも豪華な特典が魅力的です。

自動付帯で最大5,000万円の海外旅行保険を筆頭に、国内の主要ラウンジが無料で使えてレストランのコース料理が1名無料と様々な面で充実していますよ。

とは言え、三菱UFJカードはプラチナカードがお得すぎる上にゴールドとプラチナで年会費の差額が11,000円しか変わりません。

三菱UFJカード ゴールドプレステージもお得なことに間違いありませんが、ゴールド以上にお得なプラチナカードも検討すると良いでしょう。

三菱UFJカード プラチナ・アメリカン・エキスプレスカード

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

インビテーションなしで申し込める、非常に充実したサービスを誇る高コスパのプラチナカード。

- 高コスパ

- ステータス

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 22,000円 | 22,000円 | 0.5%~19.0% |

|

| 三菱UFJカード プラチナ・アメリカン・エキスプレスカードの特典 | |

|---|---|

| 附帯保険 | 海外:最高1億円(自動付帯5,000万円+利用付帯5,000万円) 国内:最高5,000万円(利用付帯) ショッピング:年間300万円 |

| 旅行関連サービス | プライオリティ・パス(プレステージ会員)が無料 |

| その他特典 | 厳選レストランの食事コースが1名無料 24時間対応のプラチナ・コンシェルジュ プラチナ・ホテルセレクション ホテル予約サービス「Relux」の代金が7%オフ(初回は5,000円割引) |

三菱UFJカード・プラチナ・アメリカン・エキスプレスカードは、22,000円というプラチナカードとして破格の年会費が魅力的です。

年会費が格安にも関わらずステータス性は十分で、しかも「プライオリティ・パス」「最大1億円の旅行保険が自動付帯」「提携ホテルのアップグレード無料」といった他社プラチナカードと同等以上のサービスを提供しています。

プライオリティ・パスは最上級のプレステージ会員、ホテルアップグレードは550米ドル相当の特典と細かい部分まで抜かりがありません。

現存するプラチナカードでも最高クラスのコスパ・ステータス性を兼ね備えており、非常におすすめできる一枚ですよ。

三菱UFJカードは場所を選ばずクレジットカードを使いたい方におすすめ

ここまでの内容から、三菱UFJカードがおすすめな方は「場所を選ばずクレジットカードを使いたい方」です。

- シンプルなデザイン&銀行系のステータス性で場所や人を選ばず使いたい方

- 充実のセキュリティで安心してカードを使いたい方

- 将来的に上位カードの利用を検討している方

- 豪華な入会特典を得たい方(最大11,000円分の特典)

- 学生の方(年会費無料)

他にも上記に該当する方には非常におすすめできますよ。

いずれにしても、三菱UFJカードは年間に1度でも決済すれば年会費が無料になる上、豪華な入会特典が非常にお得なため発行のデメリットがありません。

もしあなたが三菱UFJカードの発行を検討しているなら、是非申込をおすすめします!

まとめ:三菱UFJカードはメインカードとしておすすめの一枚

当記事では、生まれ変わった三菱UFJカードの特徴やメリットを詳しく解説しました。

結論、三菱UFJカードはメリットが多くとてもおすすめできるクレジットカードです。

場所を選ばず利用でき、海外旅行保険も附帯するなど汎用性が高いカードのため利用を検討しているなら申込をしてみましょう!