クレジットカードを選ぶ際に重要視される点の1つが「ポイント還元率」ではないでしょうか?

利用金額に対してクレジットカード特有のポイントが付与され、最終的にそのポイントをマイルや他のポイントと交換することができます。

ポイント還元率に0.5%の差が開くと、年間100万円をカード決済した場合、1年のポイント還元の差は「5,000円分」と大きく差が出ます。少しでもポイント還元が多いクレジットカードを利用して、お得にショッピングなどを楽しみたいものです。

クレジットカードの還元率を比較するときのポイントや、還元率の高いクレジットカードを選ぶ方法もご紹介しますので、ぜひ最強のクレジットカードを見つけてください。

- ポイント還元率が高い最強のクレジットカード

- 還元率の高いクレジットカードの選び方

- クレジットカードのプロが選ぶクレジットカードは?

| 監修者 |

ファイナンシャルプランナー/CFP認定者 ファイナンシャルプランナー/CFP認定者長島 裕樹 不動産業界での経験(仲介、管理、建築)を基に独立系FP事務所を経営。家族信託の斡旋など行う、生前贈与・相続対策のプロフェッショナル。 保有資格:CFP®/宅地建物取引士/証券外務員二種 |

目次

クレジットカードの高還元率比較ランキング11選

ここからは、ポイント還元率が高いクレジットカードをご紹介していきます。クレジットカードの還元率が高いほど、カードの利用によって多くのポイントを貯められます。

ちなみに、クレジットカードを還元率で比較するときには、次の3つのポイントに注意すると良いでしょう。

- 通常の還元率は1%以上か?

(特定の店舗利用だけ高還元率が適用される場合があるため) - ポイントアップの対象店舗やサービスは自分に向いているか?

(例:「スターバックスの利用で10%還元」となっていても、スターバックスに行かない人だとメリットが少ないため) - カードの新規発行や利用でポイントが貯まるキャンペーンがあるか?

普段使いのお店がポイントアップ対象店舗なら、日用品などをクレジットカードで買うだけでポイントがザクザク貯まります。

高還元率で特におすすめなカードは三井住友カード(NL)・JCB CARD Wの2つです。

ただし、申し込み可能な年齢が違うので下記をチェックしてください。

| おすすめ年齢 | カード | 還元率 |

| 40歳以上の方 | 三井住友カード(NL) | 0.5%~7% |

| 39歳までの方 | JCB CARD W | 1.0%~10.5% |

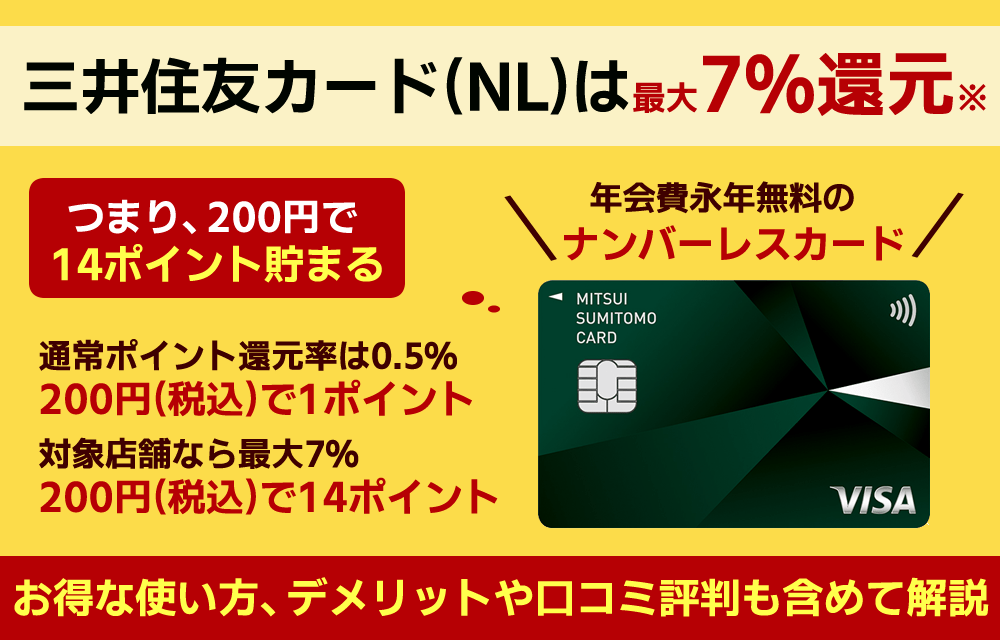

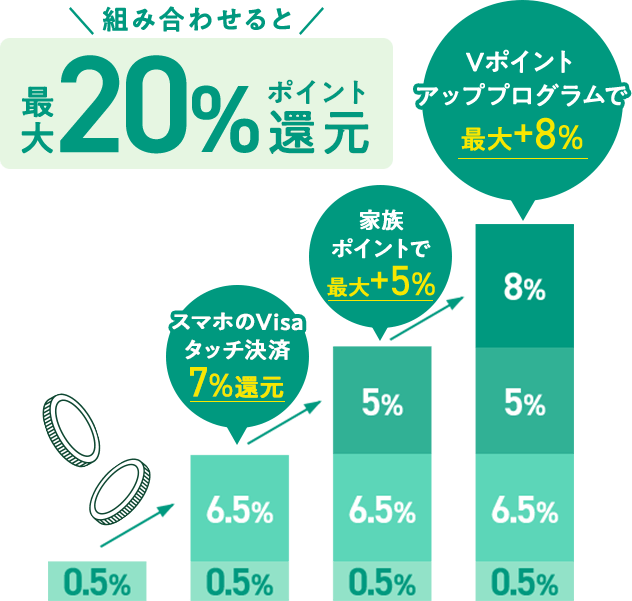

三井住友カード(NL)はスマホのタッチ決済利用でポイント最大7%還元

三井住友カード(NL)は最短10秒※1でデジタルカードを即時発行できるクレジットカードです。

基本ポイント還元率は0.5%ですが、対象のコンビニ・飲食店でスマホのタッチ決済を利用して支払うと、利用金額200円(税込)につき最大7%※2ポイント還元されます。

また、家族ポイントサービスへの登録やVポイントアッププログラム対象サービスの利用によって、さらに最大5%〜8%のポイント還元が実現できます。

なお、対象となるのはスマホを利用したVisaまたはMastercadのタッチ決済です。カードのタッチ決済は還元率が5%になってしまうので気をつけましょう。

参考:三井住友カード公式サイト「対象のコンビニ・飲食店で最大7%還元!」

※1 即時発行ができない場合があります。

※2 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

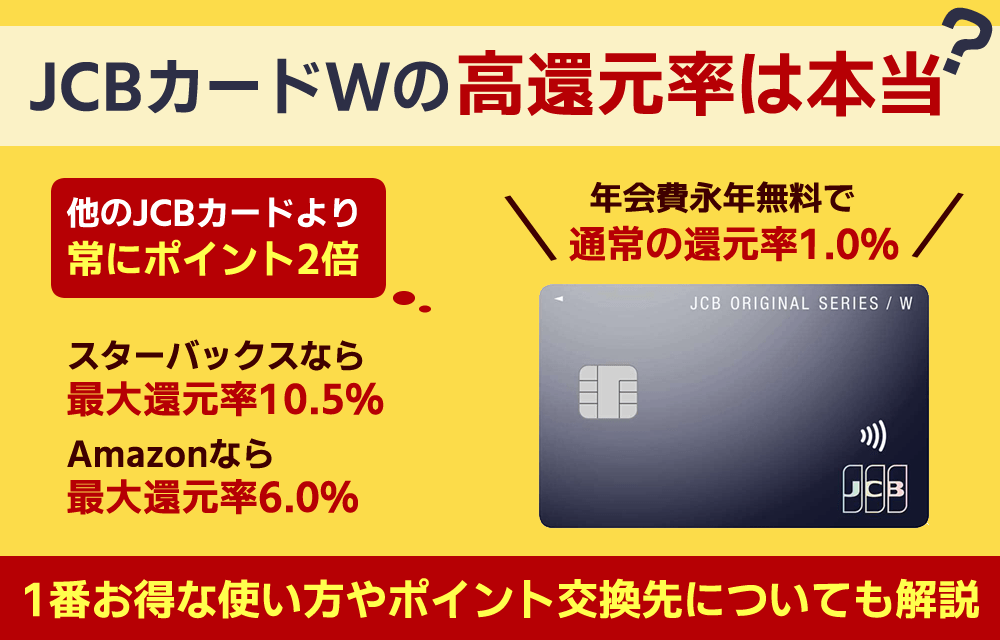

JCBカード Wはポイント還元率が2倍になる高還元率クレジットカード

年会費無料×高いポイント還元率を実現した、WEB申し込み&39歳以下限定JCBプロパーカード。※最大還元率はJCB PREMO(もしくはnanacoポイント)に交換した場合

- 節約◎

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.0%~10.5% |  |

JCBカード Wは国内外どこで使ってもポイントが2倍になるのでポイント還元率1.0%の高還元クレジットカードです。

さらに、パートナー店で利用するとポイント最大21倍になるため、ポイント還元率を重視している方にぴったりのカードといえるでしょう。

- スターバックス → 21倍

- Amazon → 4倍

- セブン‐イレブン → 4倍

なお、JCBカード Wは18歳~39歳の方のみ入会できるカードです。39歳までに入会しておけば40歳以降も年会費無料で利用できるので39歳未満の方は早めに入会しておきましょう。

参考:JCBカード公式サイト「JCB ORIGINAL SERIES」

三菱UFJカード VIASOカードはポイントプログラムの利用でポイント最大24倍

年会費無料。貯まったポイントは手続き不要で自動的にオートキャッシュバック。デザイン多数。

- 高コスパ◎

- スピード発行◎

- 海外

- 電子マネー

- 買い物

- 初めて◎

- ステータス

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 0円 | 0円 | 0.50~1.00% | なし |

三菱UFJカード VIASOカードは、毎月のカード利用額に応じてさらにポイントが貯まる「VIASOポイントプログラム」があります。

通常ポイントとは別に、ショッピングの利用代金1,000円ごとに5ポイントもらえる仕組みなので、使えば使うほどポイントは貯まります。

また、特定加盟店の利用で通常の2倍、ポイントモールサイト「POINTO名人.com」を経由してお買い物をすると最大24倍のポイントが貯まるのでとてもお得です。

三菱UFJカード VIASOカードは基本ポイント還元率が0.5%と低いですが、さまざまなサービスを利用すればポイント高還元を実現できるでしょう。

参考:三菱UFJニコス公式サイト「VIASOポイントプログラム」

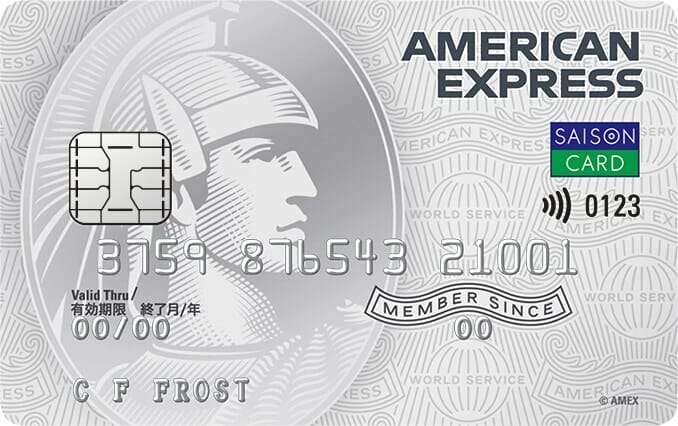

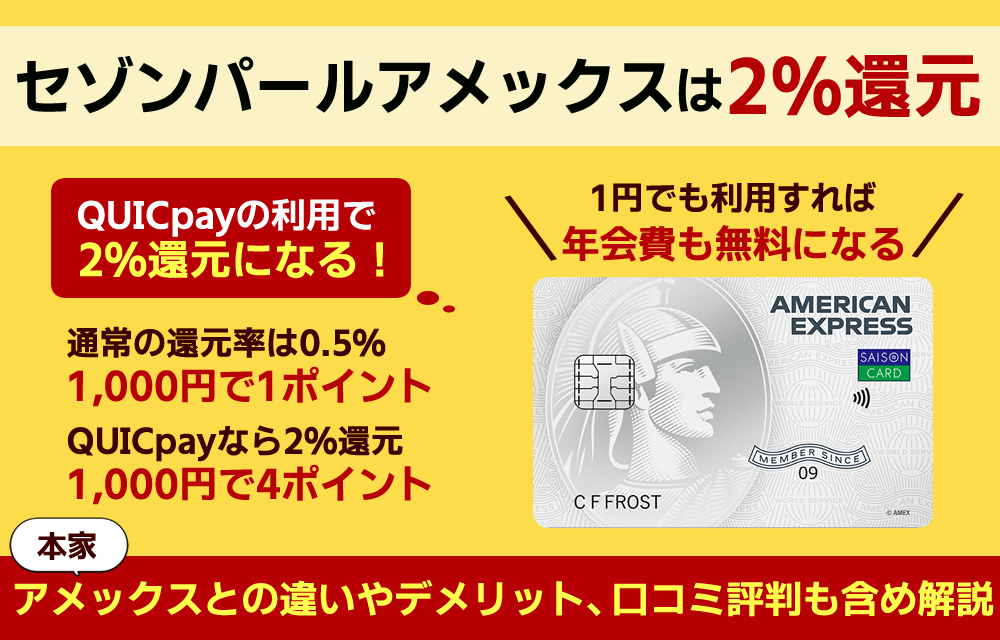

セゾンパール・アメリカン・エキスプレス・カードはQUICPay利用で永久不滅ポイント最大2%相当還元

西友、LIVINでの割引など、日常向けの一枚。年1回以上使えば年会費無料、永久不滅ポイントが貯まる。

- 高コスパ

- スピード発行◎

- 海外

- 電子マネー

- 買い物◎

- 初めて

- ステータス

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 0円 | 1,000円 | 0.50~1.00% | なし |

セゾンパール・アメリカン・エキスプレス・カードは、セゾンカード会員の場合申し込みから最短5分でデジタルカードを発行できるため、オンラインショッピングなどですぐに利用可能です。

また、通常1,000円(税込)で1ポイント付与される永久不滅ポイントが、QUICPayを利用して支払った場合1,000円(税込)で4ポイント(最大2%相当)付与されます。

QUICPay加盟店であればどこでも対象になるので、積極的に利用するとお得にポイントを貯められるでしょう。

- 利用金額が年間合計30万円(税込)に達する引落月までが対象(積算期間は毎年10月11日~翌年10月10日ご利用分)

- 毎月のQUICPayのご利用金額合計が1,000円に満たない場合は特典の対象にならない

参考:セゾン・アメリカン・エキスプレス・カード公式サイト「デジタルカードについて」

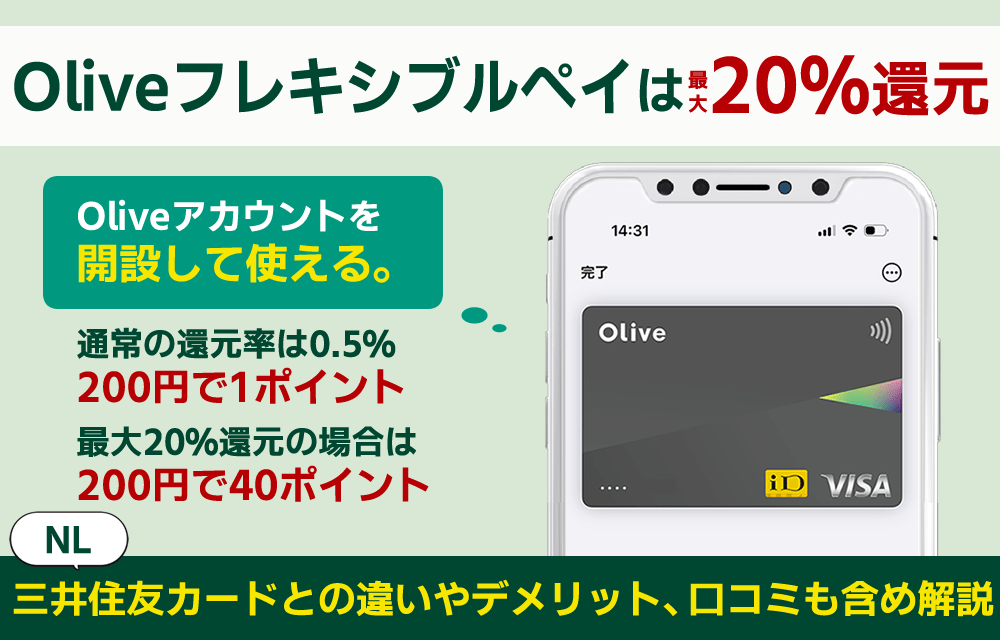

Oliveはスマホタッチ決済利用で最大20%ポイント還元

Oliveは三井住友銀行のキャッシュカード、デビットカード、クレジットカード、ポイント払いの4つの機能が1枚にまとまったマルチナンバーレスカードです。

基本ポイント還元率は0.5%と低いですが、三井住友カード(NL)と同じく、対象のコンビニや飲食店でスマホによるタッチ決済を利用すると最大7%ポイントが還元されます。

さらに、Oliveは家族ポイントやVポイントアッププログラムを組み合わせることで最大20%のポイント還元も実現可能です。

また、2024年4月からはVポイントとの連携も始まるので、よりポイントが貯まりやすくなるでしょう。

三井住友銀行口座を持っている方はもちろん、Vポイント提携先をよく利用する方はOliveを作成すると日常生活がよりお得で便利になるでしょう。

引用:三井住友銀行公式サイト「Olive フレキシブルペイ」

楽天カードは楽天グループサービスを利用するとお得にポイントが貯まる

年会費無料、買い物する度ポイントがどんどん貯まって使い道も無限大。 圧倒人気のオールマイティカード。

- 節約◎

- 電子マネー

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~3.00% |

|

楽天カードは基本ポイント還元率が1.0%のポイント高還元クレジットカードですが、楽天グループのサービスと合わせて利用するとさらにお得にポイントを貯められます。

楽天カードからチャージ → 0.5%還元

楽天Payのチャージ残高で支払う → 1.0%還元

↓

最大1.5%のポイント還元!

他にも、楽天カードを利用して楽天市場でお買い物をするとポイント還元率が3.0%になるなど、楽天カードと楽天グループのサービスの組み合わせはポイントがどんどん貯まるのでとてもお得です。

普段から楽天経済圏をよく利用する方は楽天カードの作成を検討しましょう。

参考:楽天カード公式サイト「ポイントが貯まる 使える 年会費永年無料の楽天カード」

JCB カード Sはパートナー店の利用でポイント最大20倍

JCB カード SはJCB カード Wと違ってポイント還元率は0.5%ですが、パートナー店の利用で最大20倍のポイントアップを狙えます。

アマゾン → 3倍

セブン‐イレブン → 3倍

なお、JCB カード Sは「クラブオフ」という会員制優待サービスが充実しているので、旅行やレジャーなどお出かけする機会が多い方はメリットを感じやすいカードでしょう。

国内外20万ヶ所で利用できる充実した優待サービスが付帯

JCB カード S最大のメリットは会員制の優待サービス「クラブオフ」が付帯していることです。

国内外20万か所以上のグルメやレジャー・エンタメ施設で最大80%オフの割引サービスを受けられます。

また、割引だけでなくホテルや遊園地の会員限定イベントにも参加できる特典もついており、年会費無料とは思えないほどの充実したサービスを受けられるでしょう。

参考:JCBカード公式サイト「JCBカードS優待 クラブオフ(Club Off)」

JCB カード Sの口コミ・アンケートの回答コメント

ポイントが2倍になるJCB カード Wと迷いましたが、週末など家族で出かけることが多いのでいろいろなお店で割引を利用できるJCB カード Sを選びました。

直接お会計から割引されているのがわかるのでとても得した気分になります。年会費無料ですし、利用できるところが多かったのでとても満足してます。

三菱UFJカードは利用金額によってポイントが付与される

三菱UFJカードは1か月の利用金額によってポイントが付与される仕組みになっています。

1か月のショッピング利用合計金額1,000円ごとに1ポイント付与され、貯まったポイントは1ポイント5円相当で換算し好きな商品や提携先ポイントに交換できます。

定期的にポイントアップキャンペーンも行っているので、積極的に利用するとお得にポイントが貯められるでしょう。

三菱UFJ銀行のアプリでクレジットカードの管理も可能

三菱UFJカードは三菱UFJ銀行のアプリで一緒に管理できるのもメリットです。

大手銀行のクレジットカードでもクレジットカードと銀行口座を管理するアプリが別になっているところもありますが、三菱UFJカードは銀行口座情報とまとめて管理できるのでとても便利です。

アプリ自体のセキュリティも充実しているため、不正利用されるリスクも少なく安心して利用できるでしょう。

三菱UFJカードのキャンペーン

アプリログイン&ショッピング利用で最大10,000円相当のポイントをプレゼント

エポスカードはポイントアップサイト経由でポイント最大30倍

年会費無料店舗受取なら最短即日発行OK。全国10,000以上の店舗で割引やポイントアップも。

- 節約◎

- 海外◎

- スピード発行

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 0.5%~1.25% |

|

エポスカードの基本ポイント還元率は0.5%ですが、「EPOSポイントUPサイト」を経由してお買い物をするだけで最大30倍のポイントアップを実現できます。

・Yahoo!ショッピング → 2倍

・さとふる → 4倍

・アゴダ → 7倍 など

その他にも普段から利用している方が多いショップがたくさん含まれているので、普通に買うよりもお得にお買い物ができるでしょう。

エポスカードは最短即日発行可能

エポスカードは入会費・年会費無料の最短即日でカード発行できるクレジットカードです。

マルイやモディなど店頭で申し込んだ場合は、申し込みから約30分でカード発行ができるため、すぐにお買い物で利用できます。

Webからの申し込みでもカードの店頭受け取りで即日発行可能なので、クレジットカードの作成を急いでいる方はエポスカードを検討しましょう。

エポスカードの口コミ・アンケートの回答コメント

PayPayカードはPayPayユーザーにお得なカード

PayPayを利用している人、ヤフオクやYahoo!ショッピングを利用する人は必携と言えるクレジットカード。

- 節約◎

- 電子マネー

- 買い物

- 初めて◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 0円 | 0円 | 1~5% | なし |

PayPayカードは利用金額200円(税込)ごとに2ポイントポイントが付与される高還元カードです。

また、ソフトバンク・ワイモバイルユーザーの方は携帯の利用料金の支払いにPayPayカードを設定すると最大1.5%のポイントが付与されるため、お得にポイントが貯められます。

他にも条件を達成すると翌月のポイント付与率がアップするサービスも行っているので、普段からPayPayをよく利用する方はPayPayカードの作成を検討しましょう。

P-oneカード<Standard>は自動的に1%が請求額からオフ

最後にご紹介するのは「P-oneカード<Standard>」です。

他カードのようにポイントが貯まるという形ではなく、請求金額から自動的に1%分の金額がオフされるというユニークなカードです。

ポイントを交換するという手間が無いのは嬉しいですね。

前述のVIASOカードも似た仕組みですが、1,000pt以上必要&1年1回のキャッシュバックであるのに対し、P-oneカードは毎月の請求額からオフされる点がメリットです。

しかも年会費は無料、普段の買い物だけでなく公共料金なども1%オフの対象なので、使えば使うほどお得さを実感できますよ。※電子マネーチャージなど、一部1%オフ対象外のものあり

デメリットとしては旅行保険などの付帯が無し、ETCカードや家族カードが有料という点でしょうか。

ポイントの管理が面倒、シンプルにお得さを実感したいという方におすすめのクレジットカードです。

高還元のゴールドカードおすすめランキング5選

ゴールドカードについても、ポイント還元率が高い「おすすめランキング」を見ていきましょう。

ゴールドカードには、一般カードと違う次のような特徴があります。

- ポイント還元率が高い

- 年会費が有料のカードが多い(10,000~30,000円程度)

- 旅行保険が充実している

- コンシェルジュサービスなどが利用できる場合が多い

ゴールドカードは、年会費は必要ですがポイント還元率が高い特徴があります。

「出費のほとんどをカード決済している」「接待やゴルフで高額利用することが多い」など、年間のカード利用額が多いならゴールドカードがおすすめです。

三井住友カード ゴールド(NL)は対象のコンビニで還元率最大7%と使いやすいゴールドカード

三井住友ブランドの安心と信頼。さらにゴールドカードのステータス。ポイントも意外と貯まる!

※年会費は税込み価格です

※ポイント還元率最大7%は対象のコンビニ・飲食店でのスマホのタッチ決済で支払うことが条件です。(※1 商業施設内にある店舗など、 一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。)

※iD、カードの差し込み、磁気取引は対象外です

※通常のポイントを含みます※Visaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 海外◎

- 電子マネー

- ステータス

| 初年度年会費 | 2年目~年会費 | ポイント還元率 | 電子マネー等 |

| 5,500円(税込) | 5,500円(税込)※ | 最大7% |

|

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

三井住友カード ゴールド(NL)は年会費5,500円(税込)※で持てる、日常でも使い勝手の良いゴールドカードです。

オンラインで申し込むとアプリ上から最短10秒※1でゴールドカードを発行することができ、すぐにオンラインショップなどで利用することができます。

※1 即時発行ができない場合があります。

年会費5,500円(税込)とリーズナブルな上、条件達成で年会費を無料にできる

三井住友カード ゴールド(NL)の年会費は、ゴールドカードとしては比較的安い5,500円(税込)となっています。

10,000円を超える年会費のゴールドカードも多い中、三井住友カード ゴールド(NL)は比較的若い層でも持ちやすいゴールドカードです。

また、三井住友カード ゴールド(NL)で年間100万円以上の決済をすることで、翌年以降の年会費が永年無料になるため、年間100万円以上の買い物などをする方は三井住友カード ゴールド(NL)がおすすめです。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

最高2,000万円の旅行傷害保険

比較的持ちやすい三井住友カード ゴールド(NL)ですが、旅行傷害保険の内容は海外・国内ともに最高2,000万円の保険が利用付帯となっており、しっかりとゴールドカードならではのサービスを享受できます。

また、空港のラウンジを利用できるようになるなど、よく旅行や出張で空港を利用する方は持っておいて損のないゴールドカードといえます。

JCBゴールドは還元率が最高10%の高還元ゴールドカード

国内主要空港ラウンジや、自動付帯の旅行保険なども充実したステータスカード。格式ある一枚。※最大還元率はJCB PREMO(もしくはnanacoポイント)に交換した場合

- ステータス

- スピード発行

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 11,000円(税込) | 0.5%~5% |  |

JCBゴールドはJCBが発行するプロパーカード「JCBオリジナルシリーズ」のゴールドになります。

スターバックスで最大還元が30倍、ローソンで最大還元が21倍と、ポイント還元率の面でもおすすめなクレジットカードになっています。

初年度年会費無料で持てるサービス抜群のゴールドカード

JCBゴールドは2年目以降は11,000円の年会費がかかってきますが、入会初年度は年会費が無料になります。

空港ラウンジの利用権、最高1億円の海外旅行傷害保険の利用付帯、一部ゴルフコースの手配など、ゴールドカードとしては十分なサービスを初年度年会費無料で使える点は大きな魅力です。

また、JCBゴールドを2年連続100万円以上利用するか、1年で200万円以上を利用すると、ワンランク上の「JCBゴールド ザ・プレミア」の招待を受けることができます。

最終的に「JCB ザ・クラス」を持ちたい方は、JCBゴールドからコツコツと実績を積むことが大切になってきます。

デジタルカードは最短5分で発行でき、カードも仕様を選べる

JCBゴールドはオンライン上で申し込めば最短5分でアプリ上のデジタルカードを発行することができます。

デジタルカードはオンラインショッピングで利用できる他、Apple PayやGoogle Pay™に登録してタッチ決済可能な店舗でも利用することができます。

三菱UFJカード ゴールドプレステージは対象店舗で最大10.5%還元

三菱UFJカード ゴールドプレステージは初年度年会費無料で作れる三菱UFJカードのゴールドカード。

1,000円利用ごとに1ポイントが貯まり、還元率は0.4%〜となっています。

特定の飲食店で還元率が最大5.5%になる

通常の還元率は0.4%と高くはありません。

ただ、セブン-イレブン、ローソンなどのコンビニや、ピザハット、松屋などの飲食店で三菱UFJカード ゴールドプレステージを利用すると還元率が最大5.5%と一気に上がるため、日常的にコンビニをよく利用する方はメインカードとしての利用もおすすめです。

ゴールドカードとしては十分な旅行傷害保険が付帯

三菱UFJカード ゴールドプレステージは、国内旅行・海外旅行ともに最高5,000万円の旅行傷害保険が利用付帯となっています。

他にも空港ラウンジの利用権や国内・海外渡航便遅延保険の付帯しているため、年会費11,000円(税込)のゴールドカードとしては十分なくらいです。

JCB GOLD EXTAGEは還元率最大10%の20代限定ゴールドカード

29歳以下限定の若者向けJCBのゴールドカード。入会後3ヶ月間はポイントが3倍、4ヶ月目以降は1.5倍。

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 3,300円 | 0.5%~2.5% |    |

JCB GOLD EXTAGEは20代限定のゴールドカードで入会後5年間、年会費3,300円(税込)でJCBゴールドのサービスを利用できます。

また、入会後3か月はOki Dokiポイントが3倍に、入会後4ヵ月目以降はOki Dokiポイントが1.5倍になるため通常よりもお得にポイントを貯められるカードです。

入会から5年たつとJCBゴールドに自動切替される

JCB GOLD EXTAGEは入会から5年後の初回更新時に審査のうえJCBゴールドへ自動切替されます。

年会費は11,000円(税込)と大幅に上がりますが、JCB GOLD EXTAGEでは利用できなかったサービスやより充実したサービスも利用できます。

20代のうちからゴールドカードを利用してみたい方やお得にポイントを貯めたい方はJCB GOLD EXTAGEを検討しましょう。

ビューゴールドプラスカードはSuica利用で還元率が上がるゴールドカード

Suicaと定期券が一体化、オートチャージ機能付きクレジットカード。ラウンジや優待特典付き。

- 電子マネー

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 11,000円 | 11,000円 | 0.5~10% |  |

ビューゴールドプラスカードはクレジットカードとSuica、定期券の機能が1つにまとまったゴールドカードです。

また、モバイルsuicaと紐づけることでポイントがどんどんたまるカードなので、普段からsuicaをよく利用する方におすすめです。

新幹線をよく利用する方は年会費を上回るポイントを獲得できる可能性あり

ビューゴールドプラスカードはモバイルsuicaやえきねっとでの利用でお得にポイントを貯められます。

・モバイルsuica定期券を購入 → 6%ポイント還元

・モバイルsuicaグリーン券を購入 → 10%ポイント還元

・えきねっとの新幹線eチケットでチケットレス乗車券を購入 → 10%ポイント還元

例えば、東京~金沢を新幹線eチケットで往復した場合2,806円相当のポイントが還元されます。

ビューゴールドプラスカードの年会費が11,000円(税込)のため、仕事や旅行、帰省などで1年間に4往復することがあれば年会費を上回るポイント獲得することが可能です。

ハイステータスな高還元プラチナカード比較ランキング5選

プラチナカードの比較ランキングも見ていきましょう。

プラチナカードとは、ゴールドカードよりもステータスの高いクレジットカードのことを指します。

ただし、プラチナカードの年会費はゴールドカードよりも高く、なかには「年会費15万円」など高額の年会費が設定されているカードもあります。

- ポイント還元率が高い

- 審査基準は厳しめ

(年収条件が定められている場合もある) - 旅行保険の保障額が1億円以上などと高い

(国内、海外の両方で保険が適用される場合も多い) - レストラン予約で1名無料、有名ゴルフ場の優先予約などステータス性の高いサービスが豊富

- 24時間コンシェルジュサービスが受けられる場合もある

プラチナカードは、ゴールドカードよりも豪華な優待やサービスを受けられる点が魅力です。

ただし審査通過のハードルは高いため、入会できる人は限られている点に注意が必要です。

| クレジットカード名 | 通常還元率 | 最大還元率 |

| JCBプラチナ | 0.5% | 10.0% |

| 三井住友カード プラチナプリファード | 1.0% | 最大15.0%※1 |

| 三井住友カード プラチナ | 0.5% | 最大7.0%※2 |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード | 0.8% | 5.5% |

| プラチナ・カード® (アメリカン・エキスプレス) |

0.5% | ー |

※1 プリファードストア(特約店)利用で通常還元率+1~14%

※2 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

還元率の高いクレジットカードの選び方

ポイント還元率の高いクレジットカードを選ぶには、いくつかのコツがあります。

「知名度がある」「人気が高い」などの理由だけでクレジットカードを選んでしまうと、カード選びで失敗するかもしれません。

自分がよく使うサービスや普段使いのお店で高いポイント還元サービスがあるなら、楽しみながら効率的にポイントを貯められます。

自分だけの最強のクレジットカードを選ぶための、具体的な方法を解説していきます。

| 監修者のコメント |

ファイナンシャルプランナー/CFP認定者 ファイナンシャルプランナー/CFP認定者長島 裕樹 クレジットカード払いによって還元されるポイントは軽視できません。日常生活でよく使うECサイトやバーコード決済との相性や、付帯サービスにも着目して選ぶと良いでしょう。 また、一枚のカードを所持するよりも、街中の買い物はメインカード、インターネットでの買い物はサブカードのように還元率を意識した使い分けができるとより効果的でしょう。 |

通常時の還元率が1%以上のものを選ぶ

クレジットカードを選ぶときには、通常利用時のポイント還元率が1%以上のものがおすすめです。

楽天カードやJCBカードWなどは、100円の利用で1円分のポイント還元があるため、還元率は1%です。

一方、エポスカードや三井住友カード(NL)などは、200円(税込)のカード利用で1円分のポイント還元となり、還元率は0.5%です。

例えば、クレジットカードで月間5万円利用する場合、通常のポイント還元率が1%なら1ヶ月で500円分のポイントを貯められますが、0.5%なら250円分しか還元されません。年換算にすると3,000円分の差が出てしまいます。

代表的なクレジットカードのポイント還元率を表にしていますので、下記も参考にしてください。

ちなみに、下記の表は「通常利用時の基本的な還元率」です。

高還元率が適用される一部の店舗や、特定のサービス利用に適用されるポイント還元率とは異なりますので、注意してください。

| クレジットカード名 | 基本のポイント還元率 |

| 楽天カード | 1% |

| JCBカードW | 1% |

| Orico Card THE POINT | 1% |

| dカード | 1% |

| 三井住友カード(NL) | 0.5% |

| 三井住友カード ゴールド(NL) | 0.5% |

| エポスカード | 0.5% |

| イオンカード | 0.5% |

参考:

楽天カード公式サイト「ポイントが貯まる 使える 年会費永年無料の楽天カード」

JCBカード公式サイト「クレジットカードのポイント還元率とは?おトクにためるコツとカード選びの方法」

エポスカード公式サイト「エポスポイントのため方」

三井住友カード公式サイト「三井住友カードのポイント還元率は最大20%!還元率が高いカードも比較」

よく利用する店舗が高還元の対象店舗になっているかを確認

クレジットカードを選ぶときには、よく利用する店舗が高還元率の対象店舗になっているかも重要です。

例えば、三井住友カード(NL)は、対象のコンビニや飲食店で利用すると「最大7%※」ものポイントが還元されます。

「出勤途中にコンビニへ寄る」「デートや勉強のためにスターバックスを頻繁に利用する」など、よく行く店舗が高還元率の対象なら、お得にカードを利用できます。

ちなみに、高いポイント還元を受けるには、JCBカードのように対象店舗の事前登録が必要な場合があります。

登録なしだと通常のポイント還元率が適用されるため、注意が必要です。

こちらも代表的なクレジットカードと、高いポイント還元がある対象店舗を一覧にしていますので、参考にしてください。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

| クレジットカード名 | 還元率が高い指定店舗やサービス |

| 楽天カード | ・楽天市場での楽天カード利用でポイント2倍 (ただし、一般カードは特典ポイント上限が1,000ポイントまで) |

| JCBカードW | ・セブンイレブンでOkiDokiポイント23倍 ・スターバックスでOkiDokiポイント30倍 (事前のポイントアップ登録が必要) |

| Orico Card THE POINT | ・オリコモールの利用で通常ポイント+0.5%分 ・入会後6ヵ月はポイント還元率が2.0% |

| dカード | ・JALの利用で2% ・マツモトキヨシの利用で3% |

| 三井住友カード(NL) | ・セブンイレブン、ローソンのタッチ決済利用で5% ・マクドナルドの利用で5% (対象の店舗でスマホのタッチ決済なら最大7%ポイント還元※) |

| エポスカード | ・イオン、セブンイレブンなどの利用で最大3倍 ・Appleストア、ブックオフなどの利用で最大3倍 (事前登録が必要) |

| イオンカード | ・AEONCARD Wポイントデーはポイント2倍 |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

参考:

楽天カード公式サイト「SPU(スーパーポイントアッププログラム)」

JCBカード公式サイト「JCB ORIGINAL SERIES」

オリコ公式サイト「ポイント高還元率のクレジットカード Orico Card THE POINT」

dカード公式サイト「dポイントがさらにたまる dカード特約店」

三井住友カード公式サイト「対象のコンビニ・飲食店で最大7%還元!」

エポスカード公式サイト「選べるポイントアップショップ」

イオンカード公式サイト「AEONCARD Wポイントデー」

複数枚のクレジットカードを使い分けるときは用途が被っていないかを確認

複数枚のクレジットカードを利用する場合は、用途が被らないようにしましょう。

なぜなら、利用目的とカードによって、お得に使えるサービスが違ってくるからです。

例えば、次のような使い分けができるかもしれません。

| 利用目的 | 利用するカード |

| 光熱費や生活用品の買い物など | ・基本のポイント還元率が高いカード (楽天カード、JCBカードWなど) |

| 資産運用 | ・投資信託などの資産運用商品で還元率が高いカード (楽天証券×楽天カード、SBI証券×三井住友カードなど) |

| スマホ料金の支払い | ・dカード ・auPAYカード ・PayPayカード など |

| コンビニやカフェ | ・JCBカードW ・三井住友カード(NL) など |

| ネットショッピング (Amazonなど) |

・Amazonカード ・JCB CARD W plus L など |

ただし、クレジットカードを何枚も発行してしまうと管理が面倒です。

複数のクレジットカードを契約する場合は、2〜3枚にとどめておきましょう。

効率よくポイントが貯まるキャンペーンを行っているクレジットカードは狙い目

効率よくポイントが貯まるキャンペーンを積極的に行っているクレジットカードは狙い目です。

例えば、楽天では「条件達成で最大◯%ポイント還元」などのキャンペーンを頻繁に行っています。

ただし、キャンペーンは期間限定で行われるのが一般的です。キャンペーン情報をすぐに入手するには「公式アプリをダウンロードする」「SNSでフォローする」など、最新の情報を素早くキャッチできるようにしておきましょう。

ポイント失効までの期間が長いクレジットカードを選ぶ

クレジットカードを選ぶときは、ポイントが失効するまでの期間が長いカードがおすすめです。

せっかく貯めたポイントも、失効すると使えなくなります。

例えば、三井住友カード(NL)の利用で貯められるVポイントの有効期限は「獲得から24ヶ月後の月末まで」です。

ただし、楽天カードのように「ポイント有効期間中のカード利用で、さらに有効期限が延長される」カードもあります。

このようなカードを常時使えるなら、実質「永久不滅ポイント」として利用できるかもしれません。

なお、ポイントの失効を気にしたくない方には「永久不滅ポイント」が貯まるセゾンカードがおすすめです。

永久不滅ポイントなら、どれだけ期間が経っても失効することはありませんし、使い道も豊富です。

ポイントの使い道に迷っているなら、ポイントが失効するまでの期間が長いクレジットカードを選びましょう。

| クレジットカード名 | 有効期限 |

| 楽天カード | ・最後にポイントを獲得した日から1年間 ※期間内に1度でもポイントを獲得した場合は、有効期限が延長される |

| 三井住友カード | ・プラチナ、プラチナプリファード……ポイント獲得月から4年間 ・ゴールド……ポイント獲得月から3年間 ・一般カード……ポイント獲得月から2年間 |

| JCB カード W | ・ザ・クラス、プラチナ、 ゴールド ザ・プレミア……獲得月から5年後の15日まで ・ゴールド……獲得月から3年後の15日まで ・カード S、一般……獲得月から2年後の15日まで |

| dカード GOLD | ・獲得した月から起算して48か月後の月末まで |

| エポスカード | ・ポイント加算日から2年間 |

| Orico Card THE POINT | ・ポイント加算月を含めて12ヵ月後の月末 |

参考:

楽天カード公式サイト「楽天ポイント ザクザク貯まって使える」

三井住友カード公式サイト「ポイントの有効期間を教えてください。」

JCBカード公式サイト「Oki Dokiポイントの有効期限を教えてください。」

dカード公式サイト「dポイントに有効期限はありますか。」

エポスカード公式サイト「エポスポイントのご利用にあたって」

オリコ公式サイト「ポイント高還元率のクレジットカード Orico Card THE POINT」

クレジットカードの還元率とは?

クレジットカードの還元率とは、利用金額に対して最終的にいくら返ってくるかを示したものです。

ただし、還元率でクレジットカードを比較する場合は、還元率と付与率に注意しなければいけません。

- 還元率……実質的な金額ベースで計算 ※ポイントの価値(何円相当か?)を示したもの

- 付与率……ポイント数で計算 ※金額に対して何ポイントが付与されるか?を示したもの

これからクレジットカードでポイントを貯めたいなら、実質的な還元率にも注意しましょう。

還元率や付与率の考え方についても、例を用いながら詳しく解説します。

利用金額に対して最終的にいくら返ってくるか示したものが還元率

「還元率」とは、利用金額に対して最終的にいくら返ってくるかを示したものです。

例えば、還元率が1%の場合、1万円を利用すると100円分のポイントが還元されます。

重要なのは「1ポイントが何円相当なのか?」という点です。

1ポイントの価値(円)で、下記のように実質の還元率が変わってきます。

- 1ポイント=1円の場合……100ポイント還元されたら100円分

- 1ポイント=0.5円の場合……100ポイント還元されたら50円分

クレジットカードの還元率と付与率の違い

クレジットカードの還元率と付与率の違いについて、もう少し詳しく見ていきましょう。

還元率は「実質何円の価値があるのか?」という意味でした。そのため、ポイントの交換先によっても価値が変わってきます。

例えば、三井住友カード(NL)の場合、貯まったポイントをVポイントに替える場合は1ポイント=1円相当です。

一方で、nanacoポイントやWAONポイントに変える場合は、1ポイント=0.8円相当と、円の価値が減ってしまいます。

一方、付与率は「単純なポイント付与率」つまり「何ポイント戻ってくるか?」という意味でした。付与率で比較する場合は、実質的な円の価値は関係なく、単純なポイント還元率を見ることになります。

例えば、楽天カードの場合のポイント付与率は1%で、三井住友カード(NL)は0.5%です。

少々ややこしくなってきたかもしれませんが、クレジットカードを選ぶ際は、「普段よく利用する店での付与率が高く」かつ「還元率が高い」カードを選ぶといいでしょう。

例えば、三井住友カード(NL)の場合はマクドナルドなどでの利用でポイント還元率は最大7%※、そして貯まったポイントをVポイントに変えた場合は1ポイント=1円で交換できます。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

人気クレジットカードの1ポイントの円換算価値は?

人気のクレジットカードで貯められる「1ポイントあたりの円換算価値」についても、詳しくご紹介します。

はじめてクレジットカードを発行するなら、円換算でお得なカードを選びましょう。

| クレジットカード | 円換算価値 (1ポイントあたり) |

| 三井住友カード(NL) | 1ポイント=1円相当 (Vポイント) |

| 楽天カード | 1ポイント=1円相当 (楽天ポイント) |

| JCB CARD W | 1ポイント=3~5円相当 (Oki Dokiポイント) |

基本的には1ポイント=1円相当の価値で利用できますが、Oki Dokiポイントのように使い道によって交換レートが異なる場合があります。

うまく活用できる方ならOki Dokiポイントのようなポイントがおすすめですが、シンプルさを求めるならVポイントや楽天ポイントがおすすめです。

同じカードでもポイントの交換先によって還元率は異なる

同じカードを利用しても、ポイントの交換先によって還元率が異なる場合があります。

Oki Dokiポイントが代表例として挙げられますが、3〜5円ほどの幅が開くこともあるのです。

例えば、Oki Dokiポイントをnanacoポイントに交換する場合は「1ポイント=4.5ポイント」のレートで交換できますが、楽天Edyには「1ポイント=3円分」にしか交換できません。

少々複雑ですが、クレジットカードを選ぶ際は、「普段よく使うポイントカードは何か?」などもよく考えて選ぶのがおすすめです。

参考

nanaco公式サイト「JCB Oki Dokiポイント」

JCBカード公式サイト「楽天Edy」

クレジットカードのプロは還元率を重要視する!

クレジットカードのプロは、カードをどう活用すれば効率的にポイントを貯められるか?など、実質的な還元率を重要視しています。

利用するカードや交換先、そして年会費を考えた「実質の年間収支」も注意しなければいけません。

1年間利用した場合の還元金額シミュレーション

クレジットカードで1年間60万円(5万円/月)を利用した場合、還元率0.5%と1%のカードで比較すると、還元金額は次の通りです。

<還元率0.5%の場合>

60万円×0.5%=3,000円分(1ポイント=1円換算)

<還元率1%の場合>

60万円×1%=6,000円分(1ポイント=1円換算)

【1年で60万円分をクレジットカードで決済した場合の還元金額の差】

同じクレジットカードを利用していても、サービスによってポイントの貯まりやすさが違う点にも注意が必要です。

例えば、楽天カードの基本還元率は1%ですが、楽天証券と楽天カードを組み合わせて積立投資すると「0.5%〜2.0%」の還元率となります。

自分がよく利用するサービスに適用される還元率を確認しておくと、お得なクレジットカードを選びやすくなります。

高還元率のクレジットカードは節約効果もある

高還元率のクレジットカードには、大きな節約効果もあります。

クレジットカードを利用せずに、現金で100万円分の買い物をしても1円も戻ってきません。しかし、還元率1%のクレジットカードで決済すれば、1万円分ものポイントを獲得できます。

なかには、楽天カードやPayPayカードのように、貯まったポイントを投資にまわし、さらに資産を増やすことも可能です。

「たった1%くらい」と感じる方もいるかもしれませんが、長期でポイントを積み立てると大きな金額になります。

カードによっては、マイルを貯めて実質無料で旅行に行くこともできるでしょう。

下記は、代表的な節約方法です。カードによっても交換できるポイントが限られてくるため、節約したい内容とクレジットカードの相性も確認しておきましょう。

- ポイントをマイルに交換……ANAやJALのマイルに交換。旅行費用を節約

- ポイントを商品券やギフトカードに交換……カード会社の商品券やオンラインストアのギフトカードに交換。日常の買い物で節約

- ポイントをガソリン割引に使用……ポイントを使ってガソリン代の割引に使う

- ポイントをキャッシュバックに使用……貯めたポイントを現金に交換。実質的な節約につなげる

クレジットカードの還元率まとめ

お得にクレジットカードを使いたいなら、高還元率でポイントが付与されるカードを選びましょう。

ただし、年間のカード利用額が少ないと年会費との差額で損をしてしまうケースもあります。

できれば、年会費無料で還元率が1%あるカードがおすすめです。

新規入会のキャンペーンなども、日々変更されることがあります。

もっともお得なタイミングで入会できるように、公式サイトなども頻繁にチェックしてみてください。