主婦の私でも作れるクレジットカードってあるのかな…。

家計の管理を任されてはいるものの、どんなクレジットカードが作れるのかさっぱりですよね...。

ただご安心を。意外かもしれませんが、主婦の方が発行できるクレジットカードは結構多いんです!

このページでは主婦におすすめのクレジットカードや審査基準などを解説します。

主婦でも作れる!おすすめのクレジットカード5選

主婦の方におすすめのクレジットカードは以下の5つ。

イオンカードセレクト |

・イオン銀行の預金金利やATM手数料が優遇 ・毎月20日、30日にイオン系店舗で5%OFF |

|---|---|

楽天カード |

・楽天市場で3.0%以上 ・楽天ペイとの併用で常時1.5% |

| エポスカード | ・・全国10,000店舗以上で割引や優待あり |

JCB CARD W |

・Amazonやセブンイレブン等で2.0%以上 ・Apple Payとの相性も◎ |

リクルートカード |

・リクルート系サービスで最大4.2% ・nanacoとの二重取りで公共料金の支払いでも1.7%(2020年3月より新規はチャージ不可に) |

どれも年会費無料で、審査基準も難しくないので、よく買い物する場所でお得になるかを軸に考えればOK。

家計の管理や節約にフォーカスにしてピックアップしたので、どれも使いやすいカードですよ。

1.イオンカードセレクト(家計管理/節約の強い味方)

銀行キャッシュカードとクレジットカード、電子マネーWAONが一枚に。あらゆるシーンでオトクなカード。

- 節約◎

- 電子マネー

- 買い物◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 0.5~1% |  |

主婦の方にイチオシなのがイオンカードセレクト。

イオン・ダイエー・マックスバリュ・まいばすけっとなど、イオングループ系列でお得になるカードで、家計管理や節約の強い味方です。

キャッシュレス生活におすすめ!

イオン銀行のキャッシュカードとも一体型なので、生活費の支払いを「イオン銀行→クレジットカード」で一元管理するのに必要なのはイオンカードセレクト一枚だけ。

- スーパーでの普段の夕食の材料はWAONでスマートに購入して、足りなくなったらオートチャージ。

- WAONが使えない店舗ではクレジットカードでキャッシュレス決済。

お金の節約はもちろんですが、キャッシュレス生活の醍醐味は時間の節約です。

忙しい主婦の方こそ、イオンカードセレクトでキャッシュレス生活を初めてみるといいですよ!

海外旅行保険や空港ラウンジサービスが利用可能と、年会費無料とは思えないほどサービスが充実。

え、私、イオンカードがゴールドに上げられるの!?

今、専業主婦だけどできるかな…。ゴールドにできたら主人の家族カードも申し込みたい。

— こむらさき (@3sisuimei) January 6, 2020

インビテーションの目安は「年間100万円以上の利用」と難しくないので、食費+光熱費だけでも十分に達成できる可能性があります。

2.楽天カード(主婦人気NO.1)

年会費無料、買い物する度ポイントがどんどん貯まって使い道も無限大。 圧倒人気のオールマイティカード。

- 節約◎

- 電子マネー

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~3.00% |

|

生活費用のメインカードとして、かなり優秀なのが楽天カード。

イオンカードを差し置いて「人気のクレジットカードランキング(主婦部門)」でダントツ1位を獲得たカードでもあります。

通常の還元率1.0%(イオンカードは0.5%)も高く、生活に密着している楽天系サービスでさらにお得にポイントが貯まり、節約にも向いている一枚ですね。

オールマイティな楽天カードに、女性向けの嬉しいオプションサービスが追加された一枚。

- 高コスパ◎

- スピード発行

- 海外

- 電子マネー◎

- 買い物

- 初めて◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~3.00% |

|

とくに保険オプションは魅力的で、女性特有の病気(乳がんや子宮筋腫など)に対する保険に、月額40円〜(年齢によって変わる)と格安で入れます。

3.エポスカード(サブカードに最適)

年会費無料店舗受取なら最短即日発行OK。全国10,000以上の店舗で割引やポイントアップも。

- 節約◎

- 海外◎

- スピード発行

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 0.5%~1.25% |

|

マルイだけでお得になるカードと思われがちですが、ドラッグストアなど全国10,000店舗以上での優待など、高いポテンシャルを秘めたエポスカード。

コスパ最強のエポスゴールドへの道も!

年会費無料ながら至れり尽くせりなエポスカードですが、年間50万円以上利用でさらにお得な「エポスゴールドカード」を年会費無料で持つことも可能です。

招待or年50万以上の利用で年会費ずっと無料。最大還元率1.5%でポイント有効期限もないハイスペックゴールド。

- 買い物◎

- コスパ

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 5,000円 | 5,000円 | 0.5%~1.50% | - |

ちなみに、ファイナンシャルプラス編集部でもエポスゴールドを持っていたら「賢いな」という共通認識があります。

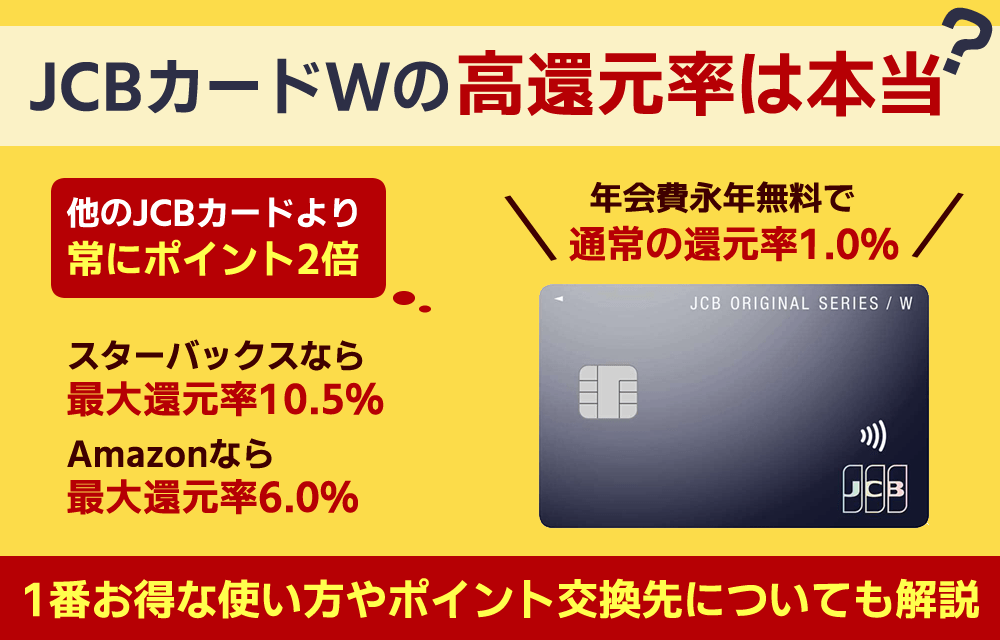

4.JCB CARD W (PlusL)(Amazon用/生活費用)

年会費無料×高いポイント還元率を実現した、WEB申し込み&39歳以下限定JCBプロパーカード。※最大還元率はJCB PREMO(もしくはnanacoポイント)に交換した場合

- 節約◎

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.0%~10.5% |  |

申し込み対象が39歳以下限定のカードですが、その分審査の敷居は低く、主婦の方でもOKなJCB CARD W。

「年会費無料×高還元率」と楽天カードと類似したカードですが、Amazonでの還元率の高さ(2.0%)は目を引くものがあり、Amazon用のサブカードとして発行する人も多くいます。

スタバやセブンイレブンをはじめとした、実店舗でも優待が受けられるので、生活費の支払いにも適したカードですよ。

5.リクルートカード(還元率NO.1/ホットペッパー用)

1.2%の驚異的な還元率。電子マネーへのチャージも最強クラス。ホットペッパーなどを使う人も必携の一枚。

- 高コスパ◎

- スピード発行

- 海外

- 電子マネー

- 買い物◎

- 初めて

- ステータス

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 初年度年会費 円 | 通常年会費 円 | 1.20~3.20% | なし |

還元率1.2%と、楽天カードよりも高還元率なのがリクルートカード。

ホットペーパービューティーとの相性が良く、予約で還元率3.2%、貯めたポイントを支払いに充てられます。

決済をリクルートカードに集中させれば、美容室代やネイル代を全てポイントで賄えますよ。(ポイントの使い道を限定しておくと、いちいち悩まなくてすみますよ!)

専業主婦に人気が高いクレジットカードランキング

当サイト「ファイナンシャルプラス」が独自に行ったアンケート調査の結果、主婦に人気が高かったクレジットカードをランキング形式でまとめました。

やはり楽天カードとイオンカードはランキングでも上位に食い込みましたね。

ポイント制度や割引、優待の特典が充実しているカードが、主婦の方々のハートを掴んでいるようです。

主婦のクレジットカード審査基準

主婦という属性は、意外にも審査時の評価は低くなく、審査に通りやすいです。

このページで紹介したような年会費無料のカードはもちろん。

当サイトファイナンシャルプラスで紹介しているだけで30〜40種類、実際には100種類以上は主婦の方でも取得の可能性があるでしょう。

主婦のカード審査は甘い

主婦のカード審査が甘い理由は至ってシンプル。

後ろ盾に夫がいるため、返済能力が高いとみなされるからですね。(学生のカード審査が優しいのに似ていますね)

※上記の図表はあくまで目安なので、参考までに。

世帯年収はしっかり記入しよう

カード会社は、旦那さんの大体の年収や給与を、「世帯年収」から判断しています。

むしろそれ以外に判断方法がないので、「世帯年収」の記入は超重要です。(だいたいでOK)

その上で、配偶者の記入欄で「あり」を選択すれば、カード会社も扶養者(夫)の存在を認識でき、適切に審査されるでしょう。

専業主婦でパートしてない・年収0でもOK

専業主婦の方は「収入がないけど大丈夫なのかな…」と不安になりますよね。

ただ何よりも「主婦」という属性、つまり扶養者がいること自体が評価されるので、専業主婦で本人年収が0円でもさほど審査に影響しないでしょう。

楽天カードきた( ´^o^` )

専業主婦で収入0で入力しても審査通ったから誰でも作れるやつ?— ベヒモス(嫁)6y+1y (@p_26d) November 18, 2018

ついにジャズドリームでクレカを作ってしまった。専業主婦なのに1日もたたずに審査結果きた。こないだセゾンカード解約したばかりだからかな?

これで手持ちのカードは3枚になった

楽天カード(海外旅行保険とラウンジ使用よう)

UFJ NICOSカード(新幹線とぴあ用)

ジャズドリームクレディセゾンカード— すぅ∞の檀家 (@smilysumire) August 10, 2019

パートをしている方が有利なの?

クレジットカードの審査では年収や職業などなどの個人情報を加点形式で採点します。(スコアリング)

パート収入があれば、単純にスコアが高くなるので、少なからず審査に有利にはたらくはず。

とはいえ、専業主婦とパート主婦の審査にそこまで大きな違いはないでしょう。

審査に通らない理由は?

いくら審査に通りやすい属性とはいえ、主婦の方でもクレジットカードの審査に落ちることはあります。

考えられる理由を箇条書きにしてまとめてみました。

- 本人収入が不可のカードに申し込んだ

- 旦那さんの年収(世帯年収)が不十分だった

- そもそもクレヒスに傷がある

ゴールドカードやプラチナカードなど、年会費が高額のカードは、本人年収がないとやはり難しい様子。

まずは一般カードから利用実績を積むといいでしょう。

自分で取得が難しいカードは旦那さんに頼もう!

自分では取得が難しそう…でも欲しい。

そんなクレジットカードは旦那さんに頼んで発行してもらい、家族カードを作ってもらいましょう。

プラチナカードなどのステータスカードでも、家族カードは年会費が無料なことが多く、本カード同様のサービスを受けられるので非常にお得ですよ!

主婦のクレジットカードのよくある質問

主婦の方からよくいただく、クレジットカードに関するよくある質問にQ&A形式で回答していきます。

- 限度額はどれくらいもらえる?

- 何枚のカードを使い分けるといい?

- 旦那の口座を引き落とし先にできる?

- マイルが貯まりやすいカードは?

- キャッシング枠はもらえるの?

Q.限度額はどれくらいもらえる?

審査によって決まるので、実際に発行されるまではいくら枠をもらえるかわかりません。

ただ、収入がない専業主婦の場合、少なめ(10〜30万円程度?)でしょう。(なかには50万円ほどの枠をもらえる人もいるみたいですが…)

使い続ければ限度額アップ

取得後に支払い遅延などをせず、きちんと使っていれば、限度額アップの可能性も。

例えば楽天カードでは、専業主婦で100万円の限度額をもらえた人もいるみたいです...。

楽天カードの限度額を100万に引き上げましたってメールきたけど、

全然使ってないのに?専業主婦なのに?

限度額を上げる必要性は無いと思うんだけど。

他の限度額を上げさせないように嫌がらせでもしてるの?エポスカードがゴールドになったら、楽天カードすぐ抹殺してやるからな。

— 右京@ダイナミックでぶ (@anexena) May 23, 2018

Q.何枚のカードを使い分けるといい?

クレジットカードを複数枚保有するときの基本が「メインカード1枚」+「サブカード複数枚」という組み合わせです。

例えば主婦の方の場合は、1枚目は基本還元率が高く、汎用性の高い楽天カードやJCB CARD Wを。

買い物用のサブカードとして、店舗ごとの割引特典が充実しているイオンカードやエポスカードなどを、2,3枚ほど発行していくのがおすすめですよ。

- メインカード:楽天カードやJCB CARD R

- サブカード:イオンカードやエポスカード

Q.旦那の口座を引き落とし先にできる?

ほとんどのクレジットカードでは、自分名義の銀行口座しか引き落とし先に指定できません。

旦那さんの口座を引き落とし先にできるのはエポスカードやセゾンカードなど一部のクレジットカードのみ。

それ以外のカードでは、ネットバンクなどで共通の銀行口座を開設して、生活費などの共同出費はそこから捻出する、などすると便利ですよ。

Q.マイルが貯まりやすいカードは?

ANAカードやJALカードなど、航空系のゴールドカードは確かにマイルが貯まりやすいです。

ただ、年会費無料のクレジットカードでも、高レートでポイント→マイルに交換できるものが何枚かあります。

| 年会費 | ANAマイル還元率 | |

|---|---|---|

セゾンカードインターナショナル |

無料 | 0.3% |

PayPayカード |

無料 | 0.5% |

楽天カード |

無料 | 0.5% |

JCB CARD W |

無料 | 0.6% |

Orico Card THE POINT |

無料 | 0.6% |

「ゴールドカードは確かにお得そうだけど使いこなせるかな…」と不安な人は、まずは維持費0円の年会費無料カードでマイルを貯めてみるといいでしょう。

Q.キャッシング枠はもらえるの?

キャッシング枠はパートをしているか否かで変わってきます。

例えば楽天カードのように、本人年収0の場合そもそもキャッシング枠をもらえないカードでは、専業主婦の方は付与対象外。

逆にパート収入がある方は、少なめかも(最大でも50万円ほどか?)しれませんが、枠をもらえることがあります。

まとめ

このページでは主婦の方におすすめのクレジットカードや審査基準、よくある質問についてくわしく解説しました。

最後に重要なポイントをおさらいしておきましょう。

- 主婦でも作れるカードは意外と多い

- 専業主婦でパートしてない・年収0でもOK

- よく買い物する場所でお得になるかが大事

- 「メインカード1枚」+「サブカード複数枚」で使い分けるといい

- 限度額は10~30万円と少なめかも

- 旦那の口座に設定できるのはエポスカードやセゾンカードくらい

後ろ盾に旦那さんがいるため、意外にも主婦の方はクレジットカードの審査に通りやすい属性。

よく買い物する場所でお得になるかを軸に、「メインカード1枚」+「サブカード複数枚」を組み合わせて、キャッシュレスで家計の管理と節約を楽にこなしましょう!