夫婦でもつクレジットカード選びは非常に重要です。

そこで以下のことについてかなり詳しく解説しました。

- 夫婦でもつクレジットカードはどのようなものがいいのか?

- 夫婦におすすめのクレジットカードを分類して紹介

- 結婚後のクレジットカード利用で注意する点

- 家計の管理を楽にする方法

結婚を機に新しくクレジットカードを発行してみようと考えている人は必見の記事です。

また、結婚式がまだの人向けに「結婚費用をクレジットカードで支払う」ことについても解説しています。

目次

夫婦で持つクレジットカードはどうやって選べばいいの?

いきなりクレジットカードを紹介する前に、まずはどのようなカードを選べばいいかを解説します。

家族カードの利用で家計の管理が楽に!

多くのクレジットカードは、本カードの他に家族用の「家族カード」も追加発行できます。

家族カードの支払いに以下のような特徴があります。

- 1つ(本会員)の銀行口座から引き落としされる

- 利用明細書がまとめて見られる

そのため、夫婦間で共同の出費を支払う際に家計の管理が楽になりとても便利なカードなのです。

その他にも以下のようなメリットがあります。

- 年会費が本カードよりも安いことが多い

- 本カードの付帯サービスや特典が受けられる

- 家族でポイントを合算できる

家族カードでは年会費が安いながらも、本カードに匹敵するほどの充実したサービスや保険を受けることができるため、夫婦で利用するにはもってこいのカードなんです。

・JCBゴールドカード(家族カードの年会費が1,100円→3,300円)

・三井住友VISAゴールドカード(パーソナルアカウントタイプ)

・三井住友VISAプラチナカード (パーソナルアカウントタイプ)

本会員と家族会員の引き落とし口座を分ける方法は他にないので、どうしてもという人は上記のクレジットカードを発行するのがよいでしょう。

夫婦でもつクレジットカードの選び方は3種類!

今回は以下の3種類に分類して夫婦で利用するのにおすすめのクレジットカードを紹介します。

- 日々の生活で節約できるクレジットカード

- 夫婦でマイルを貯められるクレジットカード

- 家族カードのサービスも充実しているステータスカード

目的に合わせて選ぶことであなたがたご夫婦にぴったりのクレジットカードを見つけることができるでしょう。

- 複数のクレジットカードを組み合わせて持つ

- 夫婦で異なるクレジットカードを持つ

など複数のクレジットカードを持ち、それぞれの特性を最大限に引き出すのもカードライフの醍醐味ですね。

夫婦で節約におすすめのクレジットカード

生活費は思ったよりもかかるもので

- 光熱費

- 携帯・ネット料金

- 食費

- コンビニ雑貨

- 衣服や飲み代

などで給料のほとんどが持ってかれるなんてこともざらにあります。

なるべく節約したいという人は普段のショッピングでポイントが貯まりやすいクレジットカードを発行するのがよいでしょう。

- どんな買い物でもポイントが貯まりやすいカード

- 特定の店舗でポイントが貯まりやすいカード

に分類して解説していきます。

いつでもどこでもポイントが貯まりやすい!高還元率クレジットカード3選

「どんな買い物でもポイントが貯まりやすい」のは還元率が高いクレジットカードのことですね。

今回紹介する「基本還元率が高く年会費無料!」という鉄板とも言えるおすすめクレジットカード3種類の還元率は以下のようになっています。

| 楽天カード | 1.0% |

|---|---|

| JCBカードW | 1.0% |

| リクルートカード | 1.2% |

表からわかるように通常のショッピングでも1.0%以上のポイントがもらえるため、単純計算で他のクレジットカードの2倍の速度でポイントが貯まっていくカードなのです。

もちろん、これらのクレジットカードは「家族カード」の年会費も無料。

共同の出費を支払うのにも最適なクレジットカードとなっています。

JCBカードW

年会費無料×高いポイント還元率を実現した、WEB申し込み&39歳以下限定JCBプロパーカード。※最大還元率はJCB PREMO(もしくはnanacoポイント)に交換した場合

- 節約◎

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.0%~10.5% |  |

JCB CARD Wは18歳~39歳以下の方限定、年会費無料の高還元率クレジットカードです。

さらに、「JCB original series パートナー」加盟店を利用するとポイントが数倍になります。

例えば、JCB original series パートナー加盟店には以下のような店舗があり、JCB CARD Wで買い物をすると以下のようにかなりの高還元率になります。

| ブランド名 | original series優待 | JCB CARD Wで貯まるポイント | 合計還元率 |

|---|---|---|---|

| セブン-イレブン | 1% | 1% | 2% |

| スターバックス | 4.5% | 1% | 5.5% |

| Amazon | 1% | 1% | 2% |

楽天カード

年会費無料、買い物する度ポイントがどんどん貯まって使い道も無限大。 圧倒人気のオールマイティカード。

- 節約◎

- 電子マネー

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~3.00% |

|

楽天カードは生活費を支払うメインカードとして考えた場合、かなり優秀なクレジットカードと言えます。

通常はポイント還元率1%ですが、楽天トラベルや楽天市場のような「楽天サービスの利用」では還元率は3%までアップ。

それ以外の買い物でも「楽天Edyの利用」や「加盟店舗での買い物」で1.5%~3%まで上げることも可能。さらに月に2回ポイントが10倍の日がある等、かなりポイントが貯まりやすいクレジットカードです。

数あるクレジットカードの中でも「審査に通りやすい」という評判もある楽天カード。審査に自信がないという方でも気楽に申し込むことができるカードと言えるでしょう。

注意点として、2022年4月より楽天利用時のポイント付与方式が変更となり、税込みから税抜の付与が適応されます。そのため、これまでの全体金額ではなく、消費税(10%)を除いた額のみがポイント適用されます。

リクルートカード

1.2%の驚異的な還元率。電子マネーへのチャージも最強クラス。ホットペッパーなどを使う人も必携の一枚。

- 高コスパ◎

- スピード発行

- 海外

- 電子マネー

- 買い物◎

- 初めて

- ステータス

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 初年度年会費 円 | 通常年会費 円 | 1.20~3.20% | なし |

リクルートカードは基本還元率が1.2%と、一般カードの中では相当な高水準を誇るクレジットカード。

旅行や食事などをする際に、リクルート関連サービスを利用する場合はさらに還元率が高くなります。

- じゃらんnet

- じゃらんゴルフ

- ホットペッパービューティ

- ホットペッパーグルメ

- ポンパレモール

- SUUMO

例えばじゃらんnetで宿泊ホテルを予約した場合には料金の2%が還元。さらにリクルートカードで決済することで、3.2%まで上がります。

ホットペッパーグルメでも、予約人数×50ポイントが貯まるなど飲み会の幹事の方にはとてもオススメですね。

貯まるリクルートポイントは使い勝手のよいPontaポイントへ等価交換できるので、初めてでも二枚目以降のカードとしてもおすすめできる一枚です。

イオンやダイエーなどでお得!「イオンカードセレクト」

銀行キャッシュカードとクレジットカード、電子マネーWAONが一枚に。あらゆるシーンでオトクなカード。

- 節約◎

- 電子マネー

- 買い物◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 0.5~1% |  |

イオンカードセレクトは

- イオン

- ダイエー

- マックスバリュ

- まいばすけっと

などのイオングループでの利用がよりお得になるクレジットカードです。

イオン銀行キャッシュカードの側面もあり、イオン銀行や提携ATMでの手数料が0円に。

電子マネー「WAON」へのチャージでもポイント還元があり、オートチャージも便利な一枚ですね。買い物用サブカードとしても非常に重宝するカードです。

イオンゴールドにランクアップも

イオンカードセレクトを利用しているとイオンゴールドカードのインビテーションが届きます。

年会費無料のまま還元率も優遇され、イオンラウンジが利用できるようになり、国内外の旅行保険も付帯と、なんとも至れり尽くせりな一枚です。

- 所有者数:5位

- 平均満足度:3位

と大人気のクレジットカードでした。

イオンカードセレクトで利用実績をつみぜひ手に入れたいですね。

ドコモのケータイ利用者必見!「dカード」

ドコモケータイ利用者のマストアイテムともいえるのが、dカードもしくはdカードゴールドのクレジットカード。

dカード

ローソンで5.0%を始め多数の特約店を持つオトクな年会費無料カード。docomoユーザーならさらに◎。

- 節約◎

- 電子マネー

- 買い物◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~5.00% |  |

dカードはNTTドコモが発行するクレジットカードであるため、ドコモユーザーにとって使いやすいカードとなっています。

「dカード」では通常のショッピングでも常に1%のdポイントが貯まるほか、

- 「dポイントクラブ」の会員ステージ制度でdポイントが貯まる

- ドコモのケータイとドコモ光への支払でdポイントが貯まる

- dポイント加盟店やdカード特約店でdポイントが貯まる

- ずっとドコモ割プラスでdポイントが貯まる

というように、とにかくdポイントが貯まりやすいカードです。

さらに、dカードの上位ランクにはdカードゴールドというドコモユーザーにおすすめできるゴールドカードがあります。

dカードゴールド

ドコモユーザー必携、人気急上昇中のゴールドカード。

- 節約◎

- 電子マネー

- 買い物◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 11,000円 | 11,000円 | 1.00~5.00% |  |

dカード |

dカードGOLD |

|

|---|---|---|

| 年会費(税込) | 無料 | 11,000円 |

| ドコモ利用での還元率 | 1% | 10% |

| ケータイ補償額 | 11,000円 | 110,000円 |

| ケータイ保証期間 | 購入後1年 | 購入後3年 |

| 空港ラウンジ | 利用不可 | 日本28空港にて無料で利用可能 |

| 旅行傷害保険 | なし | 国内/海外旅行傷害保険付き |

dカードで受けられる特典に加えて、

- 国内主要空港ラウンジを無料で利用可能

- 海外旅行傷害保険最高1億円、国内旅行傷害保険最高5,000万円と充実している

- ドコモの携帯料金や光回線料金の10%がポイント還元

- 購入後3年間までケータイ補償が最大10万円

という風にゴールドカードならではのサービスが充実している上に、携帯料金の支払いでは還元率がなんと10%に。

夫婦の携帯料金の合計が月々10,000円を超えている人は年会費の差分を考えてもdカードゴールドの方がお得になります。

その他にも色々!

他にもさまざまな店舗での利用がお得になるクレジットカードをまとめているので興味がある記事を読んで見てください。

夫婦では普段利用している店舗でポイントが貯まりやすいクレジットカードを選ぶのもアリでしょう。

夫婦でマイルを貯めたい人におすすめのクレジットカード

クレジットカードの利用でマイルを貯めたい人は多いでしょう。

夫婦で協力してマイルを貯めれば、航空券への交換に近づきやすくなります。

ただ、マイルをシェアできるのはJALカードやANAカードといった特定の航空系クレジットカードのみとなっています。

JALやANAのカードでは夫婦間でマイルをシェアできる

JALカードやANAカードでは以下のサービスを利用することで、夫婦で別々に貯めたマイルを交換の際に一つにすることができます。

| JAL | JALカード家族プログラム |

|---|---|

| ANA | ANAカードファミリーマイル |

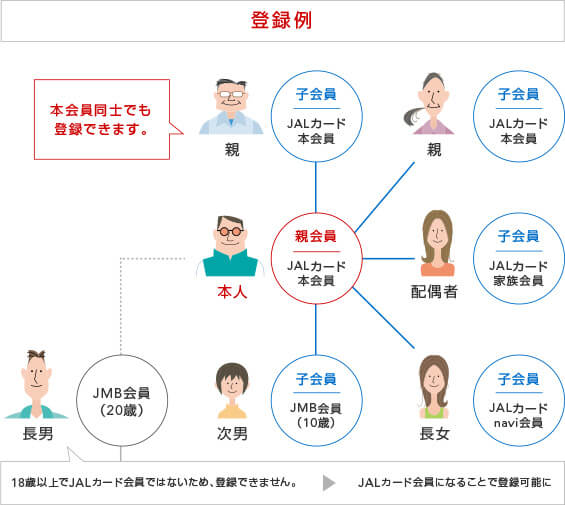

これらのサービスの仕組みはかなり似たようなものなので「JALカード家族プログラム」を例に出して解説します。

本会員カードを持っている人が「親」となり、家族会員やJMB会員の方が「子」として無料で登録をすることができマイルをシェアすることができます。

兄弟・姉妹や祖父母、孫などは二親等にあたるため登録することはできません

このサービスに登録することで、マイルをシェアすることができ夫婦2枚分の航空券への交換に近づきやすくなるわけです。

例えば、出張が多い夫が貯めたマイルを奥さんも使うことができ、夫婦で旅行に行けるようになるのです。

JALマイルを貯めたい夫婦におすすめ「JALアメックスCLUB-Aゴールドカード」

JAL アメリカン・エキスプレス®・カード CLUB-Aゴールドカード

強力なフライトボーナスマイル(25%)、常時1.0%のJALマイル還元率を誇るアメックス提携ゴールドカード。

- マイラー

- ステータス

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 20,900円 | 20,900円 | 1.0%~2.0% |

年会費こそ高いものの、使い方によっては以下のようにマイル還元率が非常に高くなります。

| 通常のショッピング | マイル還元率1.0% |

|---|---|

| 特約店での利用 | マイル還元率2.0% |

| JAL関連サービスの利用 | マイル還元率3.0% |

とりわけ航空券を購入した際にはマイル還元率が3.0%と驚異的な高さになるため、JALの航空機を頻繁に利用する夫婦には非常にマイルが貯めやすいカードなのです。

ほかにもJALマイルを貯めやすいクレジットカードはこちらで紹介しています。

家族カードが非常にお得なステータスカード3選

ステータスというのはそもそも抽象的なものですが、一般的には「取得難易度が高い=ステータスが高い」と考えていいでしょう。

つまりステータスの高さは「一般カード<ゴールドカード<プラチナカード<ブラックカード」という風になっています。

ゴールドカードやプラチナカードでは、ステータスを示せる他にも以下のような充実した特典を受けることもできます。

- 空港ラウンジを無料で利用可能

- 充実した海外旅行保険

- レストランでの優待

- 手荷物無料宅配サービス

- エアポート送迎サービス

そこで、夫婦におすすめできるステータスカードをピックアップしてみました。

| 本カード年会費 (税込) |

家族カード年会費 (税込) |

|

|---|---|---|

| アメックスゴールド | 31,900円 | 1枚目:無料 2枚目以降:13,200円 |

| 三井住友ゴールド | 11,000円 | 1枚目:無料 2枚目以降:1,100円 |

| JCBゴールド | 11,000円 | 1枚目:無料 2枚目以降:1,100円 |

これらのカードは家族カード1枚目の年会費が無料ながらも非常に充実したサービスを受けられるため、夫婦で持つのに最適なクレジットカードなのです。

アメックスゴールドカード

※ゴールド・カードは新規受付終了しました。以下は2024年2月19日以前の内容です

日本初のゴールドカードで、今も昔もステータスカードの代名詞と言える。手厚いサポートや豊富な特典も大きな魅力。

- 海外◎

- ステータス

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 31,900円 | 31,900円 | 0.33~1.00% | - |

年会費31,900円(税込)と、一般的なゴールドカードよりも年会費もステータスも高いと言われる一枚ですね。

ところがアメリカン・エキスプレス・ゴールド・カードの家族カードの年会費は次のとおりです。

| 家族カード1枚目 | 年会費無料 |

|---|---|

| 家族カード2枚目以降 | 13,200円(税込) |

一枚目はなんと無料、2枚目以降であっても本カードの年会費半額以下で追加できます。

アメックスゴールドの家族カードでは、本会員カードに匹敵するくらいさまざまな充実したサービスを受けることができます。

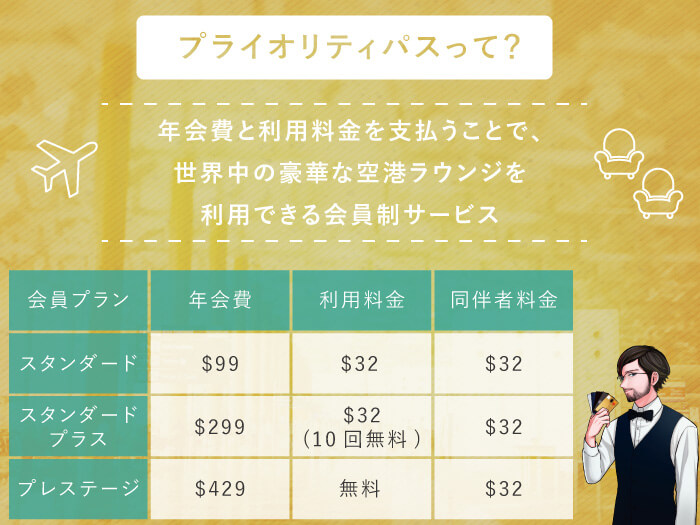

中でも注目は高級空港ラウンジを利用できる「プライオリティ・パス」の入会特典ですね。

空港でフライトまでの待ち時間が長いとき、退屈ですよね。そういう時にも非常に便利なサービスです。

通常99ドルの年会費がかかるところ、本会員のみならず家族会員も無料に。さらに1回利用につきかかる32ドルの料金が年2回まで無料になります。

その他にも次のようなさまざま特典が付いており、家族カードのお得感が非常に高い一枚と言えますね。

- 家族カードでも海外旅行保険が最高5,000万円と超充実

- スーツケース1個無料で宅配する「手荷物無料宅配サービス」

- 自宅から空港まで利用できる「エアポート送迎サービス」

- 駐車料金がお得になる「空港パーキング」

- 空港での待ち時間を手ぶらで過ごせる「空港クロークサービス」

- 海外で携帯電話を利用したい時に便利な「海外用レンタル携帯電話サービス」

- 海外でも日本語対応が受けられる「オーバーシーズ・アシスト」

- 京都で観光旅行を楽しみたい時にお得な「京都特別観光ラウンジ」

- クルマを持っていない方に便利な「カーシェアリングサービス」など

アメックスならではの「デポジットサービス」で利用限度額を増額が可能なので、結婚式費用の支払いにも非常におすすめできるクレジットカードとなっています。

1枚目の家族カードは年会費無料ということもあり、夫婦で持つのにイチオシのカードとなっています。

三井住友VISAゴールドカード

三井住友ブランドの安心と信頼。さらにゴールドカードのステータス。ポイントも意外と貯まる!

※年会費は税込み価格です。

※ポイント還元率最大7%は対象のコンビニ・飲食店でのスマホのタッチ決済で支払うことが条件です。(※1 商業施設内にある店舗など、 一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。)

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。※Visaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 海外◎

- 電子マネー

- ステータス

| 初年度年会費 | 2年目~年会費 | ポイント還元率 | 電子マネー等 |

| 5,500円(税込) | 5,500円(税込)※ | 最大7% |

|

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

三井住友ゴールドカードは、信頼の厚い高ステータスのカードです。

三井住友というとVISAというイメージが強いかと思いますが、VISAだけでなくMasterCardを国際ブランドに選ぶことも可能。

電子マネーの種類も豊富であり、日常で利用するメインゴールドカードを持っておきたいという夫婦にオススメです。

家族特約が付帯!

三井住友ゴールドカードには最大限度額5000万円の旅行傷害保険が付帯しています。

家族にも保険を付帯させたい時には家族カードを発行して家族に持ってもらうのが一般的ですが、対象者が18歳以下などである場合クレジットカードの保有条件が満たせませんよね。

ただ、三井住友ゴールドカードでは「家族特約」という特典が付帯しています。これは、対象者が

・本会員と生計をともにする19歳未満(親族婚姻歴がある場合除かれる)場合に本会員がカードを保有するだけで自動的に家族にも保険が付帯する

というものです。

18歳以下の子供と一緒に国内外の旅行をする場合にとても便利な特典ですよね。

家族特約による付帯保険の最大限度額は1000万円と本会員よりも低めですが、まったくの0よりは付帯していた方が安心して旅行を楽しめるでしょう。

お子さんがいる夫婦の方にかなりオススメできるゴールドカードです。

三井住友ブランドの安心と信頼。さらにゴールドカードのステータス。ポイントも意外と貯まる!

※年会費は税込み価格です。

※ポイント還元率最大7%は対象のコンビニ・飲食店でのスマホのタッチ決済で支払うことが条件です。(※1 商業施設内にある店舗など、 一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。)

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。※Visaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 海外◎

- 電子マネー

- ステータス

| 初年度年会費 | 2年目~年会費 | ポイント還元率 | 電子マネー等 |

| 5,500円(税込) | 5,500円(税込)※ | 最大7% |

|

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

JCBゴールド

国内主要空港ラウンジや、自動付帯の旅行保険なども充実したステータスカード。格式ある一枚。※最大還元率はJCB PREMO(もしくはnanacoポイント)に交換した場合

- ステータス

- スピード発行

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 11,000円(税込) | 0.5%~5% |  |

JCBゴールドはJCBグループが発行するプロパーカードになります。

世界中で利用機会が多いVISAに比べると、アジア圏で活躍するJCBはその範囲が狭いというデメリットがありますが、国内またはアジア圏への旅行が多い方であればかなり利用しやすいでしょう。

結婚後に家計の管理を楽にする2つの方法

家族カードの利用のみならず、以下の二つをあわせて行うことでより家計の管理が楽になります。

- 夫婦の共通口座を開く

- 家計簿管理アプリを利用する

共通銀行口座を開き家族カードと連携させる

結婚をすると食料品や日用品など共同の出費が増えるかと思いますが、一回一回割り勘するなんて面倒臭いことはしたくないですよね。

そのような時は家族カードの他にも共通の銀行口座を開設するのが便利です。

共通口座を持っていると以下のようなメリットがあります。

- 収入と支出を一つの口座で行うことができ家計を管理しやすい

- 家族用のお金と夫婦それぞれのお小遣いを区別できる

夫か妻どちらかの名義で開設することができ、この共通口座に家族カードを連携してしまえば以下のように出費を明確に分けて管理できるようになりますよ。

| 夫の銀行口座 | 夫のお小遣い用 |

|---|---|

| 妻の銀行口座 | 妻のお小遣い用 |

| 共通口座 | 生活費など共通の出費用 |

共通口座は「ネットバンク」がおすすめ

一般的にメガバンクや地銀などは振込手数料が110円〜220円かかってきます。

一方、「ネットバンク」では実店舗をほとんど持たずインターネット上で取引が行われるという特性上、振込手数料がかなり安いです。

同じ銀行同士は基本的に振込手数料無料というのは当たり前のこと、「他銀行の口座への振込でも月数回まで無料」となっています。

| 住信SBI | ランクに応じて月1〜20回無料 |

|---|---|

| GMOあおぞらネット銀行 | カスタマーステージにより月1回~20回まで無料 |

| 楽天銀行 | 給与振込先に指定している場合月3回無料 |

| ソニー銀行 | 月2回無料 |

| 大和ネクスト | 月3回無料 |

| PayPay銀行(旧:ジャパンネット銀行) | 3,000万円以上の場合、月5回無料 |

| auじぶん銀行 | 三菱UFJ銀行宛は無料 |

| オリックス銀行 | 月2回無料 |

家賃の支払いなど毎月必ず発生する振込の手数料を無料にすることができますね。

「定額自動入金サービス」を使って家族内でのお金の移動を無料化しよう

以下のネットバンクでは自分名義の他の銀行から手数料無料で入金できるサービスがあります。

- 住信SBI

- auじぶん銀行

- PayPay銀行(旧:ジャパンネット銀行)

- イオン銀行

- セブン銀行

- 大和ネクスト銀行

例えば「住信SBIネット銀行」の「定額自動入金サービス」は以下の通り。

つまりは、夫婦それぞれの給与が振り込まれる口座から共通口座に生活費を移動する際に

- 手数料無料で振込可能

- 毎月決められた日に指定金額を自動で引き落とし

と、大変お得で便利なのです。

家計簿アプリで可視化

クレジットカードや電子マネー、銀行口座などの利用状況を一括確認することができる「家計管理アプリ」。

人気の家計簿アプリは以下の3種類。

- Money Tree

- Zaim

- マネーフォワード

これらの3つのアプリには以下のような機能が備わっています。

- 連携カードの利用履歴確認

- 連携銀行口座の残高確認

- 利用履歴の可視化(グラフ表示)

- レシート撮影機能

共通口座や家族カードを夫婦それぞれの「家計簿アプリ」に登録しておくことで共通財産の把握をしやすく、節約や家計をデザインするのにも非常に役立ちます。

2017年度にMoneytreeが行ったアンケート調査では、月額平均19,090円の節約ができたとのデータがとれており、結婚生活の中で節約をしたい人はとりあえずインストールしてみて使って見ましょう!

| 連携サービス数 | 強み | |

|---|---|---|

| Money Tree | 2,600以上 | ・自動ジャンル分け ・見やすいグラフ ・資産を一生管理 |

| 家計簿Zaim | 1,500以上 | ・ネットショップとも連携 ・統計データとの比較 ・家計のバランス診断 ・スーパーの特売情報なども取得 |

| 家計簿マネーフォワード | 2,600以上 | ・証券口座やFX口座など幅広く連携 ・カテゴリ分けなど細かく管理 ・お金に関するコラムも読める ・デバイスを選ばない |

結婚後のクレジットカード利用での注意点

結婚後にクレジットカードを利用する際にはさまざまな注意点があります。

その中でも絶対に押さえておきたい以下の3つの注意点を解説します。

- 夫婦間でもクレジットカードの貸し借りはダメ

- 奥さんのクレジットカードは現姓に変更を

- 不要なクレジットカードは処分しよう

クレジットカードの貸し借りはダメ

クレジットカードを使えるのは本人だけ、たとえ夫婦間でも貸し借りしてはいけません。

貸し借りを行なっていることがカード会社にバレてしまった場合、利用規約違反となり、最悪の場合強制解約されてしまいます。

クレジットカードの強制解約は「金融事故」として個人信用情報機関に登録され、後々カードやローンの審査に通りづらくなってしまうので、カードの貸し借りは絶対にせず家族カードなどを利用するようにしましょう。

旧姓からの名義変更を忘れずに!

結婚して姓が変わると今まで使っていたクレジットカードの名義変更の義務が生じます。

名前・住所・勤務先・電話番号・登録口座などの情報はカード会社にとって重要な情報であるため、変更があった場合は届け出が必要です。

さらに、旧姓のままクレジットカードを利用し続けると以下のようにさまざまなデメリットがあります。

- 海外で身分証明証にならない

- 更新カードが元の登録住所に郵送されてしまう可能性がある

名義変更にはそこまで煩わしい手続きはなく、運転免許証、パスポート、マイナンバーカードなど「顔写真付の公的な証類」を郵送でカード会社に郵送するだけでOKです。

不要なクレジットカードは解約しよう

結婚を機に新しくクレジットカードを発行した場合、使わなくなったカードは不要になります。

年会費がかかっていたものはもちろん、 年会費無料のカードも管理が煩雑になると不正利用をされるリスクが高まるので、不要なカードは解約をしてしまいましょう。

解約の手続きはカード会社に電話をすることで簡単にできるので、以下のことを確認した上で解約をしましょう。

- クレジットカードのポイントは消化したか

- 支払い残高はないか

- 公共料金などクレジットカード支払いの登録変更をしたか

新婚さん必見!結婚費用をクレジットカード支払いするとこんなにお得

平均して450万円かかると言われている結婚費用。これらの支払いをすべてクレジットカードで行うことはできれば相当なポイントが貯められそうですね。

ただ、結婚式の費用をカード払いしようとするとさまざまな障壁があるのでここで確認しておきましょう。

結婚式がこれからという人は必見ですよ!

結婚はかなり費用がかかる(平均433万円〜500万円)

結婚の際に主にかかる費用は以下のようになっています。

| 婚約指輪 | 35.4万円 |

|---|---|

| 結婚指輪 | 24.1万円 |

| 挙式・披露宴費用 | 354.8万円 |

| 新婚旅行代 | 60.8万円 |

| 新婚旅行土産 | 10.9万円 |

参考サイト:ゼクシィ公式サイト

その他にも結婚には以下のような費用がかかってきます。

- 結婚式前の両親と食事会

- 結婚式に参加する親族の宿泊代

- 結婚式の二次会

- 引っ越し費用

- 新居の家具・家電購入費用

地域によってはかなり差がある様ですが、婚約から新婚旅行までの費用は全国平均463.3万円とかなり高額です。

結婚費用をクレジットカードで支払いするメリット

結婚式費用をクレジットカード払いするメリットは主に二つ。

- 大量のポイントを貯められる

- ご祝儀を結婚式代に当てることができる

ということにあります。

大量のポイントを貯められる

クレジットカードは利用をするとポイントがもらえる仕組みになっていますね。

ほとんどのクレジットカードでは利用額200円ごとに1ポイント(1円分相当)、つまりは還元率にして0.5%のポイントがもらえるようになっています。

また、楽天カードのように「高還元率」と呼ばれるクレジットカードでは通常のショッピングでも1.0%以上のポイントがもらえるため、単純計算で他のクレジットカードの2倍の速度でポイントが貯まっていきます。

約450万円もかかる結婚費用をすべてクレジットカードで支払いができたとすると25,000〜50,000円分のポイントやマイルを貯めることできるというわけです。

結婚式費用をご祝儀で支払うことができる

結婚式の費用が思ったよりもお金がかかるもの。当日までに十分な現金を用意できず親に借りるなんてことも多いみたいです。

ただ、クレジットカードで決済した場合、支払い日は約1〜2ヵ月後なので、結婚式の後までにお金を用意できればいいことになります。

結婚式では友人や親戚から「ご祝儀」をもらうことができ、その総額は平均すると150万円ほど。

つまり、カード決済した場合は結婚式費用の約半分にあたる「ご祝儀」を支払いに当てることができるわけですね。

また、クレジットカードには一括払いの他にも

- 分割払い

- ボーナス払い

- リボ払い

など支払いを延期する方法があるので、もしもの時でも安心ですね。

結婚費用をクレジットカード払いする際の注意点

莫大な費用がかかる結婚費用をすべてクレジットカード払いできれば、大量のポイントを貯めることができますがそううまくはいきません。

結婚費用のカード払いには大きな弊害があるのです。

クレジットカードには利用限度額がある

クレジットカードには「利用限度額」があり、一定額以上の支払いができないようになっています。

結婚費用を支払うのに十分な「利用限度額」を確保するためには以下のの3つの方法が有効です。

- 利用限度額が多い(もしくはない)クレジットカードを利用する

- 一時増額できる額が多いクレジットカードを利用する

- 複数枚のクレジットカードを利用して支払いをする

1・3の方法は一般的ですが、2に関してはご存知でない方も多いと思うので軽く解説します。

多くのクレジットカードでは、海外旅行や結婚式などの理由で多額の利用が想定される場合は、事前にカード会社に連絡することで一時的に利用限度額を増額することができます。

ただし、当然ですが増額申請は無条件に認められる訳ではありません。利用履歴や返済状況などから信用力の審査(途上与信)が行われ、場合によっては増額が許可されない場合もあることには注意が必要です。

また、一時増額期間中の利用額は一括でしか支払いできないこと覚えておきましょう。

これらの方法でも不十分な場合は、クレジットカードと現金の両方を使って決済するのもアリですね。

クレカ払いできる結婚式場は限られている。

結婚式会場ではクレジットカード払いに対応しているところもありますが、現金払いのみのところもまだまだ多いです。

挙式予定の会場には以下のことを必ず事前に問い合わせておきましょう。

- そもそもクレジットカード決済ができるか?

- 複数枚のクレジットカードを利用して決済ができるか?

- 決済に対応している国際ブランド(VISAやMastercardなど)はどこか?

- 前払い、当日払い、後払いなど決済のタイミングはいつか?

- 分割払いなど一括払い以外の支払い方法にも対応しているか

日本で発行されている

・VISA

・MasterCard

・JCB

・AMEX

は基本的にどこの会場も利用することができますが、念のため問い合わせておきましょう。

例えば東京では以下の結婚式場でカード払いをすることができます。

- シャングリラ東京

- ザ・リッツ・カールトン東京

- ザ・ペニンシュラ東京

- ハイアット・リージェンシー東京

- ホテル椿荘東京

- 浅草ビューホテル

高級ホテルではクレジットカードで結婚式費用を支払いできるところが多い傾向にあるみたいですね。

その他にもカード払いOKの結婚式場は「ウエディングパーク」の公式ホームページから確認できます。

新婚旅行にはクレジットカードが必須!

新婚旅行の費用は平均で60万円ほど。高還元率のクレジットカードで支払えば、翌年に旅行できるくらいのポイントやマイルを貯めることができますね。

さらに、クレジットカードでは海外旅行保険や空港ラウンジの利用などさまざまな海外で役立つサービスを受けることができるので、新婚旅行には必須なのです。

海外旅行保険

海外で怪我や病気をした場合は治療費が数百万円単位になることも多いため、新婚旅行の際には入っておきたい海外旅行保険。

クレジットカードにはサービスとして海外旅行保険が付帯しているものもあるのです。

クレジットカードの海外旅行保険は保険会社のものと異なり、完全に無料で加入・利用できる、というメリットがあります。

その他(海外キャッシング)

クレジットカードは海外旅行保険の他にも

- 治安の悪い国でも現金を持ち歩かなくて済む

- 海外で身分や社会的信用の証明になる

- 海外キャッシングで現地通貨を引き出せる

- 現金決済と違ってお釣りや代金を誤魔化される心配がない

- ハイステータスなクレジットカードであればコンシェルジュサービスも

- マイルを効率的に貯めることができる

といったようなメリットを受けることができるので、新婚旅行にはクレジットカードは必須と言えるのです!

テーマから外れてしまうためすべての項目に触れることはできないのですが、とりわけ海外キャッシングは

- 最小限の現金とカードを持ち歩き、必要が生じたときにだけ現金を引き出せる

- 国や地域によっては両替所で換金するよりもお得に現地通貨を手に入れることができる

といったように非常に便利なサービスですよ。

結婚費用を支払うクレジットカード選びのポイント

結婚費用を支払うクレジットカード選びのコツは主に二つ。

- 利用限度額が多めのもの

- 海外でのサービスが充実しているもの

これらの条件を満たすものにはゴールドカードやプラチナカードなどのステータスカードですね。

ステータスカードでは海外旅行保険の他にも空港ラウンジを利用することができるものも多いため、新婚旅行の際には役に立つでしょう。

アメックスカードではデポジットがある

言わずと知れたステータスカードのアメックス。利用限度額も他のクレジットカードよりも高めに設定されています。

さらに、「デポジットシステム」を用意しており、口座に事前入金しておくと高額な利用ができるようになります。

結婚式場などに振込をする前に、アメックスに電話をし「結婚式の費用に350万円かかるのでデポジットをしたいのですが」と要件を伝えれば問題なく受理されるはずです。

例えば、事前に400万円を口座に入金すれば、利用限度額+デポジット400万円を確実に利用できるため結婚費用をすべてカード払いすることができます。

今回紹介したクレジットカードの中では「アメックスゴールドカード」がこれに該当しますね。

複数枚のクレジットカードを持つことで安心!

結婚費用をクレジットカードで支払う際には、複数枚のクレジットカードを持つことをおすすめします。

複数枚のクレジットカードを持っていることで以下のようなメリットを享受できます。

- 利用可能な額が多くなる

- 複数のカードの海外旅行保険を合算できる

- 紛失や盗難時でも別のカードを利用できる

- クレジットカードそれぞれの強みや特性を活かすことができる

例えば以下のような特徴の異なるクレジットカードを持つのがおすすめです。

| アメックスゴールドカード | メインカード ・デポジットで一時増額可能 ・空港ラウンジ利用可能 ・手厚い海外旅行保険付帯 |

|---|---|

| 楽天カード | サブカード ・年会費無料 ・どんなショッピングでも高還元率 |

結婚費用の支払いのメインではステータスカードを用い、予備として年会費無料のクレジットカードを持っておくとバランスがよいでしょう。

結婚後の生活に便利なものを選ぶのが大事

結婚費用を支払うクレジットカードの選び方を色々と解説しましたが、忘れてはいけないのは「クレジットカードはその後の生活でも使う」ということ。

利用限度額や海外での利便性のみならず今後の生活でも夫婦で便利に使うことができるクレジットカードを選ぶようにしましょう。

まとめ

いかがでしたか?今回は夫婦で持つのにおすすめのクレジットカードを紹介しました。

あなた方ご夫婦にぴったりのクレジットカードを見つけることはできましたか?

最後にこの記事のポイントをまとめておきます。

- 家族カードや共通口座、家計簿管理アプリを利用すると資産の全体像が見えやすくなり、家計の管理が楽になる

- 普段の生活でポイントが貯まりやすいクレジットカードは年会費無料のものが多い

- JALカードやANAカードでは夫婦共同でマイルを貯めることが可能

- ステータスの高いクレジットカードでも家族カードは年会費が安く充実したサービスを受けられるのでおすすめ

- 結婚費用をクレジットカードで支払うと大量のポイントを貯められるが注意点が多い

- 複数枚のクレジットカードを所有して使い分けることが大事

夫婦でクレジットカードを利用するにはさまざまなメリットがあります。

複数枚のクレジットカードをうまく使い分けて充実したカードライフを送りましょう!