ゴールドカードやプラチナカード、さらにはブラックカードといった「ステータスカード」。

これらは一般カードと比べて豊富な特典があり、生活の質にも影響してくるクレジットカードです。特典のクオリティも一般カードとは比べ物になりません。

ではステータスカードを持つ方がいいということなのでしょうか?

今回は、そもそもステータスとは?ということから始め、一般カードと高ステータスカード両者の違いやおすすめの選び方などを細かくまとめました。

ステータスを重視してクレジットカードを発行すべきか検討中の方は、是非参考にしてみてください!

目次

クレジットカードにはランクあり!高ランクカード=ステータスが高い

クレジットカードにはランクがあります。カードのステータスは国際ブランドなどによる場合もありますが、基本的にはランクが高いほどステータスも高くなると考えていいでしょう。

一般カード~ブラックカードまでの4種類のランクを知っておくと、今後のクレジットカード発行計画も立てやすくなりますよ。

一目でわかる!クレジットカード格付け表

クレジットカードの各ランクの年会費目安、審査を通過できる目安、主な特典の特徴を表にまとめました。

| ランク | 年会費の目安 | 審査を通る目安 | 主な特典の特徴 |

|---|---|---|---|

| 一般カード | 無料~3,000円 | 学生や新社会人 | 特定のサービス利用で還元率が上昇 |

| ゴールドカード | 10,000円~30,000円 | ある程度勤務年数を重ねた社会人 | 空港サービスや海外での手厚いサポート |

| プラチナカード | 20,000円~100,000円 | 年間利用金額が数百万以上の社会人 | 専属コンシェルジュサービス |

| ブラックカード | 100,000円~ | 高い年収や地位、社会的信頼がある方 | カードの限度額の指定がない |

クレジットカードランクの種類と特徴を理解しよう!

各クレジットカードランクの特徴を見ていきましょう。

ここで重要なのは「自分に使いこなせるか」ということ。

クレジットカードが持つ強みをうまく活かすことができないのであれば、そのランクのカードを持つ必要はありません。クレジットカードを発行する際にはそれぞれのランクの特徴・特性をよく理解するべきと言えるでしょう。

一般カード

一般カードは最もポピュラーなクレジットカードで、種類も非常に豊富です。

たとえば上記のような、年会費無料~3,000円程度のクレジットカードですね。

基本的にはカード毎に指定されたサービスの利用で購入価格が割引になったり、還元率が上がったりする特典が付帯しています。生活費の節約の味方としても高い人気を誇ります。

ゴールドカード以上の特典を利用する機会が少なく、ショッピング利用限定などのサブカードとして利用する場合は一般カードを持つのが主流です。

一般カードは、発行会社や提携先によって特典が大きく異なりますが、使いこなせば様々なライフスタイルに柔軟に対応できるクレジットカードだと言えるでしょう。

一般カードの最大の特徴とも言えるのが、「多くの方が申込みできる」という点。クレジットカードを発行したい方の中には、まだ社会的地位や年収などによって信頼を得るのが難しい方もいます。

「お得になる」「海外に行く予定がある」といった理由から、学生でもクレジットカードの発行を検討する場合も多いですよね。ゴールド以上のステータスカードの発行は難しいですが、一般カードなら「無職ではない18歳以上の方」なら申込みが可能になるケースがほとんどです。

ゴールドカード

ゴールドカードは一般カードの上位ランクカードとして、特典がグレードアップされたクレジットカードです。

上記のような、年会費が2,000円~30,000円程度の券面がゴールドのクレジットカードです。

例えば楽天カードから楽天ゴールドカードにランクアップした場合は、還元率や付帯保険内容がより充実する他、空港サービスなどの特典も追加されます。

ゴールドカードは旅行傷害保険なども充実する場合が多いため、海外旅行のお供としても重宝するメインカードとして発行するのもおすすめです。

また、詳しくは後述しますがゴールドカードには「年会費が安いカード」と「年会費が高いカード」があります。

年会費が安くとも国内やハワイ・韓国などの空港ラウンジが利用可能だったり、高いカードであれば世界中の空港ラウンジを利用できるなどの高級な特典もあります。

種類によってはインビテーション(招待)が必要であったり、年収が比較的低めでも発行できる場合もあります。

ゴールドカードというだけでステータスがありそうでかっこいいものですが、なんとなく発行するのは避けましょう。

自分のライフスタイルにどう馴染むかを想定し、「年会費」と「特典」を天秤にかけるなど、しっかりと理解した上で検討するのがおすすめです。

プラチナカード

プラチナカードは旅行保険や特典がトップレベルの充実度で、付帯サービスはゴールドカードよりも一層広がります。

- 三井住友プラチナカード

- アメックスプラチナカード

- セゾンプラチナアメックスカード

といった、多くの場合は年会費が20,000円以上するステータスカードです。

プラチナカードの特典としては例えば、

- 最大1億円の付帯保険

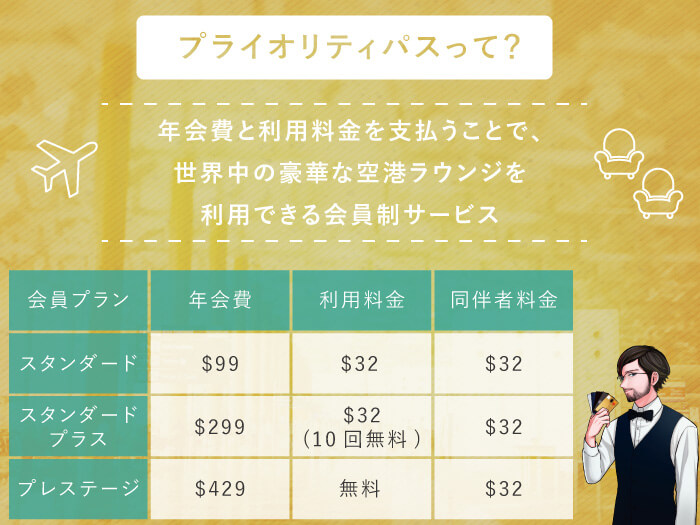

- 世界中の空港ラウンジを利用できる「プライオリティ・パス」の入会

- ホテルや旅行などの予約代行を行う専属コンシェルジュ

- 高級レストランに2名予約で1名無料になるなどのレストラン優待

などがあり、ゴールドカードでも見られない高ステータスカードでのみ味わえる特典が満載です。経済的に余裕があり、海外旅行に頻繁に行く方は目指す価値があるカードですね。

プラチナカードは基本的に「インビテーション」と呼ばれる招待制のカード。カード会社からの招待がない限り申し込めません。

インビテーションの条件はさまざまですが、条件をクリアすることよりも「健全なクレヒスで信頼を積む」ことを最優先にするのがおすすめです。

一部、下記のようなインビテーションを必要としないプラチナカードもあります。

- 三井住友プラチナカード

- MUFGプラチナアメックスカード

- セゾンプラチナビジネスアメックスカード

- JCBプラチナカード

今の自分の信用状況に自信がある方は、プラチナカードに挑んでみるのもいいかもしれません。

ブラックカード

ブラックカードは最上級ステータスカード。ごく限られた人だけが所有できるクレジットカードです。

- JCBザ・クラス

- アメックスセンチュリオンカード

- ダイナースカードプレミアム

上記のようなカードが代表的で、年会費は少なくとも5万円以上はします。

プラチナカードに見られるような空港ラウンジや付帯保険、コンシェルジュサービス、高級レストラン優待のような特典はもちろん付帯。加えて、

- 利用限度額が個人で設定できる

- ホテルまたは飛行機などの自動グレードアップ

など、最上位ステータスであるブラックカードならではの特典も見られます。ポイントを高級車などに交換できるとったサービスも見られ、まさに最高峰のカードであると言えるでしょう。

もともとインビテーションの最終決定権は会社にあるため、いつ受け取れるのは不確定なことです。ブラックカードも同様に、明確な条件は公表されていません。

ただ、下記のような実しやかな情報も出回っています。

- 最低でも年収が1,000~2,000万円以上

- 年間利用額がかなり大きい

- 社会的地位が高い

- 極めて厚い信頼がある

- 持ち家がある

年間利用額や社会的地位などは重要視されるだろうとの予測もあるため、ブラックカードを目指すのであれば、上記の事柄について意識してみるといいでしょう。

ステータスを決定づけるランク以外の3つの要因

ステータスが高いカードが欲しければ、ランクが高いカードを選ぶのが近道。

ただし、「ランクが同じでもステータスが全く同じとは限らない」という側面もあります。

そもそもステータスは他者からの認識

ステータス=社会的地位・身分。和訳をするとなんとも抽象的な概念です。

日本で使われている「ステータス」という言葉は「ステータスシンボル(status symbol)」の略語として使われている場合が多く、クレジットカードの「ステータス」もこれに当てはまります。

例えば「アメックスゴールドカードはステータスが高い」=「社会的地位・身分の象徴(シンボル)になる」。アメックスゴールドカードを所有している人は他人からいい暮らしをしていると思われるのです。

身近な人があなたのステータスを決める

つまりステータスとはあくまで他者からの認識のもの。

あなたがクレジットカードを見られる可能性があるのがどんな人かによってステータスは異なってきます。

例えば周りの人がクレジットカードに詳しくない場合はゴールドの券面をみるとあなたのステータスを高いと認識します。

一方経営者や社長の方は、これまた周りの社長さんもクレジットカードのステータスに詳しい人が多いはず。

そのため恥をかかぬよう券面のみならずその他のステータスを決定する要因を理解しておく必要があるでしょう。

1.ゴールドカードはカードによって差が激しい

たとえば楽天カードには下記のようなランクがあります。(他にも提携カードなどもありますが割愛します)

- 楽天カード

- 楽天ゴールドカード

- 楽天プレミアムカード

- 楽天ブラックカード

名前はゴールドカードやプレミアムカードとついていても、実際には他の同ランクのカードと比べるとステータスが異なると言えます。

ランクが同じであってもステータスが異なることはよくあることであり、とりわけゴールドランクで顕著に見られます。

例えば、下記のような年会費が比較的安めのゴールドカードの中には、「付帯保険の金額が低い」「空港ラウンジサービスがない」など、他のゴールドカードと比べてやや見劣りしてしまうものもあります。

| カードの種類 | 年会費(税込) |

|---|---|

| MUFGカードゴールド | 2,095円 |

| オリコカード ザ プレミアムゴールド | 1,986円 |

| 楽天ゴールドカード | 2,200円 |

| イオンゴールドカード | 無料 |

楽天ゴールドカードも、アメックスゴールドやJCBゴールドよりは比較的審査に通りやすく、これらのカードよりもステータスが低いと言えるでしょう。

2.歴史があるカードはステータスが高い

ステータスは社会的に、そして一般常識的に「すごい」という認識があるゆえに成り立つもの。

その「すごい」という認識はただ単なるカード券面の色やデザインだけではなく、歴史的な価値や希少性から体現されます。

以下の4つのカード会社はその性質上ステータスが高いと認識されます。

- アメックス

- 1850年に運送業としてスタートしたアメリカン・エキスプレス。その後金融業や旅行業に進出し1980年に日本初のゴールドカード「アメックスゴールドカード」を発行。これがバブル期と重複したことも相まって国内でのステータスの代名詞に。当時の勢いからか現在でもなお衰えないステータス性がある。

- ダイナースクラブ

- 戦後間もない1950年、世界初のクレジットカードとしてダイナースクラブが誕生。プラスチック製のクレジットカードを始めて発行したのも日本のダイナースクラブということもあり、日本と二人三脚でクレジットカードの歴史を築いてきた立役者的存在。審査難易度や高年会費からそのステータスは他の追随を許さない。

- JCB

- 1961年にJCBの前身である日本クレジットビューロー(略称JCB)が国内2番目のクレジットカード会社として設立。その後1981年に海外へ進出を果たし、現在では日本発唯一の国際ブランドとして名を馳せている。国内のみならず世界から認識されいるJCBが直接手がけるクレジットカードはステータス性が高い。

- 三井住友

- 1967年住友銀行がクレジットカードサービスを開始。日本で一番最初にVISAと提携しクレジットカードを発行したという歴史があり、日本のクレジットカード文化を牽引してきた。「三井住友VISAカード」というセリフを手中に収めたこと、銀行系ならではの信頼感が相まって国内でのステータス性は抜群。

3.プロパーカードはステータスが高い

クレジットカードは大まかに下記の二つに分類することができます。

- 提携カード

- プロパーカード

一般的にはJCBやアメックス、ダイナースなどのプロパーカードの方がステータスが高いとされています。

審査もプロパーカードの方が厳しいと言われているため、ステータス性を重視するのであればプロパーカードを検討するといいでしょう。

プロパーカードとは、アメックスカードやJCBカードのような「国際ブランドがダイレクトに発行しているクレジットカード」のことです。つまり、

- アメックスグリーンカード

- JCBゴールドカード

- ダイナースクラブカード

これらは全てプロパーカードとなります。

プロパーカードは提携カードよりもステータスの高いカードにグレードアップすることからも、ステータスを追求していきたい人にもおすすめです。

審査が厳しい、年会費が高いといったデメリットはありますが、海外やビジネスなど様々なシーンで自分自身のステータスを証明するのにも役立つでしょう。

ステータスカードを持つ2つのメリット

ステータスカードを持たずとも一般カードや年会費が安めのクレジットカードでも十分だと思う人は多くいるでしょう。

では実際に、ステータスカードがそれらのカードに比べてどういう点で優れているのかを見ていきましょう。

メリット1.他者に好印象を与えるのにもひと役買う

ゴールドカードやプラチナカードなどの「ステータス」が高いと呼ばれるクレジットカードは支払い時に以下のような印象を他人に与えることができます。

- 収入の安定や資産をきちんと管理できている

- いい会社に勤めている

| 現金 | 支払い時に額がわかってしまい気を遣う |

|---|---|

| 一般カード | スマートな支払い方法だとは思うものの、ゴールドカードを持っていてほしい |

| ゴールドカード | 「さすが先輩だ」「信頼できる人だ」というようなかなりの好印象 |

ゴールドカードやプラチナカードなどのステータスカードはやはり他人に好印象を与えるのですね。

メリット2.海外で身分や社会的の証明に!

海外旅行先で何かトラブルがあった場合や、社会的信用の証明をしたい時にステータスカードは役立ちます。

例えば、「ヒルトン」や「マンダリン・オリエンタル」のようなラグジュアリーホテルではチェックイン時に高確率で「クレジットカードの提出」を求められます。

「クレジットカードを持っている人物=カード会社(大手企業)が代金を立て替えられる程度の信用がある人物」という認識があるためですね。

このように海外では、クレジットカードは身分証明や社会的信用の証明の機能があり、お客様の信用を得る際に良く利用されます。

さらに世界で通用するステータスカードを持っていれば一般カードよりも高い信頼度を示すこともできるため、いざという時に役に立つわけですね。

海外旅行で大活躍

さらに、ステータスを示せる他にも以下のような充実した特典を受けることができるのです。

- 空港ラウンジ

- 海外旅行保険

- レストランでの優待

- 手荷物無料宅配サービス

- エアポート送迎サービス

- コンシェルジュサービス

ステータスの高いクレジットカードを持つにはどうすればいいの?

高ステータスカードは審査基準が厳しくなるだけでなく、インビテーションを受ける必要があるカードもあります。つまり、高ステータスカードが欲しい場合にはある程度の期間を要することがほとんどです。

では実際に高ステータスカードを持つために必要なこと、するべきことはどういったことなのか見ていきましょう。

まずはクレジットカードをしっかりと使っていこう

高ステータスカードの取得を目指す場合に最優先事項として意識しなければならないのは、「クレヒスに傷をつけない」ということ。

カード会社はいくら自社のカードを多くの方に利用してほしいとはいえ、信用がない方にはカードを発行しません。

たとえば会員を集めたものの大半が支払いをしないとなると、カード会社自体の存続が危うくなってしまいますよね。利用限度額が大幅に上がる高ステータスカードなら、「信用」という点で審査がより厳しくなるのも当然です。

クレジットカードを発行しにくい場合は?

社会的信用や収入にそれほど自信がない場合は、まずは一般カードの中でも敷居の低いクレジットカードを申し込むのがおすすめです。

たとえば「楽天カード」や「イオンカードセレクト」といった、流通系や通信系のカードは申し込みの間口が比較的広く、主婦の方や学生でも発行できる見込みがあります。

欲しいカードや目指している高ステータスカードに関わらず、とにかくクレヒスをコツコツ積み上げていき、信頼がおけると判断されるようになることが最も重要です。

また、携帯電話の分割支払いなども支払い能力を示すことに効果があるため、延滞しないように気を付けましょう。

過去に自己破産や債務整理などがあり、クレジットカードを発行しにくい方は二度とクレヒスを育てることができないのかというと、そうではありません。

一般的に5~10年程度の時間が経てば、個人信用情報も「スーパーホワイト状態」となり、クレジットカードを発行できる可能性はあります。(ただ、債務整理した時に利用していたカード会社のカードはほぼ厳しい)

低年会費のゴールドカードなら20代前半でも持てる可能性あり!

若者向けに発行しているゴールドカードであれば、20代前半でも持つことができます。

発行条件もゆるめになっているため、学生時代からしっかりと利用実績がある人はにトライする価値大いにあり。

比較的ステータスが高くないとはいえ保証や特典は充実しているので便利に使うことができます。

後に高ステータスカードを持ちたい20代にはおすすめ

20代の方でも持ちやすい若者向けゴールドカードは、年齢や利用年数によって自動的に「高ステータスカード」に切り替わるものが多いです。

20代後半や30代前半には高ステータスカードを持っておきたいという方は、若者向けゴールドカードも視野に入れて検討してみるのもおすすめです。

インビテーションが必要なカードは1つ下ランクから

プラチナ以上のカードと一部のゴールドカードの中は、先述のとおり「インビテーションが必要なカード」があります。

招待を受けるには各カードの条件をクリアする必要がありますが、まずは「ひとつ下のランクのカードを計画的に利用していく」といいでしょう。

というのも基本的に、カードのインビテーションは一つ下のランク会員に届くようなシステムに。

ステータスカードが本当に必要か発行する前に考えよう

高ステータスカードは、財布に入っているだけで保有者の社会的地位や経済力などを表してくれます。

しかし、ステータスが高い分「年会費も高い」というデメリットも挙げられます。さまざまな特典は魅力ですが使いこなせなければ意味がなく、年会費の分が無駄になってしまいます。

高ステータスカードを発行する前に、次のような点をよく検討しておきましょう。

何のために持つかを考える

ランクが上がり、ステータスが高いカードであるほど、下記のような豪華な特典が付帯することになります。

- 高い旅行傷害保険額が付帯

- 各地の空港ラウンジが利用可能

- プライオリティ・パスが付帯

- コンシェルジュサービス

- 高級レストラン優待や会員限定イベントなどのサービスが豊富

例えば、普段イオンカードで食費などを節約している主婦の方や、国内での仕事がほとんどであり、旅行にもほとんど行かないサラリーマンの方がこのようなカードを保有するとしましょう。

その場合、下記のような「カードの魅力を引き出せない」状態になる可能性があります。

- 旅行関連のサービスを利用する機会がほとんどない

- 高級レストランに行く機会がない

- 空港を利用する機会があまりない

つまり、ステータスが高いカードであっても、付帯する特典を最大限活用できる方が保有しなければ年会費ばかりがかかる一般カードと同じということです。

ステータスが高いカードを保有しても使いこなせるか、また「本来どういった目的でカードを発行するのか」ということを改めて考える必要があるでしょう。

最低でも年会費以上の特典を使いこなせるかを考える

高ステータスカードを保有してもいいだろうと判断できる基準の一つに「年会費の元がとれるように特典を利用できるかどうか」があります。

例えば、年会費が約30,000円のアメックスゴールドカードを保有する場合はどうでしょうか?

その場合、もし「空港サービス」「アメックス特典による優待」「ポイント還元」といった特典の中から、合計約30,000円分に相当するほど特典を利用できれば保有しても損はないということになりますね。

確かにステータスの高いカードであれば年会費で損を被ってもいい!という方であれば問題ありません。

しかしできるだけ無駄な費用を省きたい場合は「自分が普段の生活で利用できる特典」と「カードに掛かる保有コスト」を天秤にかけて計算することをおすすめします。

まとめ

クレジットカードのステータス性は必要のない方にとっては必要ありませんが、下記のようなメリットもあります。

- ステータスカードはラグジュアリーな特典が充実する

- 海外、あるいはビジネスシーンで自らの信用度の高さを証明できる

例えば海外旅行先で高級ホテルに宿泊したい場合、ステータスの低いクレジットカードを提示してしまうとあまり信用されない可能性もあります。逆に、ステータスカードを利用して自身の経済力や社会的地位を示すことができれば、どのホテルも快く受け入れてくれます。

高ステータスカードというのは、一般カードを持っている若いうちから計画していくと意外とスムーズに入手しやすいもの。

今後の将来を見通して、自身の立場やライフスタイルに高ステータスカードの必要性を見出したのであれば、できるだけ早めに計画を立てるようにしましょう!