テクノロジーの発達によって世界中でキャッシュレス化が進んでいますが、あなたはクレジットカードを何枚持っていますか?1枚派?2枚以上派?

いやいや現金派…という方も中にはいるかもしれませんが、クレジットカードを利用するとたくさんのメリットがあります。

さらに二枚以上の複数持ちをすると、もっと多様なメリットを受けることも可能です。

クレジットカードにはそれぞれいろいろな特典や優待サービスがあるので、用途に応じてクレジットカードを上手に使い分けることによって、たくさんのメリットを受けることができるのです。

今回は複数持ちのメリットやデメリット、二枚目以降のクレジットカードの審査や選ぶポイントをご紹介します。

目次

クレジットカードを複数持ちする5つのメリット

クレジットカードには大きく分けると「プロパーカード」と「提携カード」の2種類があります。

- プロパーカード:クレジットカード会社が自社で発行しているカード

- 提携カード:クレジットカード会社が他企業と提携して発行しているカード

一般的にプロパーカードはステータスが高くポイント還元率や付帯保険などのバランスが良い傾向があり、提携カードは特定の場所でお得になったりポイント還元率が高かったりと、何らかの特徴に秀でている傾向があります。

それぞれのカードに異なるサービスや特典がたくさんあるので、二枚持ちするとメリットをたくさん得ることが出来ます。

メインカード、サブカードと賢く使い分けることで日常を豊かにしてくれますよ。

では、クレジットカードの複数持ちには具体的にどんなメリットがあるでしょうか?5つの大きなメリットをご紹介します。

1.ポイント還元率の高い店選びができる

ネットショップで高還元になるカード、特定のスーパーで高還元になるカードなど、各クレジットカードはそれぞれの提携店で還元率が異なる場合が多くあります。

つまり提携店ごとにカードを使い分けるとより高い還元率でお買い物をすることができるのです。

- 普段使いのメインカードはポイント還元率が高くて汎用性の高いクレジットカード

- よく行くスーパーではそのスーパーでの還元率が高いクレジットカードを「買い物カード」にして特有の特典を受ける

というように計画的に使い分けるわけることで、さらに高いポイント還元率でお得にお買い物ができます。

2.用途に分けて使うことで家計を管理できる

クレジットカードを「メインカード」と「サブカード」のように使い分けることによって、家計の管理もしやすくなります。

例えば、

- 光熱費や家電の購入時の支払いはメインカード

- 食料品などの毎日のお買い物はポイント還元率がさらに高くなるサブカード

というように使い分けることによって、明細も別々になるためそれぞれの費用の支出額が把握しやすいというメリットもあります。

さらに「メインカードは家族用のマイルを貯めて、サブカードは楽天スーパーポイント等の共通ポイントを貯める」といった分け方も楽しめます。

3.サービスが充実する

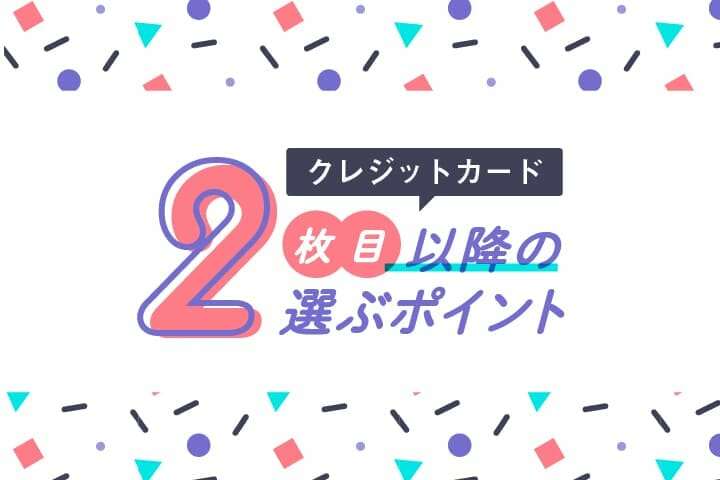

例えば飛行機を利用することが多い方は空港ラウンジを利用したいですよね。

ステータスの高いカードを持っていればクレジットカードラウンジを使えたり、中には全世界の空港ラウンジを利用できる「プライオリティ・パス」が無料になるカードもあります。

また、クレジットカードによってはグルメ・レストランのなどの優待特典もあります。飲食代金が10~30%割引になったりワンドリンク無料などのサービスを利用することができます。

メインカードをサービスが充実しているステータスの高いクレジットカードにして、サブカードはポイント還元率の高いカードにするなどにすれば、優待サービスとポイントの貯まりやすさの両方を得ることも可能です。

4.付帯保険が充実する

一般的にプロパーカードは、国内旅行保険・海外旅行保険・不正利用保険・ショッピング保険などの保険サービス、ETCカードや家族カードといった追加カードの発行等のサービスが充実しています。

ただ、保険が充実しているとは言っても満額までは補償できず、1枚のカードの保険ではカバーしきれないことも…。

例えば旅先で急な怪我や病気によって入院や手術が必要になると、1枚だけの補償では不安になりますよね。そんな時、2枚目のカードと組み合わせることで満額補償してもらえるケースもあります。

例えば1枚目のカードに100万円の補償があり2枚目のカードに200万円の補償があるならば、合計300万円の補償ということになります。

5.緊急時でも大丈夫

稀にですが、カードを盗難・紛失したり磁器が弱くなって使えなくなったりすることがあります。不正利用されてしまって利用停止せざるを得ないケースもあるでしょう。

そんな時、もしもクレジットカードを1枚しか持っていなかったら現金で支払いをしなくてはなりません。

国内ならば急いで銀行に向かうことも可能ですが、海外でハプニングに遭ってしまったらどうすることもできません…。

こんな思いがけない事態になってしまった時、二枚目以降のカードも持っていれば慌てず対応することができます。いざという時の為にも、クレジットカードを2枚以上持っていると安心することができますね。

クレジットカード複数持ちのデメリットは?

クレジットカードの複数持ちにはメリットがたくさんあることはお分かりいただけたと思います。しかし反対に、たくさん持ちすぎると困ってしまうデメリットもあります。

クレジットカードを上手く使いこなせるように、複数枚持ちのデメリットも考えてみましょう。

カードの管理が複雑になる可能性

クレジットカードは、それぞれの限度額・締め日・支払い日などがバラバラなので枚数が多くなればなるほど管理が複雑になってきます。

いつの間にか引き落とし口座が残高不足になっていてカードの利用代金の引き落としができていなかった…なんてことになったら大変です。

支払い能力はあるのに、クレヒスに傷がついてしまう事態にもなりかねません。

各クレジットカードの会員サイトで使用明細書や支払日をキチンとチェックして、うっかりミスすることがないように小まめに管理する習慣をつけることが大切です。

最近はアプリでできる場合も増えているため、とても便利に管理できます。

年会費の重複

クレジットカードを数枚持つと気になってくるのが年会費です。

年会費のかかるクレジットカードを持っていると、使っても使わなくても年会費は毎年引き落とされます。

一枚なら大した金額ではなくても、数枚の年会費を合計するとそこそこの金額負担になっているケースも…。

- サブカードは年会費無料のカードを選ぶ

- 二名目以降は発行前に全カードの合計年会費をチェックする

など、後々ストレスのある負担にならないよう計画的に複数所有しましょう。

限度額の増額が厳しくなる

クレジットカードの限度額は申込者の支払い能力に比例します。メインカードの他にサブカードを作りすぎてしまうと、気付いたら申込者の限度額一杯になってしまうことがあります。

大きなお買い物をしたい・海外旅行に行きたいなどでメインカードの増額をしたいと思った時に増額できなくなる可能性もあります。さらにはサブカードを使いすぎてメインカードの限度額を減額されてしまうこともあります。

使っていないカードを沢山持っているとそれらの利用枠がムダになっているケースもあるため、不要と思ったら解約をすることをおすすめします。

二枚目以降のクレジットカードの審査基準は?

二枚目以降のクレジットカードを作りたいと思った時、審査って大丈夫かな?と心配になる方もいるでしょう。

ここでは、二枚目以降のクレジットカードを作る際の審査基準などをご紹介します。

支払い能力さえあれば問題なし

クレジットカードの審査のポイントは、突き詰めると「申込者に支払い能力があるかどうか?」です。

クレジットカードの限度額は申込者の支払い能力に応じて決められます。その限度額の範囲以内であれば、保有するクレジットカードの枚数が多くなっても審査には影響しないでしょう。

ただ、今までにクレジットカードやローンの支払い延滞などの事故情報がある場合は、支払い能力が無いものと判断されてしまい審査に大きくマイナスになるので気をつけましょう。

フリーターや無職でも条件内であればOK

支払い能力は申込者の年収だけによるものではありません。年収が少なくても2枚目3枚目のクレジットカードを作ることは可能です。

仮にフリーターや無職、学生や主婦の方でも下記のような条件をクリアしていれば審査に通る可能性はあります。

- 年金を貰っている

- 不動産収入がある

- 預貯金がたくさんある

- 配偶者や同居の親に十分な年収がある

借金持ちは注意が必要

借金があると、これ以上クレジットカードの審査に通らないのでは…?と不安に思う方は多いのではないでしょうか?

実は、借金やローンがあっても収入とのバランスが取れていれば審査に即落ちるわけではありません。

ただ、自分の限度額いっぱいの借金があるなど明らかに借り過ぎの場合は審査に落ちてしまう可能性が高いです。

特にキャッシング枠は貸金業法の総量規制で「年収の1/3まで」と定められているため、収入に対して少なくない割合の借金がある場合はキャッシング枠をつけることは難しいでしょう。

一度に複数のカードを申し込んではダメ

クレジットカードを一度に又は短期間の間に複数枚申し込みをすると、申し込みブラック(多重申込み)と判断されてしまいます。

申し込みブラックは延滞や破産などの事故情報ではありませんが、すぐにお金を必要としている危険人物では!と判断されてしまいます。そのため返済能力などに疑問を持たれて審査に通らない可能性が高いです。

クレジットカードの申し込み履歴は通常、個人信用情報機関に6カ月間保存されます。その後、情報は自動的に消去されます。

二枚目以降のカードを発行したい場合は前に申し込んだカード会社の審査結果が出るまでは待機して、その後6カ月経過してから申し込むのが良いでしょう。

二枚目以降のクレジットカードを選ぶポイントとは

二枚目以降のクレジットカードを作りたいと思った時、どこにポイントをおいて作ったらよいのでしょうか?誘われるままになんとなく同じようなカードを作ってしまった…というケースもあるかもしれませんが、同じような特典やサービスのカードを作ってもあまりメリットはありません…。

複数持ちによる特典やメリットを最大限享受できるよう、二枚目以降のクレジットカードカード選びのポイントをご紹介します。

一枚目の弱みをカバーできるカード

二枚目のカードを作る特は、一枚目のメインカードにない特典やポイント還元率などのメリットがあるカード、さらにカバーできるカードを選ぶことが賢明だと言えます。

例えばメインカードのポイント還元率が少ないならば二枚目は還元率の大きいカードを選ぶのがおすすめです。

メインカードに国内外の保険やレストラン等の優待サービスがあるなら、さらに補いカバーができるサブカードがあればとても強みになります。

一枚目とは異なる国際ブランドを選ぶ

二枚目のカードを作る時は、一枚目のカードとは異なる国際ブランドを選ぶことも大事なポイントです。

例えばJCBは日本で生まれた国際ブランドなので日本国内の加盟店数はトップを誇っています。しかし海外ではVISAやMasterCardと比較するとJCBを使える加盟店は多くありません。

クレジットカードはその国際ブランドの加盟店でしか使うことができないので、特に海外に行った場合などはJCBだけでは不安になります。そんな時は2大国際ブランドと言われるVISAやMasterCardを持っているととても心強いですよ。

ポイント交換ができる

ほとんどのクレジットカードは利用することでポイントが貯まります。

用途によって使い分けているとそれぞれのクレジットカードにポイントが貯まりますが、どちらかのカードのポイントに合算交換できると非常に便利です。

または楽天Edy・nanaco・Suica・WAONなど、同じ共通ポイントに交換できると早く貯めやすいですよ。

使いやすいポイントに交換して、お得にどんどん貯めて有効活用しましょう。

まとめ

いかがでしたか?今回は、クレジットカードの複数持ちのメリット&デメリットや、二枚目以降のカード発行の審査や選ぶポイントをご紹介しました。

クレジットカードは上手に複数持ちをすると多くの特典やメリットを受けられることをご理解いただけたと思います。審査に通れば何枚でも持つことが出来ますが、最初の特典だけに誘われて作ったけれども今は使っていない…なんてことになっては意味がありません。

二枚目以降のカードはメインカードを補ったりさらに特典を得ることができるサブカードとして、快適にお得に使うことが大切です。

賢明なカード選びをして、素敵なキャッシュレス生活を楽しみましょう。