日本はキャッシュレス後進国と呼ばれることがありますが、それでも現に数多くのクレジットカードが発行されています。

一枚にとどまらず、中には数枚、数十枚のカードを持っている人も。

「わざわざ複数枚所有する意味あるの?」

「一枚あれば買い物できるから特に困らないのでは?」

そんなふうに思う方も多いはず。そこで今回は次のようなポイントをまとめてみました。

- 日本のクレジットカード発行枚数

- 複数枚を所有するメリット・デメリット

- 複数枚を発行する場合のクレジットカードの選び方

- 理想のクレジットカード保有枚数など

現在のカードでなんとなく満足できていない方、あまり考えずにクレジットカードを一枚所有している方は特に参考にしてみてください。

日本に出回っているクレジットカード枚数

まずは日本全体のクレジットカード発行枚数を見てみましょう。

平均所有枚数を割り出せるので、理想のクレジットカード所有枚数を考える一つのファクトになるかもしれません。

日本全体のクレジットカード発行枚数

日本には「一般社団法人日本クレジット協会」という機関があります。クレジットを安心して利用できるよう、支援活動を行っている団体ですね。

この団体のホームページではクレジットカード発行枚数の調査結果が公表されていますが、大まかにまとめると次のようになっています。

| 平成20年 | 26,479 |

|---|---|

| 平成21年 | 27,261 |

| 平成22年 | 27,405 |

| 平成23年 | 27,068 |

| 平成24年 | 26,027 |

| 平成25年 | 25,979 |

| 平成26年 | 26,722 |

| 平成27年 | 25,890 |

| 平成28年 | 26,600 |

| 平成29年 | 27,201 |

年によって若干バラツキはありますが、過去10年間では2億5千万枚から2億7千万枚で推移しています。

日本では人口の自然減が始まっているため、発行枚数が右肩上がりで推移するのはなかなか難しいようですね。

一人当たりの所有枚数は約○○枚程度

それにしても、日本全体の人口の倍以上のクレジットカードが発行されていることになります。複数枚所有している方が結構いるということですね。

クレジットカードの多くは18歳以上から申込みできますが、以前の成人年齢である20歳以上の人口数で計算して平均所有枚数を割り出してみましょう。

- 日本の20歳以上の人口:1億502万人(平成29年3月1日時点)

- 日本のクレジットカード発行枚数:2億7,201万人(平成29年3月末時点)

「2億7,201万人÷1億502万人=約2.59枚」

つまり平均すると一人あたりクレジットカードを約2.59枚所有している計算になります。

クレジットカードを所有していない人、一枚のみ所有している人もそれなりにいるので、一人でかなりの枚数を持っている人もいると推測できますね。

クレジットカードの保有枚数に上限はある?

実は、クレジットカードの保有枚数には上限がないのです。

好きなだけ作成できますが、クレジットカードを発行して貰うには審査に通過することが必要です。当然ながら審査に落ちてしまった場合は発行されません。

審査については今回は割愛しますので、くわしくは下記の別記事をご覧ください。

複数枚保有するには充分な信用が必要

「会員の信用を元にカード会社が立替払いをする」のがクレジットカードのショッピング機能です。

自分が支払いを立て替える身になって考えれば、信用のない人にはしたくないですよね。カード会社であってもそれは同じです。

決まった上限は無いものの、枚数を増やせるかどうかは個人の信用次第となる訳です。

多重申込みには注意

「よし!複数のクレジットカードを持とう!」と思っても、短期間で一気に増やそうとしてはいけません。多重申込みとみなされると審査が厳しくなってしまいます。

短期間に複数のクレジットカード発行を申し込むと、「申し込みブラック」という状態になります。

お金に困った人だと判断されて、審査落ちすることがあります。

クレジットカードの枚数を増やす場合、最短でも2~3か月の期間を置いて申し込むのがいいでしょう。

クレジットやローンの限度額や利用履歴とは別に、申込記録が整備されています。

申込記録は6か月だけ保存され、消えます。

審査落ちした人、続けて申し込んだ人も、6か月経つと一からやり直すことができます。

クレジットカードの所有枚数を増やすメリット

「なんで一枚じゃダメなの?クレジットカードを複数枚も所有するメリットは何?」と思う方もいるかもしれません。

複数枚のクレジットカードを所有している多くの人はただ単にコレクションしたいわけではなく、きちんと理由、つまりメリットがあるんです。

メリット1:特典を使い分けられる

クレジットカードには無数の種類がありますが、大まかな部分だけでもそれぞれ次のような特徴の違いがあります。

- ステータス(一般カード/ゴールドカード/プラチナカードなど)

- ポイント還元率(0.5%が標準的)

- 関連する共通ポイント

- スマホ決済との相性

- 国際ブランド(VISA/MasterCard/JCB/AMEX/Dinersなど)

- 年会費(年会費無料/条件付き無料/有料)

- 付帯保険(旅行傷害保険/ショッピング保険/盗難保険など)

- サービス(優待割引/電子マネー/トラベルサービスなど)

- 新規入会キャンペーン(キャッシュバック、ポイント付与など)

複数枚のクレジットカードを保有することで、「特定の店での高いポイント還元率」や「付帯保険」、その他さまざまな特典を享受できるようになります。

つまり、シーンごとにお得あるいは便利なクレジットカード(特典)を使い分けることができるわけですね。

たとえば下記のような具合です。

- レストランでお食事する時は優待割引が受けられるクレジットカード

- 加盟店でお買い物する時はポイント還元率の高いクレジットカード

- 光熱費や携帯料金を毎月自動的に支払ってマイルを貯めるクレジットカード

- 旅行に行く時は旅行傷害保険付帯のクレジットカード

- 電子マネーへのチャージでポイントを付けられるクレジットカード

- クルマを運転する方はロードサービス付帯のクレジットカードetc

その使い方は個々人のライフスタイルによって千差万別です。よりスマートに、自分にマッチする組み合わせを設計する楽しみもありますね。

メリット2:旅行傷害保険の補償が合算できる

クレジットカードの海外旅行傷害保険では、(もちろんカードによって違いはありますが)次のような補償を受けられます。

- 傷害死亡/傷害後遺障害

- 病気や怪我の治療費

- 携行品損害

- 損害賠償

- 救援費用など

旅行傷害保険付帯のクレジットカードを持っていると旅行中の安心感が違います。

しかし保険会社の旅行保険と比べると限度額が低い場合が多く、特に一般カードの場合は万が一のときに補償額が足りないのでは…というケースもあります。

複数枚の保有で補償額の増額ができる

そんな時でも、旅行傷害保険を付帯しているクレジットカードを複数枚保有していれば、補償額の合算ができますよ。

どんな合算ができるのか例を見てみましょう。

- Aクレジットカード:疾病/傷害治療費100万円

- Bクレジットカード:疾病/傷害治療費200万円

AとBの合算ができるため、疾病/傷害治療費300万円まで増額可能ということになります。

海外での治療費は高額になるケースも多く、上記の例では240万など請求された場合にどちらか一枚では足りなくなってしまいます。

保険会社で旅行傷害保険に加入する方法はありますが、保険料が必要です。その点クレジットカードに付帯されている旅行損害保険は別途加入手続きも要らず便利ですね。

補償額を合算したい時の注意点

保有しているクレジットカードが二枚とも「自動付帯」の場合は問題ありません。しかしどちらか一枚が利用付帯、あるいは二枚とも利用付帯という場合は注意して下さい。

利用付帯の場合は旅行代金をそのクレジットカードで支払う必要があるので、手持ちのカードが「自動付帯」なのか「利用付帯」なのかを把握しておきましょう。

また、傷害死亡/傷害後遺障害の項目は合算できず、適用対象のクレジットカードを複数枚保有している場合は高いほうが適用されます。

- Aクレジットカード:傷害死亡/傷害後遺障害2,000万円

- Bクレジットカード:傷害死亡/傷害後遺障害5,000万円

上記の場合ではBクレジットカードの5,000万円が補償限度額となるということですね。

アメックスや楽天カードなど、航空券やツアー代金を支払わないと保険適用にならないカードもあります。

いっぽうで、出発空港までの電車やバスの費用をカード払いするだけで保険適用になるカードもありますよ。たとえばセゾンゴールドカードです。

うまく使えば利用付帯のカードも保険を重複適用できます。

メリット3:複数の国際ブランドで利用範囲が増える

世界中で最も幅広く使えるのはVISAやMasterCardブランドですが、特典によってはそれ以外の国際ブランドのクレジットカードを持ちたい場合もあります。

例えばJCBは海外では比較的使える地域が限定されますが、国内ではとても使い勝手が良く、独自の特典もあります。

American ExpressやDiners Clubはステータスが高く、ハイエンドな付帯サービスが非常に充実していますよね。

VISA一枚で自分にとって完璧なクレジットカードライフが実現できればベストかもしれませんが、実際はそうもいかないものです。(より便利に、よりお得に目指せてしまう)

国際ブランドの異なるクレジットカードを複数枚所有することで、世界中のさまざまな場所でそれぞれの恩恵を受けることができますよ。

メリット4:利用限度額が増える

信用の高い人でも、最大利用限度額はクレジットカードごとに決まっており、それ以上のショッピング枠は設定されません。

最大利用限度額が50万円のカードなら、いくら増額をしても50万円のショッピング枠が限度になります。

クレジットカードを複数枚所有すれば、最大利用限度額が結果的に増えることになります。たとえば50万円のカードが二枚なら、枠の上限は100万に。

増額申請をしても変わらない…という場合でも、新たに一枚持つとトータルで引き上げができるケースもあります。

カードを増やすだけ限度額が増えていくわけではないので気を付けましょう。

割賦販売法に、限度額決定ルールが定められています。年収より高い合計限度額が持てるわけではありません。

逆に、カード1枚ごとの限度額を意図的に下げることで、枚数が持てるようになります。

クレジットカードの所有枚数を増やすデメリット

クレジットカードの所有枚数を増やせば、特典ごとに使い分けができて旅行保険の合算、利用限度額の引き上げなど、メリット尽くし!であればいいのですが、実際には当然デメリットも出てきます。

デメリット1:利用が分散することで特典の最大化ができない

最も大きなデメリットと言えるのが「枚数を増やすほどポイントが分散されてしまう」という点です。

年間一定金額以上の利用でボーナスポイントが付与されるクレジットカードもあるので、利用が分散することで機会損失が出る可能性があります。

貯めたポイントをマイルや商品に交換するのにも「必要なポイント数」があるため、仮に500ポイントで交換できる商品があった場合、

- Aクレジットカードで貯めたポイント:300

- Bクレジットカードで貯めたポイント:300

AとBのカード合計で600ポイント保有しているのに、商品への交換ができないことになります。交換できない期間が延びて時間がかかりすぎると、ポイントの有効期限が過ぎて失効してしまうリスクもあります。

上記のようなデメリットを和らげるコツとしては、

- 他社ポイントへの交換が柔軟なクレジットカードを選ぶ

- ポイントの有効期限が長いクレジットカードを選ぶ

- 共通ポイントが直接貯まるクレジットカードを選ぶ

- メイン/サブカードのポイントの「使いみち」を分ける

というものが挙げられますね。

デメリット2:管理が複雑になる

クレジットカードを複数枚所有するデメリットとして、もう一つ「管理が複雑化する」というものもあります。

支払い日や引き落とし口座の管理

利用代金の締め日や支払い日はクレジットカードによって異なります。

毎月しっかりと利用明細をチェックする人であればそれほど困らないと思いますが、なんとなく管理してしまうと「引き落としされる日を忘れていた!」ということにもなりかねません。

引き落とし口座も複数に分けると資金が分散されるため、入金不足による遅延リスクも高まります。

月のうち、最も多種類のカードの支払日が集約するのは「27日」です。次が10日です。

支払日の分散化が気になる場合、27日支払のカードを複数持つといいですよ。

支払い遅延のリスク

クレジットカードの利用においてできるだけ避けたいのが「支払いの遅延」です。

「クレヒスに傷がつく」と表現されることもありますが、支払いを延滞するとせっかく積み上げた信用が無駄になってしまう可能性もあります。

また、クレジットカードの支払いを遅延すると遅延損害金が発生します。

消費者契約法により年14.6%という上限が定められているので、次のような計算式で求めることが可能です。

「残高×遅延損害金年率÷365日×遅延日数=遅延損害金」

例えば残高10万円、遅延損害金年率14.6%で30日遅れた時の遅延損害金は次のようになります。

「10万×0.146÷365×30=遅延損害金1,200円」

残高が多く、遅延日数が長くなるとさらに遅延損害金が増えてしまいます。余計な支払いが生じないよう、支払い日と引き落とし口座の管理はきちんと行いましょう。

暗証番号は「すべて同じにすれば楽じゃないか」と考える人も多いですが、不正利用のリスクが高まるのでやめましょう。

年会費のかかるクレジットカードの管理

クレジットカードの保有枚数を増やす時に気を付けたいのが「年会費」です。

年会費のかかるカードの枚数が増えるほど年会費負担も増えるので、合計額をきちんと把握しておきましょう。

また、二枚目以降のカードを発行する前には「年会費分の元を取って余りあるか?」という視点も大切に。

最近のクレジットカードは、スタンダードクラスだと年会費無料(利用による実質無料を含む)が主流になりました。

年会費のあるカードを探す方が困難になっています。

年会費無料でも性能はよくなっています。ゴールドカード以上のカードは1枚にして、無料カードを増やすのが得策ですね。

クレジットカードの選び方と理想の保有枚数

クレジットカードを複数枚所有する場合の選び方、理想の保有枚数について考えてみましょう。

前提として、クレジットカードは生活の利便性やお得さに直結するので、しっかりとカードの特徴を理解して自分の意思で決定することが大切です。

メインカード+サブカード(複数枚)で使い分ける

クレジットカードを複数枚保有するときの基本が「メインカード1枚」+「サブカード複数枚」という組み合わせです。

クレジットカードにはボーナスポイントなど、利用ごとに特典が増えるなど場合があることを先ほどご説明しました。

このメリットを踏まえてまずはメインカードを決定し、その後にサブカードで補完することを考えると選びやすいですよ。

メインカードは汎用性が高いものを選ぼう

例えば次のようなものをメインカードに決定します。

- ポイント還元率の高いクレジットカード

- 年会費を取る、ステータスの高いクレジットカード

- ボーナスポイントの多いクレジットカード

- 加盟店の多い国際ブランドVISA/MasterCardのクレジットカード

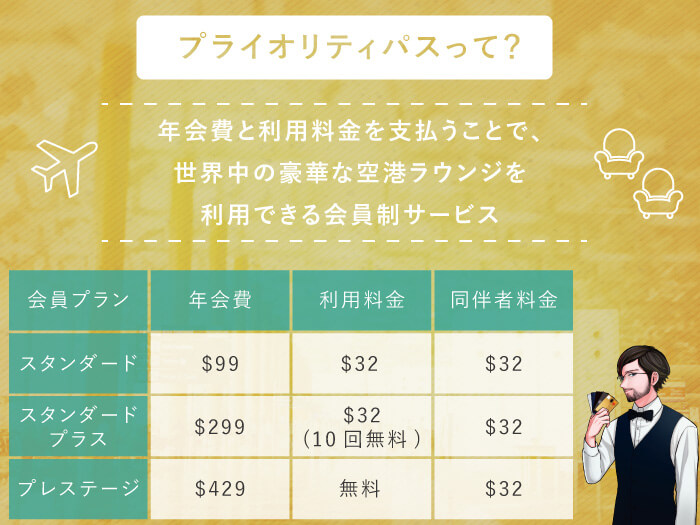

- 空港ラウンジなど特別な施設を利用できるクレジットカード

さらに、ポイントの使い道はあらかじめイメージしておくのがおすすめです。

ANAやJALのマイルに交換するのか、家電など高額商品を目指して貯めるのか、電子マネーへの補填に充てるのかなどなど。明確にすればポイントを貯める楽しさも生まれますよ。

まずはメインカードを決定し、集中的に利用することで特典の分散が抑えられます。

サブカードは必要に応じて選ぶ

メインカードが決まればサブカードも選びやすくなります。

基本的にはメインカードを補完できるようなサブカードを選ぶのがおすすめです。例えば以下のようなものですね。

- 旅行傷害保険が付帯しているクレジットカード

- よく行く店舗でポイント還元率が高い/割引特典があるクレジットカード

- 家族カードやETCカードを追加できるクレジットカード

- 電子マネーが使いやすいクレジットカード

コンビニでの支払いはSuicaにして、Suicaへのチャージ用に年会費無料の高還元率サブカード。

自分のライフスタイルにより馴染む、あるいはアップデートできるような設計方法がおすすめです。

いろんなクレジットカードを調べるほどどれか一枚に絞るのが難しくなるものですが、メインカードとサブカードの使い分けを考えると選びやすくなりますよ。

サブカードの増やし過ぎに要注意!最低でも年会費分の得ができるか?に着目

サブカードの枚数を増やす場合は、「管理の複雑化」と「年会費」に気を付けましょう。

二枚や三枚程度ならそれほど大きな手間ではありませんが、増やしすぎると管理の手間も増えるので注意してください。

無料であればいいですが、年会費がかかる場合は「それを払うに見合うか(元が取れる使い方をするか)」を考えましょう。

不要なクレジットカードは解約

あまり使っていない不要なクレジットカードがある場合は解約しておくのがおすすめです。

解約すれば余計な年会費が発生し続けることはありませんし、枚数が減ることで管理も楽になります。

貯めたポイントはなくなってしまうため、解約する前に他社のポイントへ交換するなどしておきましょう。

公共料金や携帯電話、プロバイダなどをクレジットカード払いしている方は変更手続きを忘れずに。

使わないキャッシング枠が多いと、審査の妨げになりますよ。

キャッシング枠があると、貸金業としての審査も行われます。また、総量規制(借入限度額は年収の3分の1まで)にも抵触します。

キャッシング枠は最小限にしましょう。カード解約をしたくない場合でも、いらないキャッシング枠だけWEBや電話で解約できます。

まとめ

いかがでしたか?今回は日本のクレジットカード発行枚数、複数枚所有するメリット・デメリット、複数枚を発行する場合のクレジットカードの選び方などをご紹介しました。

クレジットカードの複数枚所有はメリットも大きいですが、一人ひとりのライフスタイルによって理想的な枚数は異なります。

ただ、最低でも2枚のクレジットカードを保有していると、磁気不良や破損などで1枚使えなくなってももう1枚で使えるため安心ですよ。

管理の複雑化や年会費負担などに気を付けて、自分の生活をより豊かにしてくれるクレジットカードの組み合わせを探してみましょう。