クレジットカードには年会費が無料のものから、3万円や10万円を超える年会費がかかるステータスの高いカードもあります。

初めてクレジットカードを作る方や、クレジットカードの特典をそこまで重視しておらずとりあえずカードを1枚持っておきたいという方は、クレジットカードにわざわざ年会費を払いたくないですよね。

この記事では年会費が無料で、日常使いしやすいおすすめクレジットカードを紹介していますので、最強のクレジットカード選びの参考にしてください。

| おすすめ年会費無料カードTOP5 | ||

| 1 | 楽天カード |

楽天市場での利用でポイント3倍。学生や主婦にもおすすめのカード。 >> 詳しく見る |

| 2 | JCB カード W |

年会費無料×高いポイント還元率のおすすめNo.1カード。申し込みは18歳以上39歳以下限定。 >> 詳しく見る |

| 3 | JCBカードW plus L |

JCBカードWに女性向け特典が付いたカード。デザインも3種から選べる。 >> 詳しく見る |

| 4 | 三井住友カード(NL) |

最短10秒で発行できるナンバーレスカード。ポイント還元率もトップクラス。 >> 詳しく見る |

| 5 | 三菱UFJカード |

年会費が無料になり、対象店舗での利用でポイント高還元とおトクなカード。 >> 詳しく見る |

| 監修者 |

行政書士/ファイナンシャルプランナー 行政書士/ファイナンシャルプランナー國場 絵梨子 沖縄県中城村にて「りこ行政書士事務所」を開業。行政書士に加え、FP2級・貸金業務取扱主任者などの資格を多数保有するお金のプロ。 保有資格:FP2級/AFP/貸金業務取扱主任者/宅地建物取引士/証券外務員二種/他多数 |

目次

年会費無料のおすすめ人気クレジットカードランキング16選

当サイトの独自アンケートで人気の高かった「年会費無料のおすすめクレジットカードランキング」を紹介します。

一般社団法人日本クレジット協会の資料「クレジットカード発行枚数に関する調査」を見ると、現在クレジットカードを発行している会社は、約250社以上存在していることがわかります。

それだけの会社がクレジットカードを発行しているわけですから、迷うのも無理はありません。

最強のクレジットカードを選びたいなら「年会費無料がいい」「ポイント還元率は最低1%以上」など、絶対に譲れない条件を1~2個決めておき、下記のランキングをチェックしてみてください。

| クレジットカード | 楽天カード | JCBカードW | JCBカードW plus L | 三井住友カード(NL) | 三菱UFJカード | Olive | JCBカードS | セゾンカードデジタル | ACマスターカード | プロミスVISAカード | イオンカード(WAON一体型) | VIASOカード | エポスカード | PayPayカード | セブンカード・プラス | リクルートカード |

|

|

|

|

|

||||||||||||

| ポイント還元率 | 1% | 1% | 1% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.25% | 0.5% | 0.5% | 0.5% | 0.5% | 最大1.5%※3 | 0.5% | 1.2% |

| 国際ブランド | Visa Mastercard JCB AMEX |

JCB | JCB | Visa Mastercard |

Visa Mastercard® JCB American Express® |

Visa | JCB | Visa Mastercard JCB AMEX |

Mastercard | Visa | Visa Mastercard JCB |

Mastercard® | Visa | Visa Mastercard JCB |

JCB | Visa Mastercard JCB |

| 最短発行日数 | 1週間 | 最短5分※1 (ナンバーレスの場合) |

最短5分※1 (ナンバーレスの場合) |

最短10秒※2 | 最短翌営業日 (Mastercard®とVisaのみ) |

1週間 | 最短5分※1 (ナンバーレスの場合) |

最短5分 |

最短即日 |

1週間 | 最短5分 |

翌営業日 | 即日 (店舗受取) |

1週間 | 通常1週間程度 |

最短5分 (JCBブランドの場合) |

| タッチ決済 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | × | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

※表は右にスクロールできます/※1 モバ即の入会条件は以下2点になります。【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。/※2 即時発行ができない場合があります。/※4 PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

| 監修者のコメント |

行政書士/ファイナンシャルプランナー 行政書士/ファイナンシャルプランナー國場 絵梨子 年会費が無料のクレジットカードはコストをかけずに保有することができるので、初めてクレジットカードを持つ方や複数のクレジットカードを利用したいとお考えの方におすすめです。 有料のクレジットカードと比較して会員特典や旅行保険が少ない傾向がありますが、ポイント還元率が高いものもあるためこれらの特典に魅力を感じない方は無料のクレジットカードでも充分でしょう。 |

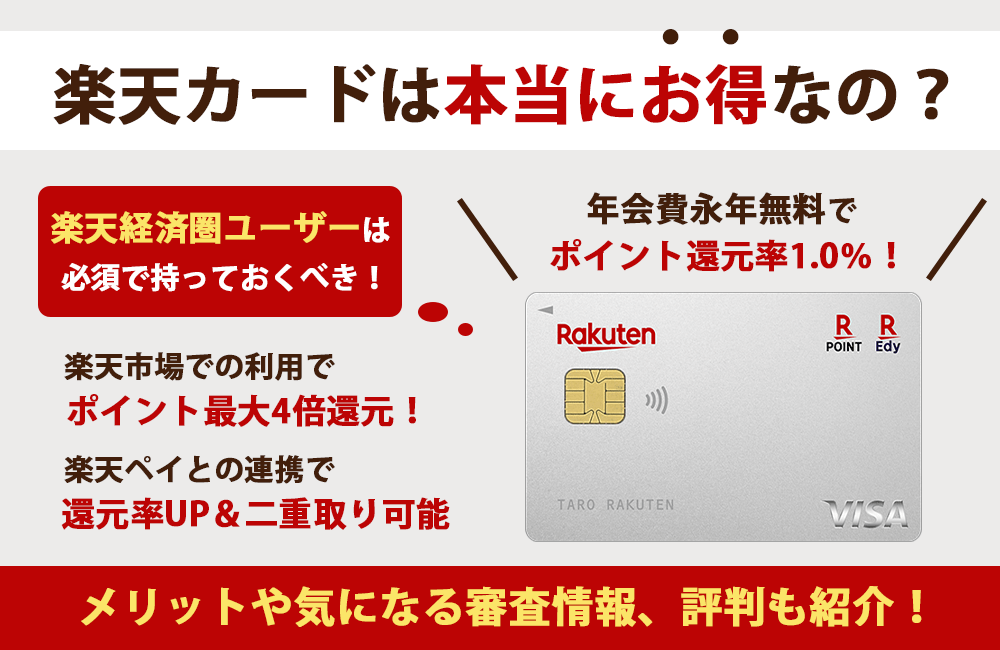

楽天カードはポイント還元率1%で楽天経済圏利用者ならさらにお得なカード

楽天カードは年会費が永年無料で利用でき、基本ポイント還元率も1%の高還元のためコスパ抜群のクレジットカードです。

また、楽天市場でお買い物をする際に楽天カードを利用するとポイント還元率は3%になるため、楽天市場または楽天経済圏をよく利用する方は持っていて損がないカードといえるでしょう。

楽天カードは初心者におすすめのクレジットカード

楽天カードは知名度が高く、セキュリティ面もしっかりしているためクレジットカード初心者におすすめのカードです。

また、年会費もかからないため収入が少ない学生でも作成しやすいでしょう。

初めてのクレジットカード選びで迷っている方や審査に不安がある学生は、楽天カードの作成を検討しましょう。

通常還元率も1%で楽天市場なら還元率が最大3%

楽天カードは誰でも作りやすく使いやすいクレジットカードで、通常時でも還元率1%と高還元率クレジットカードとして人気です。

楽天市場なら最大3%の還元率となるため、普段から楽天市場を利用する方なら必携のクレジットカードです。

また、家族カードの利用金額に対して貯まるポイントも本カードのポイントに合算できるため、ポイントを効率よく貯めることができます。

楽天カードの口コミ

年会費が無料なので嬉しい

年会費が無料なので嬉しいです。使えるお店がとにかく多いので買い物の時は常に携帯しています。飲食店や、よく行くマクドナルドのドライブスルー、生活必需品、日用品の買い物の生活全般に使えるのでチリも積もれば…で1ヶ月だけでもすごく貯まりました。カードもデザインが可愛いミニーちゃんにしたので使うのも楽しい。

持っていて損はないカード

年会費無料で使用できるので持っていて損はないカードだと思います。他のクレジットカードよりもポイントがすごく溜まりやすく使いやすいです。楽天市場でのお買い物だけでなく、スーパーなどでもボーナスポイントがもらえます。溜まったポイントは楽天市場はもちろんコンビニや飲食店などの実店舗でも使用できるのでお得感があります。

| 楽天カードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 申し込みから1週間 | |||

| 入会資格 | 高校生を除く満18歳以上 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 10万円前後 | |||

| セキュリティ対策 | 本人認証サービス・不正利用検知システム・国際的な情報セキュリティ規格の取得 | |||

| ポイント | 楽天ポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~3.0% | ポイントの最終獲得日から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

出典:楽天カード公式サイト

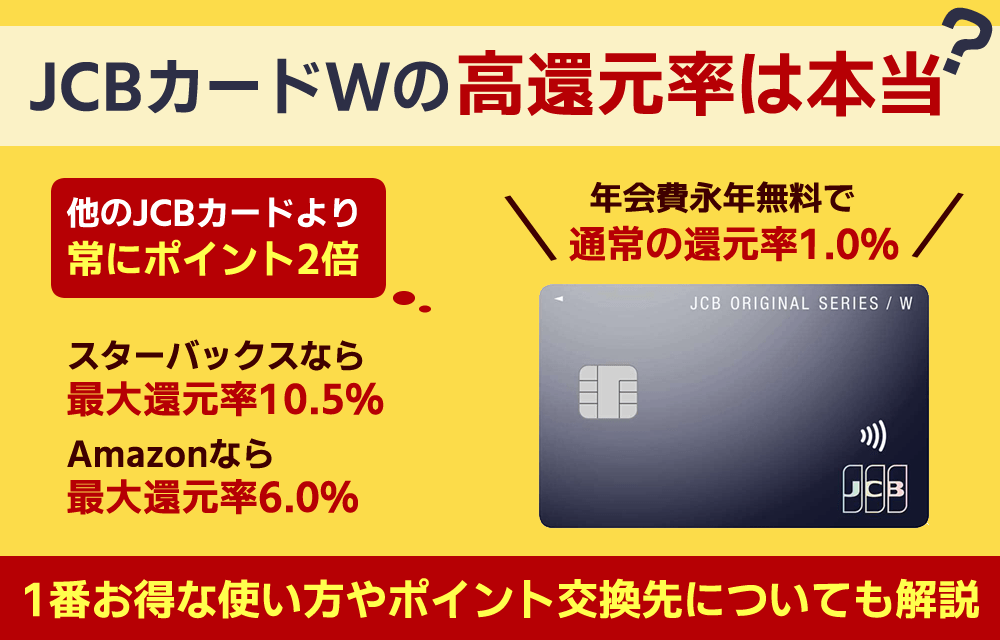

JCB CARD Wは還元率1.0%の年会費無料カード

JCB CARD Wは、JCBが発行している年会費無料のクレジットカード。

年会費は永年無料で、家族カードも年会費無料となっています。

通常還元率も1%と高還元率のクレジットカードで初めてクレジットカードを作る人にもおすすめの一枚です。

発行可能な年齢は18歳以上39歳以下と限られていますが、JCB CARD Wを持ったまま40歳以降になってもカード利用は継続でき、年会費も無料のままです。

カード番号を最短5分で発行でき、店頭レジでも利用可能

JCB CARD Wは最短5分※でカード番号が発行される「モバイル即時入会サービス」があります。

審査完了後、クレジットカード番号などのカード情報がアプリ上で確認できるので、オンラインショッピングで即日利用可能です。

また、Apple PayやGoogle Payにも設定可能なので、対応しているお店であれば店頭レジでも利用できます。

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

参考:JCB公式サイト「JCB 最短5分!モバイル即時入会サービスを開始 」

還元率が1%〜と日常使いでポイントがどんどん貯まる高還元カード

JCB CARD Wは通常の還元率が1%と高還元率のクレジットカードなので、メインカードとして利用すればどんどんポイントが貯まるお得なカードです。

また、事前にポイントアップ登録をしておけば、JCBオリジナルシリーズのパートナー店(スターバックスやセブンーイレブンなど)で買い物をするとポイントが最大21倍になります。

普段から対象の店舗をよく利用する方であればJCB CARD Wはおすすめなクレジットカードといえます。

| 商品券・ギフトカード | 交換レート | 交換額 |

| JCBギフトカード(1050ポイントから交換可) | 1ポイント→4.76円分 | 3,800円分 |

| 全国百貨店共通商品券 | 1ポイント→3.1円分 | 2,480円分 |

| スターバックスカード | 1ポイント→3.1円分 | 2,480円分 |

| モスカード | 1ポイント→3.1円分 | 2,480円分 |

| マックカード | 1ポイント→3.1円分 | 2,480円分 |

| JCBカードWの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | デジタルカードが最短5分※ | |||

| 入会資格 | 18歳以上39歳以下(高校生を除く)で安定した収入があること | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | - | |||

| セキュリティ対策 | 不正検知システム・J/Secure™(ジェイセキュア)・リアルタイム利用通知・CBナンバーレス対応 | |||

| ポイント | Oki Dokiポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~10.5% | 獲得月から2年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 海外のみ | |||

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

出典:JCB CARD W公式サイト

JCBカードW plus Lは女性向け特典が追加されたカード

JCBカードW plus Lは、JCBカードWに女性向け特典が追加された年会費無料のクレジットカードです。

JCBカードWと同じく、高校生を除く18歳以上39歳以下の方が発行できるカードで40歳を過ぎても年会費無料のまま持ち続けることができます。

カード券面のデザインも女性らしい3種類から選べるため、カッコいいJCBカードWよりも可愛らしいカードが欲しい方にもピッタリです。

優待特典を利用したいならJCBカードW plus Lで決まり

JCBカードW plus Lの還元率は1%~最大10.5%とJCBカードWとは変わらないため、女性向け優待特典を利用したい方向けのカードです。

- LINDAの日はあたりがでるとJCBギフトカードがもらえる

- 毎月の優待&プレゼント企画に参加できる

- LINDAリーグなら会員限定優待あり

- 女性のための保険にお得な保険料で加入できる

優待が不要な方はJCBカードWへの入会で問題ありませんので、女性向け特典が欲しいかどうかでどちらのカードにするか選びましょう。

| JCBカード W Plus Lの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | デジタルカードが最短5分※ | |||

| 入会資格 | 18歳以上39歳以下(高校生を除く)で本人または配偶者に安定継続収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | - | |||

| セキュリティ対策 | 不正検知システム・J/Secure™(ジェイセキュア)・リアルタイム利用通知・CBナンバーレス対応 | |||

| ポイント | Oki Dokiポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~10.5% | 獲得月から2年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| 女性のおすすめポイント | Plus L限定で、女性向け優待やプレゼント企画「LINDAリーグ」などのサービスを利用でき、女性疾病保険にもオプションで加入 | |||

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

出典:JCB CARD W plus L公式サイト

※還元率は交換商品により異なります。

JCB カード W plus Lの特徴やメリットを解説!通常のJCB カード Wとの違いは?

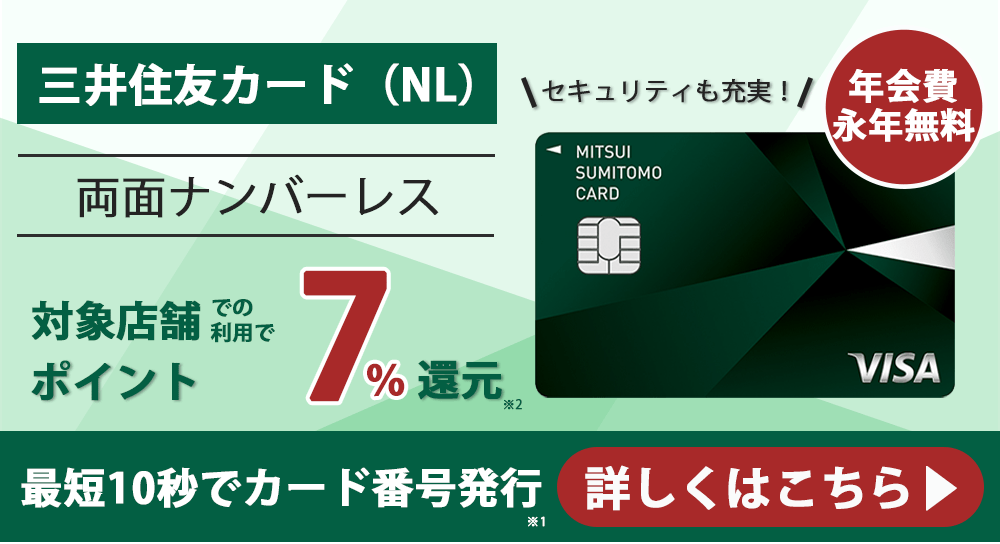

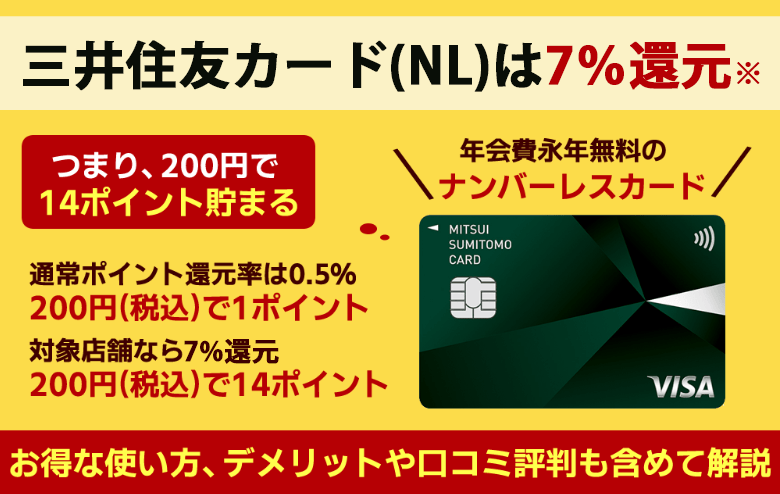

三井住友カード(NL)は最短10秒発行で使いやすい年会費無料カード

三井住友カード(NL)はカード番号を最短10秒で発行できるクレジットカードで、ナンバーレスカードが自宅に届く前にスマートフォンで利用できます。

本カード、家族カードともに年会費が永年無料の一般カードです。

新規入会&条件達成で最大25,600円相当プレゼント

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②新規入会でスマホのタッチ決済利用×20%(最大4,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

【学生限定】

①学生限定 新規入会で1,000円分のVポイントPayギフトプレゼント

※1 即時発行ができない場合があります

※2 ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

最短10秒でカード番号を即時発行できオンラインショッピングに使える

三井住友カード(NL)は、審査に通過すればオンライン申込から最短10秒でデジタルカードを発行できるため急ぎでカードが欲しい方にも便利です。

デジタルカードは三井住友カードのアプリ上で発行され、カード番号などのカード情報が表示されるため、すぐにオンライン通販などの支払いに利用することができます。

また、Apple PayやGoogle Pay™などに登録可能なので、タッチ決済に対応しているレジであれば実店舗でもすぐに利用可能です。

- 運転免許証または運転経歴証明書(お持ちの方のみ)

- 本人名義の金融機関個人口座のキャッシュカードや通帳

- 通話可能な携帯電話または固定電話

参考:PR TIMES「業界初!24時間いつでも、最短10秒でカード番号を即時発行」

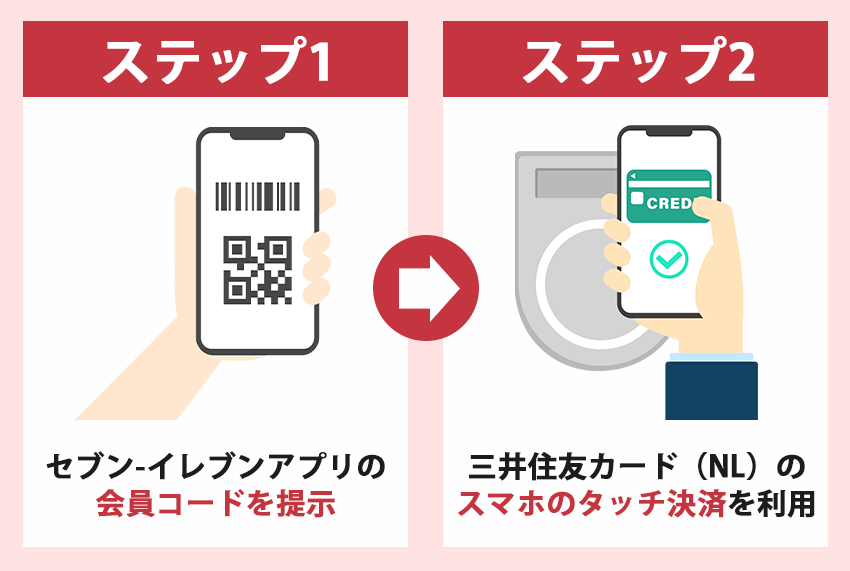

対象店でスマホのタッチ決済またはモバイルオーダーで支払うと7%のポイント還元率を達成

三井住友カード(NL)は対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと、利用金額200円(税込)につき7%※のポイントが還元されます。

- セブン‐イレブン

- ローソン

- マクドナルド

- ガスト

- ドトールコーヒーショップ など

なお、対象となる決済方法はVisaまたはMastercardのタッチ決済でiDは対象になりません。

VisaやMastercardのタッチ決済対応のマークがついている決済端末であれば利用できるため、会計時は積極的にタッチ決済を利用しましょう。

参考:三井住友カード公式サイト「対象のコンビニ・飲食店で7%還元!」

※ ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 三井住友カードNLの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短10秒でカード番号を発行※1 | |||

| 入会資格 | 満18歳以上の方(高校生は除く)で安定した収入があること | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円(1回以上の利用で翌年無料) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 10~50万円 | |||

| セキュリティ対策 | ナンバーレス仕様・24時間365日の不正利用検知システム・不正利用補償・3Dセキュア(本人認証サービス) | |||

| ポイント | Vポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~7%※2 | ポイントの最終変動日(貯める・使うなど)から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 海外のみ | |||

※1 即時発行ができない場合があります

※2 ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

出典:三井住友カード

三菱UFJカードは年会費永年無料でステータス性も高い

三菱UFJカードはもともと年会費が有料なクレジットカードでしたが、2024年7月より年会費永年無料に改定され誰でも持ちやすくなりました。

カード情報を裏面に記載したナンバーレス仕様や24時間の不正検知システムなどセキュリティも万全で、普段使いからメインカードまで安心して利用できる一枚です。

タッチ決済対応で支払いがスムーズな上、銀行系カードのステータスを手軽かつ安全に持つことができます。

| 三菱UFJカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 永年無料 | 永年無料 | |||

| 発行時間 | 最短翌営業日(Mastercard®とVisaのみ) | |||

| 入会資格 | 18歳以上(高校生を除く)でご本人または配偶者に安定した収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料(発行手数料1,100円) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 10~100万円 | |||

| セキュリティ対策 | 24時間365日モニタリング・3Dセキュア認証サービス・不正利用補償 | |||

| ポイント | グローバルポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| - | 24か月 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外旅行傷害保険 | 国内旅行傷害保険 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 〇※条件あり | |||

※Apple、Appleのロゴ、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

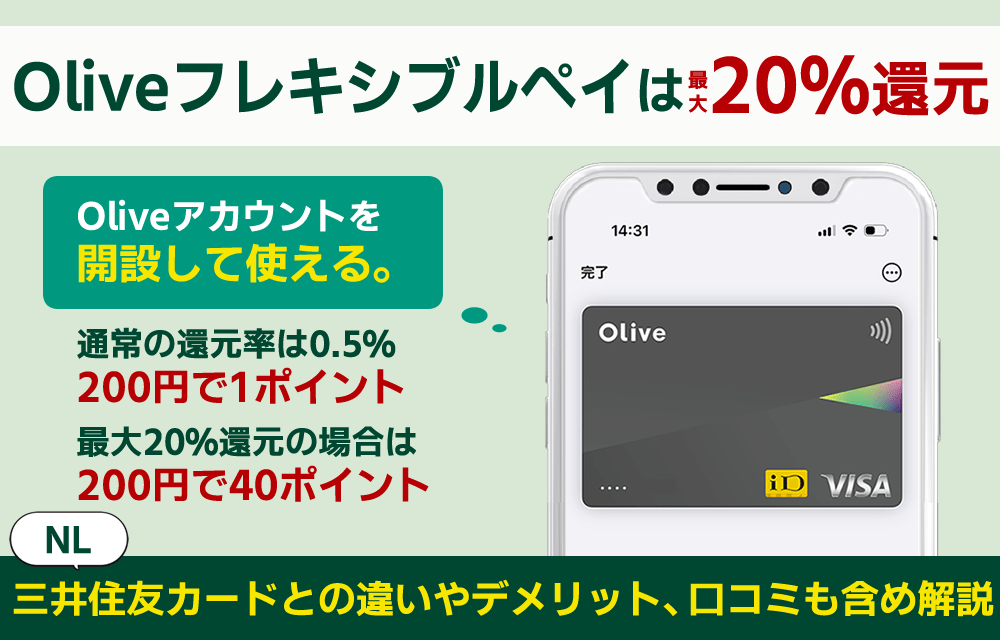

Oliveは4つの機能を1枚にまとめたクレジットカード

Oliveはキャッシュカード、クレジットカード、デビットカード、ポイント払いの4つの機能が1枚に集約したとても便利なカードです。

支払いモードの切り替えはアプリから簡単に行うことができます。

また、カードにはカード情報や口座番号の記載がないのはもちろん、署名欄もないためセキュリティ対策も充実しています。

一般ランクの場合年会費は永年無料で、三井住友銀行口座を持っている方はデビットモードであれば最短当日に利用できます。

なお、三井住友銀行口座を持っている方もそうでない方も、Oliveアカウントの開設が必須なのであらかじめ準備しておくとスムーズでしょう。

参考:三井住友銀行公式サイト「【Olive】お申し込みの流れ」

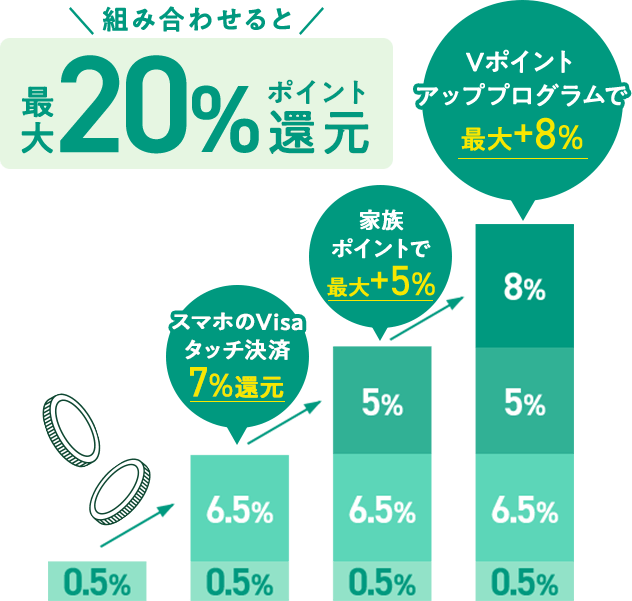

対象のコンビニ・飲食店でのスマホのタッチ決済またはモバイルオーダーでの支払いで最大20%ポイント還元

Oliveをクレジットモードに設定し、対象のコンビニや飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと7%※ポイントが還元されます。

スマホのタッチ決済またはモバイルオーダーでの支払いによる7%ポイント還元は三井住友カード(NL)と同じですが、Oliveはさらに家族ポイントやVポイントアッププログラムを組み合わせると最大20%のポイント還元率が実現できます。

なお、Vポイントアッププログラムはデビットモードでの利用も対象になるので、積極的にポイント還元率アップを狙いましょう。

参考:三井住友銀行公式サイト「Olive フレキシブルペイ」

※ ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

支払方法はアプリで瞬時に切り替え可能

Oliveの支払い方法は「クレジットモード」「デビットモード」「ポイント払いモード」の3種類ありますが、それぞれへの支払い方法はアプリで簡単に変更できます。

- 三井住友銀行アプリにログイン

- ホームに表示されている現在設定中の支払いモードをタップ

- 設定したい支払いモードを選択

- 支払い方法を店員に伝えて支払い

| Oliveの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短3営業日 | |||

| 入会資格 | クレジットモード:高校生を除く満18歳以上 デビットモード・ポイント払いモード:年齢制限なし |

|||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円(年1回以上の利用で翌年無料) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 最高100万円(審査により異なる) | |||

| セキュリティ対策 | ナンバーレス仕様・リアルタイム利用通知・不正利用補償・3Dセキュア(本人認証サービス) | |||

| ポイント | Vポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~7%※1 | ポイントの最終変動日(貯める・使うなど)から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

※1 ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCBカードSは対象施設を優待価格で利用できる

JCBカードは会員制割引優待サービスの「クラブオフ」が付帯しているため、国内外のさまざまな施設を優待価格で利用できます。

年会費無料でさまざまな優待を受けられるのはJCB カード S最大のメリットでもあるので、旅行やレジャー施設へのお出かけが多い方におすすめのカードといえるでしょう。

国内外の20万ヶ所で使える様々な優待が付帯している

JCB カード Sに付帯している優待サービス「クラブオフ」は、国内外20万か所以上のさまざまなサービスがお得に利用できます。

- TOHOシネマズ 映画鑑賞チケット 一般2,000円→1,500円

- 横浜・八景島シーパラダイス アクアリゾーツパス 大人・高校生以上3,500円→3,000円

- PIZZA-LA ピザを含む4,000円以上のご注文1回で500円引き

- ホテル京阪ユニバーサルタワー 大人1名様1泊2名1室 8,800円~ など

なお「クラブオフ」の優待サービスは割引だけでなく、ホテルのイベントや遊園地の貸切イベントなどに先着で申し込める特典も付帯しています。

参考:JCBカード公式サイト「JCBカードS優待 クラブオフ(Club Off)」

JCB カード Sの口コミ

優待も充実している

使ってみた感想としては、年会費無料で優待も充実している点が魅力で、普段使いはもちろんですが、旅行やレジャーの際にもとても重宝しています。特に、JCBカードS優待クラブオフは割引率が高く、お得に利用できるお店が多くて満足しています。 普段使いだけでなく、旅行やレジャーも楽しみたいという方にはおすすめのカードだと思います。

日常の買い物が楽しくなった

日常の買い物がより楽しくなりました。年会費無料でこのカードを手に入れられるのは大きな魅力です。特に「クラブオフ」の優待特典は、レストランや旅行、ショッピングなど、様々な場面で実感できるお得感があります。セキュリティ面でも安心できる点が気に入っています。不正利用の心配が少なく、もしトラブルがあってもしっかりサポートしてくれるので、安心して利用できます。

コスパがとてもいい

JCBカード S は、年会費が無料なのでコスパがとてもいいカードです。ポイントも貯まりますし、国内で使えるところが多く使えないといったことは、まだ経験がないくらいです。ただ、海外のネットショッピングなどには弱くポイント還元もありますが特に還元率がいいというわけではありません。

| JCBカードSの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | デジタルカードが最短5分※ | |||

| 入会資格 | 18歳以上(高校生を除く)で安定した収入があること | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | - | |||

| セキュリティ対策 | 不正検知システム・J/Secure™(ジェイセキュア)・リアルタイム利用通知・不正利用補償 | |||

| ポイント | Oki Dokiポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~10% | 獲得月から24か月 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 海外のみ | |||

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。https://digital-plus.co.jp/finance/credit-jcbcards/

セゾンカードデジタルは最短5分でカード発行ですぐに使える

セゾンカードデジタルは、申し込み後セゾンPortalアプリ上に最短5分でデジタルカードが発行されるためすぐに利用開始できます。

- ネットショッピングの場合…セゾンPortalからカード番号をチェック

- 実店舗の場合…Apple Payまたは、GooglePayに登録してQUICPAYで支払う

スマートフォンがあればスマホタッチ決済などですぐに利用できますが、後日ナンバーレスカードも届くため現物カードを利用しての支払いも可能です。

18歳以上の高校生も申し込み可能なカード

セゾンカードデジタルは、18歳の誕生日を迎えた高校生でも申し込めるので初めてのクレジットカードにもおすすめできます。

他社の場合は「高校生を除く、18歳以上」というクレジットカードがほとんどなため、いち早くカードを作りたい学生に最適です。

年会費はもちろん無料で、国際ブランドもVisa・Master・JCB・AMEXと4つから選べるため選択肢の幅も広がります。

| セゾンカードデジタルの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | デジタルカードが最短5分 | |||

| 入会資格 | 18歳以上の連絡が可能な方でセゾンカードが提携する金融機関に口座を持っている方 | |||

| 追加カード | 家族カード | ETC | ||

| ✕ | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 10万円~ | |||

| セキュリティ対策 | 完全ナンバーレスカード・アプリによるカード利用の一時停止機能・不正利用補償・3Dセキュア(本人認証サービス) | |||

| ポイント | 永久不滅ポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~1.0% | 無期限 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| ✕ | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

参考:セゾンカードデジタル公式サイト「こんなときに便利なクレジットカード(高校生編)」

ACマスターカードは独自審査の年会費無料なクレジットカード

ACマスターカードは、大手消費者金融のアコムが発行しているクレジットカードで年会費無料で利用できます。

通常のクレジットカードとは異なり独自の審査を行っているため、審査に通るか不安なパートやアルバイトの方でも申し込みやすいカードです。

最短20分審査で土日祝日も発行可能なカード

ACマスターカード審査時間が最短20分と早く、土日祝日でもアコム自動契約機でその日のうちに受け取ることが可能です。

急いでクレジットカードが必要な方にも便利で、カードの見た目はシンプルな券面なためアコムが発行しているカードとは分かりません。

カードローンの機能も搭載されているため、アコムで借入をしつつショッピングでクレジットカードの機能を使うといった使い分けも可能です。

| ACマスターカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短即日 | |||

| 入会資格 | 20歳以上で本人に安定した継続的な収入と返済能力がある方 | |||

| 追加カード | 家族カード | ETC | ||

| ✕ | ✕ | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| ショッピング利用可能額 | 10万円~300万円 | |||

| セキュリティ対策 | 不正利用検知システム・本人確認の強化・紛失・盗難時の補償 | |||

| ポイント | 毎月の利用金額から0.25%キャッシュバック | |||

| 付帯保険 | 海外 | 国内 | ||

| ✕ | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

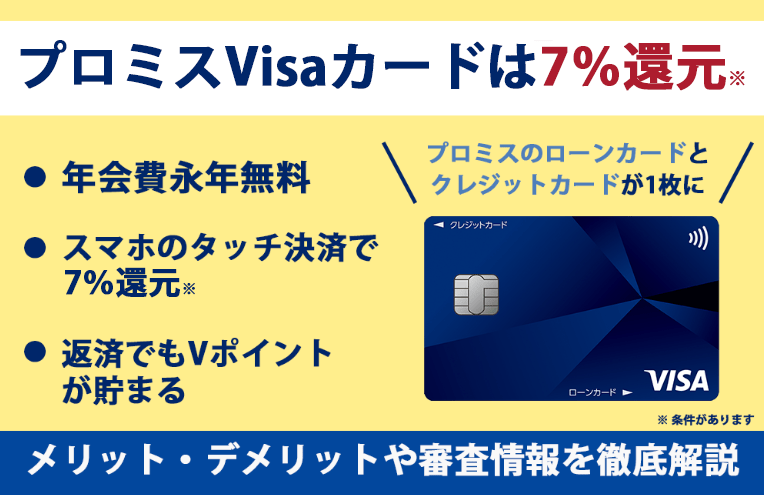

プロミスVISAカードは7%ポイント還元のクレジットカード

プロミスVISAカードは消費者金融のプロミスが発行しているカードで年会費永年無料で入会可能なクレジットカードです。

三井住友カードと提携しているため、対象のコンビニや飲食店で7%※のポイント還元が受けられる特典があります。

プロミスの独自の審査で入会できるため、通常のクレジットカードの審査が不安な方に選ばれている1枚です。

| 商品券・ギフトカード | 交換額 |

| VJAギフトカード | 13,300円分 |

| ジェフグルメカード | 9,240円分 |

| タリーズカード | 11,200円分 |

| すかいらーくご優待券 | 9,240円分 |

| 図書カードNEXT | 8,400円分 |

※ ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

Visaのタッチ決済搭載でスマホ決済も可能

プロミスVISAカードは、世界シェアNo.1のVisaブランドなので多くの店舗で利用できApple PayやGoogle Payに設定できるためスマホ決済も可能です。

ショッピングでVポイントを貯めつつ、カードローンの返済時にもVポイントを貯めることができるのでポイ活にも役立ちます。

| プロミスVISAカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短5営業日 | |||

| 入会資格 | 年齢18~74歳のご本人に安定した収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| ✕ | 550円(年1回の利用で翌年度無料) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | ~100万円 | |||

| セキュリティ対策 | ナンバーレス仕様・サインパネルレス(署名欄なし)・リアルタイム利用通知・Vpassアプリによる管理 | |||

| ポイント | Vポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~7%※ | ポイントの最終変動日(貯める・使うなど)から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | ・クレジットカードだけではなくカードローンの利用も可能 ・入会後、保険は「選べる無料保険」から好きな保険に変更可能 |

|||

※ ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

イオンカード(WAON一体型)は最短5分で発行できる1枚2役のカード

イオンカード(WAON一体型)は、クレジットカードとWAONが一つにまとまった1枚2役の年会費無料クレジットカードです。

申し込みから最短5分でアプリ上にカード情報が表示されるので、カードの到着を待たずにオンラインショッピングなどで利用できます。

「カード店頭受取りサービス」の利用で申し込み当日にカードの受取りが可能

イオンカード(WAON一体型)は、申し込みから最短5分でカード番号が発行されるため、オンラインショッピングやApple Payに設定して店頭でのお買い物に利用できます。

また、「カード店頭受取りサービス」の対象カードなので、パソコンやスマートフォンから申し込んだ後、指定したイオン店舗で即時発行カードを受け取れます。

なお、即時発行カードはイオンマークのあるお店でのみ利用できるカードで、どのお店でも利用できるというわけではないので注意しましょう。

イオングループ対象店舗での特典が充実

イオンカード(WAON一体型)は、イオングループの対象店舗でWAON POINTがいつでも2倍になります。

また、毎月20・30日の「お客さま感謝デー」は、イオンカードを利用して買い物をすると5%オフになるので、普段からイオン系列のお店をよく利用する方にお得なクレジットカードといえるでしょう。

なお、イオン系列以外のお店でも毎月10日はWAON POINTが2倍になり、「イオンカードポイントモール」を経由してお買い物をしてもお得にポイントが貯められます。

| イオンカード(WAON一体型)の基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短5分で即時発行 | |||

| 入会資格 | 高校生をのぞく18歳以上の方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 10~50万円 | |||

| セキュリティ対策 | 本人認証サービス・利用通知サービス・無料セキュリティソフト | |||

| ポイント | WAON POINT | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~1.0% | 獲得日から2年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 〇 | |||

VIASOカードは年会費無料で、貯まったポイントはオートキャッシュバック

VIASOカードは家族カード含め、条件なしで年会費が無料のクレジットカードです。

また、貯まったポイントを自動的にキャッシュバックしてくれる特徴があるため、クレジットカードを使い慣れていない初心者におススメのカードといえるでしょう。

還元されたポイントはオートキャッシュバックで請求金額の支払いに充てられる

VIASOカードはたまったポイントが1ポイント=1円で自動的にキャッシュバックされる特徴があります。

なお、ポイントは入会日を基準に1年間蓄積され、蓄積ポイントの合計が1,000ポイント以上の場合に限りポイント還元対象月にキャッシュバックされます。

また、ポイント還元月にVIASOカードの請求がある場合、キャッシュバックされた金額が自動的に差し引かれて支払いに充てられる仕組みになっていることを覚えておきましょう。

| VIASOカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短翌営業日 | |||

| 入会資格 | 18歳以上(高校生を除く)でご本人または配偶者に安定した収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料(発行手数料1,100円) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 10~100万円 | |||

| セキュリティ対策 | 24時間365日モニタリング・3Dセキュア認証サービス・不正利用補償 | |||

| ポイント | VIASOポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5% | 12か月 | |||

| ポイントの交換先 | 1年間の蓄積ポイントの合計が1,000ポイント以上で自動キャッシュバック | |||

| 付帯保険 | 海外旅行傷害保険 | 国内旅行傷害保険 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 〇※条件あり | |||

※Apple、Appleのロゴ、Apple Payは、米国および他の国々で登録されたApple Inc.の商標です。

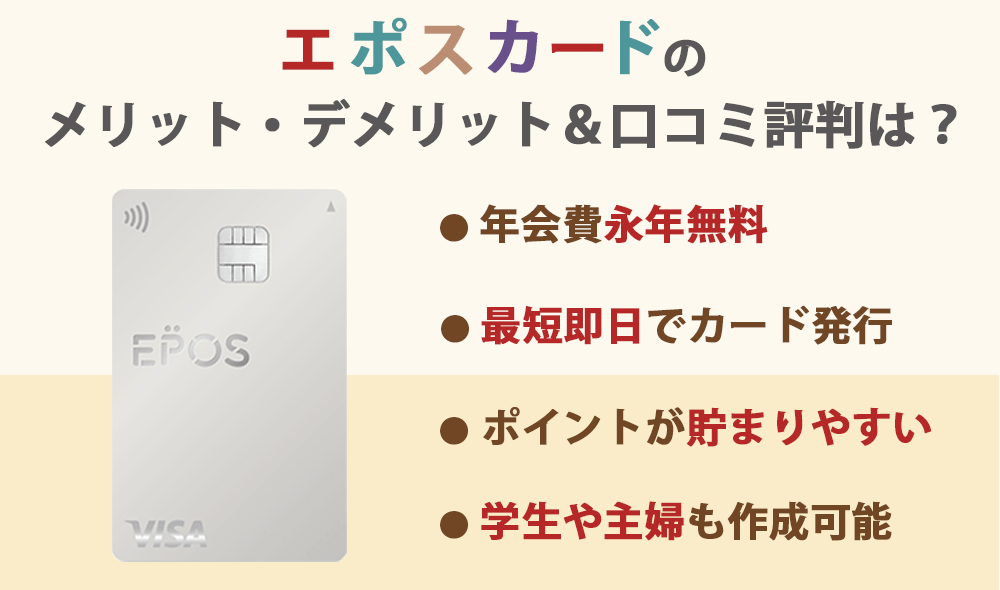

エポスカードは最短即日でカード発行できるクレジットカード

エポスカードは店頭・Webどちらから申し込んでも最短即日でカードを発行できる入会費・年会費無料のクレジットカードです。

店頭で申し込んだ場合はカード発行まで約30分ととても早いので、クレジットカードの作成を急いでいる方におすすめです。

なお、カードを即日で発行するには店舗まで受け取りに行く必要があるので、店舗に取りに行く時間がない方は24時間即時発行できる「エポススマホカード」の作成を検討しましょう。

エポススマホカードは24時間即時発行可能

エポスカードにはカード番号を24時間即時発行できる「エポススマホカード」があり、アプリでカード情報を確認できるためオンラインショッピングなどですぐに利用できます。

また、プラスチックカードは後日郵送されるので、エポスカードの特徴でもある好きなデザインのカードを選択することも可能です。

なお、深夜に申し込んだ場合は一時的に設定された利用可能枠の範囲で利用できますが、翌日の再審査で利用可能枠が変更または利用ができなくなる場合があることを覚えておきましょう。

| エポスカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短即日発行 | |||

| 入会資格 | 18歳以上の方(学生可) | |||

| 追加カード | 家族カード | ETC | ||

| ✕ | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(10~50万円) | |||

| セキュリティ対策 | 不正検知システム・本人認証サービス(Visa Secure)・利用通知・エポスバーチャルカード | |||

| ポイント | エポスポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~1.25% | 獲得日から2年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

PayPayカードはPayPay・ソフトバンクユーザーにお得なカード

PayPayカードはソフトバンク・ワイモバイルの携帯電話料金の支払いに設定したり、カードの利用金額に応じてPayPayポイントが貯まります。

また、前月に2つの条件を達成するとポイント付与率が+0.5%になる「PayPay STEP」というサービスも行っています。

- PayPayまたはPayPayカードを利用して200円以上のお買い物を合わせて30回する

- PayPayまたはPayPayカードを合わせて10万円分利用する

PayPayカードは公共料金の支払いにも利用できるので、普段からPayPayを利用してお買い物をしている方はPayPayカードを作成して積極的にポイントアップを目指してみると良いでしょう。

PayPayカードはPayPayを普段からよく利用していて、よりお得にPayPayポイントを貯めたい方におすすめのクレジットカードです。

| PayPayカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短即日発行 | |||

| 入会資格 | 18歳以上(学生可)の方で本人または配偶者に安定した継続的な収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(3万円~) | |||

| セキュリティ対策 | 本人確認(eKYC)・不正利用防止のための初期限度額設定・利用限度額の管理 | |||

| ポイント | PayPayポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~5.0% | なし(期間限定ポイントは最長で180日) | |||

| ポイントの交換先 | キャッシュバック | |||

| 付帯保険 | 海外 | 国内 | ||

| ✕ | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

セブンカード・プラスはnanacoチャージでポイントを貯めたい人向け

セブンカード・プラスは、nanacoチャージでポイントが貯まる唯一のカードで現在他のクレジットカードではnanacoにチャージしてもポイントを貯めることができません。

※以前は、リクルートカードやファミマTカードでもnanacoチャージでポイントが付与されましたが終了しました。

さらに、セブンカード・プラスでチャージしたnanacoで決済することによりポイントの2重取りが可能なため、nanacoで支払いしたい時にお得です。

セブン‐イレブンの利用なら最大10%ポイント還元

セブン‐イレブンでのクレジット払いなら、事前に7iDに登録することで最大10%還元になるためよく利用する方はポイントが貯まりやすいです。

年会費はもちろん永年無料なのでクレジットカードの2枚持ちにも向き、イトーヨーカドー含む対象店舗を普段利用している方は持っていないと損をしてしまうカードでしょう。

| セブンカード・プラスの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 通常1週間程度 | |||

| 入会資格 | 18歳以上(学生可)の方で本人または配偶者に安定した継続的な収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(10~80万円) | |||

| セキュリティ対策 | 紛失・盗難時の不正利用補償・本人認証サービス(3Dセキュア)・厳格なデータ管理・暗号化 | |||

| ポイント | nanacoポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~10.0% | 当年4月1日から、翌年3月末日までに加算されたポイントは、翌々年の3月31日まで。 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| ✕ | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 〇 | |||

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

リクルートカードは通常還元率が1.2%と超高還元率カード

リクルートカードは年会費永年無料で持つことができ、さらに通常の還元率は1.2%であり、高還元率カードと呼ばれるJCBカードWや楽天カードをしのぐ超高還元率カードです。

普段使いはもちろん、美容院の予約でホットペッパービューティーを利用する方や旅行予約でじゃらんを利用する方は還元率が3.2%とさらにお得に貯まります。

貯めたリクルートポイントは1P=1PとしてdポイントやPontaポイントに交換できるため、よく利用している方は入会することでかなり得することができるでしょう。

| リクルートカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短即日発行 | |||

| 入会資格 | 18歳以上(学生可)の方で本人または配偶者に安定した継続的な収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料(発行手数料1,100円) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(5万円~50万円) | |||

| セキュリティ対策 | 本人認証サービス(3Dセキュア)・不正利用防止システム・ISMS認証 | |||

| ポイント | リクルートポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.2%~3.2% | 最終獲得月から12か月 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | 〇 | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 〇 | |||

出典:リクルートカード

年会費無料のおすすめゴールドカード4選

「ゴールドカード」と聞くと、年会費が高くてハードルが高いというイメージを持つ方も多いかもしれません。

しかし近年では、年会費が完全無料、または一定条件を満たせば無料になるお得なゴールドカードも増えてきました。

年会費無料でありながら、旅行保険や優待特典など、通常の一般カードにはない「ゴールドならではの特典」がしっかり備わっているのも魅力です。

この記事では、コスパ重視の方におすすめの年会費無料ゴールドカードを4枚厳選してご紹介します。

三井住友カード ゴールド(NL)は年間100万円以上利用で翌年以降の年会費永年無料

三井住友カード ゴールド(NL)は、条件を満たすことで年会費が永年無料になる、お得なゴールドカードです。

新規入会&条件達成で最大27,600円相当プレゼント。

【新規キャンペーン内訳】

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②新規入会でスマホのタッチ決済利用×20%(最大4,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

通常年会費は5,500円(税込)ですが、年間100万円以上の利用で翌年以降の年会費が無料になります。

「年間100万円」と聞くとハードルが高く感じられるかもしれませんが、月々に換算すると約8.3万円です。

家賃や公共料金、日用品の購入など、日常の支払いにカードを活用すれば達成も十分現実的でしょう。

さらに、対象店舗でスマホのタッチ決済またはモバイルオーダーでの支払いを利用すれば、7%※のポイント還元が受けられる特典もあり、ポイ活をしている方にもぴったりの1枚です。

※ ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

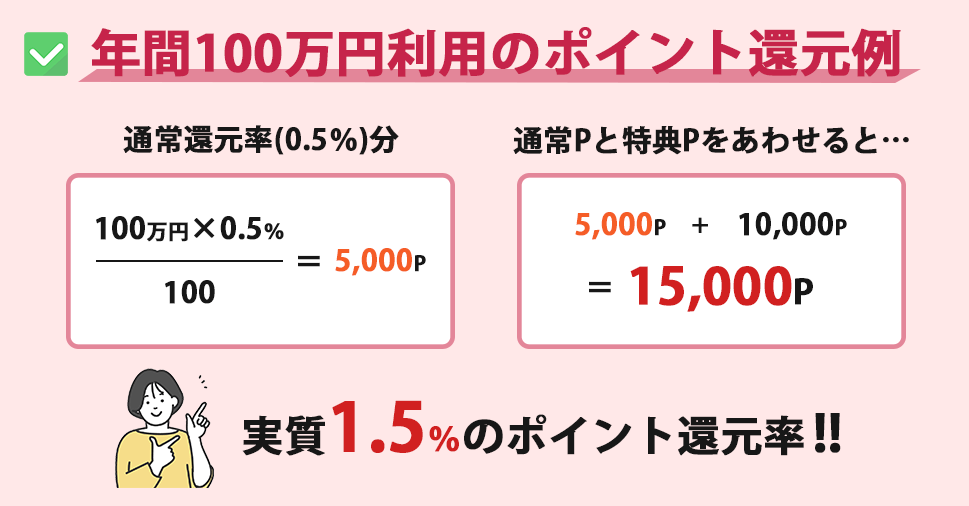

年間100万円の利用で10,000ポイントプレゼント

三井住友カード ゴールド(NL)は年間100万円利用した際、翌年以降の年会費が永年無料になるだけではなく、継続特典として10,000ポイントプレゼントされます。

通常の還元とは別にもらえるため、実質的なポイント還元率がさらにアップするのが魅力です。

日常の支払いをこのカードに集約することで、効率よくポイントを貯められるお得な制度です。

| 三井住友カードゴールドNLの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 5,500円(税込) | 5,500円(税込)※年間100万円利用で翌年以降永年無料 | |||

| 発行時間 | 最短10秒でカード番号を発行※1 | |||

| 入会資格 | 満18歳以上の方(高校生は除く)で安定した収入があること | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円(年1回の利用で翌年度無料) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 最高200万円(審査によるが多くても100万円前後) | |||

| セキュリティ対策 | ナンバーレス仕様・24時間365日の不正利用検知システム・不正利用補償・3Dセキュア(本人認証サービス) | |||

| ポイント | Vポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~7%※2 | ポイントの最終変動日(貯める・使うなど)から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | 〇 | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| 〇 | 〇 | |||

※1 即時発行ができない場合があります

※2 ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

エポスゴールドカードは年間50万円利用、または招待で永年無料

エポスゴールドカードは通常入会だと5,000円(税込)の年会費が発生しますが、年間50万円以上利用した場合、翌年以降は永年無料になります。

また、エポスから招待があった場合や、エポスゴールド会員の家族から紹介された場合も永年無料で発行可能です。

なお、招待の基準は明かされておりませんが、「エポスアプリ」でゴールドカードまでの道のりが表示されるので参考にすると良いでしょう。

エポスゴールドカードはポイントが貯まりやすく有効期限もなし

エポスゴールドカードは一般カードにはないポイントプログラムが充実しています。

- 選べるポイントアップショップ

- 年間ボーナスポイント

- マルイウェブチャネル・マルイ・モディでポイントアップ

選べるポイントアップショップは対象ショップの中からよく利用するショップを登録し、利用するだけでポイントが最大2倍になります。

また、年間ボーナスポイントは年間の利用額に応じて最大1万円分のポイントがもらえるので、使えば使うほどポイントが貯まってお得です。

| エポスゴールドカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 5,000円(招待で無料) | 5,000円(招待で無料) | |||

| 発行時間 | 最短1週間 | |||

| 入会資格 | 18歳以上の方(学生不可) | |||

| 追加カード | 家族カード | ETC | ||

| ✕(準ずるカードあり) | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(100~300万円) | |||

| セキュリティ対策 | 不正検知システム・本人認証サービス(Visa Secure)・利用通知・エポスバーチャルカード | |||

| ポイント | エポスポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~1.25% | なし | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 国際線利用時、空港クロークや手荷物サービスなどを割引するサービスあり。 | |||

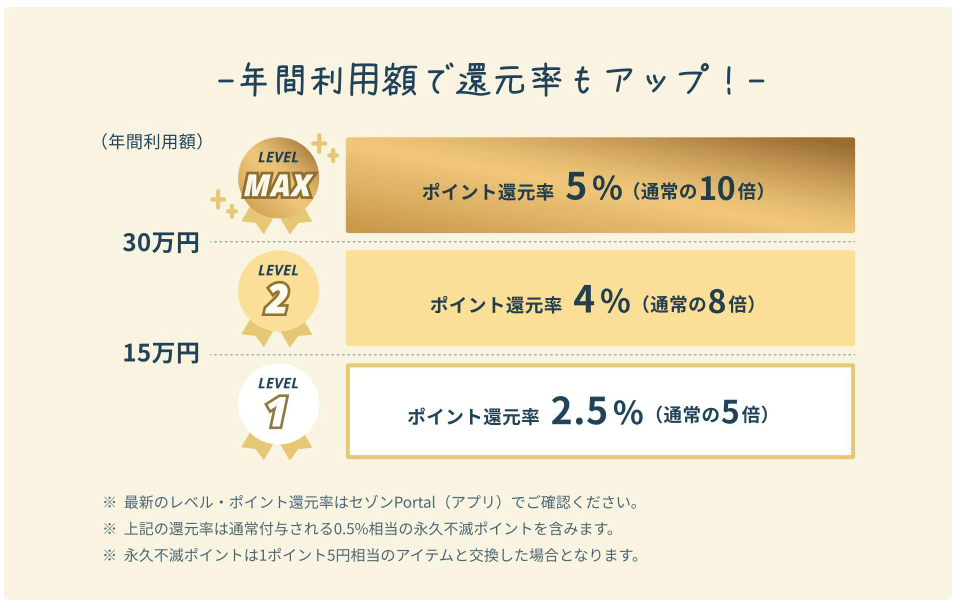

SAISON GOLD Premiumは年間100万円以上利用で翌年以降の年会費永年無料

SAISON GOLD Premiumは通常、年会費が11,000円(税込)発生しますが、年間100万円以上利用で翌年以降の年会費が永年無料になります。

初年度は無条件で年会費が発生し、格安のゴールドカードと比べると少し高く感じてしまいますが、その分特典やサービスが充実しているのが魅力です。

なお、入会時に年会費1年分が実質無料になる最大11,000円キャッシュバックキャンペーンを行っていることもあるので、うまく利用すると良いでしょう。

対象の国際ブランドを選んで新規入会した方は、カード発行月+3ヵ月間のカード利用金額の10%(最大8,000円)がキャッシュバック!

さらに、所定の条件を達成で利用金額の30%(最大3,000円)キャッシュバック!

年間利用額に応じて対象店舗でのポイント還元率アップ

SAISON GOLD Premiumは年間の利用額に応じてコンビニやマクドナルドなどの対象店舗でポイント還元率が最大5%にアップするので、使えば使うほどお得です。

- セブン-イレブン

- ローソン

- スターバックス

- マクドナルド など

また、年間50万円利用ごとにボーナスポイントを500ポイントプレゼントしているので、対象店舗でのポイントアップサービスと合わせると最大5.5%還元されます。

普段からクレジットカードをよく利用している方であれば、年間100万円利用も実現可能なのでよりお得にポイントも貯められるでしょう。

| SAISON GOLD Premiumカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 11,000円(税込) | 11,000円(税込) ※年間100万円以上の利用で翌年以降の年会費永年無料 |

|||

| 発行時間 | 最短3営業日 | |||

| 入会資格 | 高校生を除く満18歳以上の方 | |||

| 追加カード | 家族カード | ETC | ||

| 1,100円 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 50万円~200万円 | |||

| セキュリティ対策 | ナンバーレスカード・不正利用補償・3Dセキュア(本人認証サービス) | |||

| ポイント | 永久不滅ポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~5.0% | 無期限 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | 〇 | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| 〇 | ✕ | |||

イオンゴールドカードは条件達成で自動ランクアップ

イオンゴールドカードは年会費無料のゴールドカードですが、ランクアップカードのため通常入会ができないカードです。

そのため、手に入れるには対象のイオンカードを発行し、年間50万円(税込)以上利用する必要があります。

- イオンカードセレクト

- イオンカード(WAON一体型)

- イオンカードセレクト(ミッキーマウス デザイン)

- イオンカード(WAON一体型/ミッキーマウス デザイン)

- イオンカードセレクト(トイ・ストーリー デザイン)

- イオンカード(WAON一体型/トイ・ストーリー デザイン)

イオングループの店舗でお得に利用できるカードなので、日常的にイオンを利用する方は持っていて損はないでしょう。

お客様感謝デーに利用で請求時5%オフ

イオンカードはお客様感謝デーの20日・30日に対象店舗で利用するとレジにて5%オフになりますが、イオンゴールドカードは請求時にさらに5%オフになります。

イオンモール専門店限定特典ですが、合計で10%オフでお買い物できるのはとてもお得です。

なお、一部対象外のイオンタウン店舗があるので、近くの店舗が対象か確認してから申し込みましょう。

| イオンゴールドカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短5分で即時発行 | |||

| 入会資格 | イオンカードで年間50万円以上を利用すること(招待制) | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | ~200万円 | |||

| セキュリティ対策 | 本人認証サービス・利用通知サービス・無料セキュリティソフト | |||

| ポイント | WAON POINT | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~1.0% | 獲得日から2年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | 〇 | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| 〇 | 〇 | |||

数ある年会費無料のクレジットカードからおすすめカードを選ぶ方法8つ

ここまでご紹介したランキングを見ても「どれがいいのか迷う」と思う方も多いでしょう。

数ある年会費無料のクレジットカードからおすすめカードを選びたいなら、次の8つのポイントに絞って選ぶのがおすすめです。

ポイント還元率が高いクレジットカードを選ぶ

最強、かつお得なクレジットカードがいいなら、「ポイント還元率が高いクレジットカード」一択で検討しましょう。

「ポイント還元率」とは、その名の通りカード利用額に応じて付与されるポイントの還元率(付与率)のことを指しています。例えば「ポイント還元率1%」と表記されたカードなら、100円のカード利用額に対し1Pのポイントが還元される計算です。

ただし、厳密にいうとポイントの付与率と還元率は違います。付与率は「%」で示されるもので、還元率は「円」で示されるものと理解するといいでしょう。ポイント付与率が1%で1Pが戻ってきても、1Pが1円になることもあれば0.8円になることもあるのです。

例えば、ポイントを買い物に利用するなら1P=1円、nanacoポイントなどに交換する場合は1P=0.8円といった感じです。「%表記」に惑わされることなく、「ポイントを何に交換したいか?」「交換先のレートはどうか?」という視点でカードを選ぶといいでしょう。

【年会費無料でポイント還元率が高いクレジットカード一覧】

| クレジットカード名 | 年会費 | ポイント還元率 |

| JCB CARD W | 無料 | 1.0%~10.5% |

| 楽天カード | 無料 | 1.0%~3.0% |

| JALカードnavi 学生専用 | 無料 | 1.0%~2.0% |

| PayPayカード | 無料 | 1.0%~5.0% |

| dカード | 無料 | 1.0%~4.5% |

| Orico Card THE POINT | 無料 | 1.0%~2.0% |

すぐに使いたい場合は即日発行できるクレジットカードを選ぶ

「ネットで今すぐ買いたい商品がある」など、すぐにカードを使いたいなら、即日発行できるクレジットカードを選びましょう。

一般的に、プラスチック製の現物カードを発行してもらう場合は、申込み完了からカードが手元に届くまで、早くて1週間、長いと2週間以上かかる場合があります。

三井住友カード(NL)のナンバーレスカードなら、最短10秒※でカード番号を発行してくれるため、今すぐオンラインショッピングでクレジットカードを使いたいという場合にも対応できます。

また、消費者金融のアコムが発行しているACマスターカードなら、アコムの自動契約機で即日発行が可能。海外旅行や出張などで、すぐにカードが必要なら検討してみる価値はありそうです。

※ 即時発行できない場合があります。

【クレジットカード別 即日発行可否一覧】

| クレジットカード名 | 即日発行可否 |

| JCB CARD W | 最短5分※発行可能 ※ナンバーレスのみ |

| JCBカード | 最短5分発行可能 ※ナンバーレスのみ |

| 三井住友カード(NL) | 最短10秒発行可能 ※ナンバーレスのみ※即時発行できない場合があります |

| ACマスターカード | 即日発行可能 ※自動契約機での発行は21時まで |

| セゾンカードデジタル | 最短5分発行可能 ※ナンバーレスのみ |

| PayPayカード | 最短7分発行可能 ※口座登録とカード番号の発行が済むとインターネットショッピングの利用が可能 |

| エポスカード | ネット申込後の店舗受取で最短即日発行 |

| ビックカメラsuicaカード | 対象店舗のみ20時までの手続き完了で最短即日発行 ※即日発行されるカードは「店頭発行カード」で対象店舗でのみ利用可能 |

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

参考:

JCBカード公式サイト「クレジットカードなら、JCBカード」

三井住友カード公式サイト「三井住友カード ナンバーレス(NL)」

アコム公式サイト「ACマスターカード(クレジットカード)」

セゾンカード公式サイト「最短即日発行クレジットカード一覧」

PayPayカード公式サイト「申し込みの流れ - ご利用ガイド」

エポスカード公式サイト「カードのお申し込みについて」

ビックカメラ公式サイト「ビックカメラSuicaカードの便利な特徴」

タッチ決済ができる便利なクレジットカードを選ぶ

利便性が高いカードがいいなら、タッチ決済ができる便利なクレジットカードを選びましょう。

カード券面に下記のようなマークが付いているカードなら、タッチ決済が可能です。

画像出典元:日本クレジットカード協会公式サイト

JCBや三井住友カードなど、大手のクレジットカード会社が発行するカードのほとんどは、タッチ決済に対応しています。

タッチ決済対応型のカードは、サインや暗証番号の入力も不要なので、コンビニなどでの買い物で高い利便性を発揮します。

ただし、一定金額(ほとんどのクレジットカードが1万円まで)を超える買い物では、サイン不要のタッチ決済が利用できない場合があるため注意が必要です。

Q.タッチ決済ができません。なぜですか

A.「一定金額(原則1万円)を超えたお支払い」はタッチ決済ではなく、カードを挿し暗証番号を入力するか、カードのタッチ後にサインが必要となります。金額の上限は、ご利用される店舗によって異なる場合がございます。

出典:セゾンカード公式サイト

よく利用する特定の店で還元率アップなどの特典があるクレジットカードを選ぶ

スターバックスやAmazonなど、よく行く店やサービスがあるなら、特定のお店で還元率がアップするクレジットカードを選びましょう。

例えば、JCBカードWなら、スターバックスで最大21倍のポイント還元が受けられます。インターネットショッピングを利用する場合でも、カード会社が指定するポイントモール(※オリコモールなど)を経由してECサイトにアクセスするだけで還元率はアップします。

ただし、一部のクレジットカードは事前の店舗登録が必要な場合もあるため、各カード会社のポイントアップ条件などは、事前に確認しておきましょう。

【スターバックスで還元率がアップするクレジットカード例】

| 還元率アップ対象のクレジットカード | ポイント還元内容 |

| JCB CARD W | Oki Dokiポイント最大21倍 |

| エポスカード | スターバックスカードにエポスカードでチャージするとポイント2倍 |

| dカード | スターバックスカードへのチャージで4%ポイント還元 スターバックスeギフトの購入で7%ポイント還元 |

参考:

JCBカード公式サイト「スターバックスはクレジットカード払いがおトク!おすすめの使い方を徹底解説」

エポスカード公式サイト「スターバックス カードへの交換・チャージについて」

dカード公式サイト「【dカード】dカードでコーヒータイムをスマートに!スターバックス カードへのチャージは4%進呈、Starbucks eGiftの購入は7%進呈!」

【Amazonで還元率がアップするクレジットカード例】

| 還元率アップ対象のクレジットカード | ポイント還元内容 |

| Amazon prime MasterCard | Amazonの買い物で+2.0%(プライム会員)、+1.5%(プライム会員以外)のポイントが貯まる |

| Orico Card THE POINT | オリコモール経由のAmazonで買い物は最高4%のポイント還元 |

| JCB CARD W | ポイントアップ登録のうえAmazon利用でOkiDokiポイント4倍 |

| dカード | ポイントモール経由でAmazon利用で1%の通常還元に加えてdポイント0〜4%付与 (AmazonデバイスとAmazon fashionのみ) |

参考:

amazon公式サイト「Amazon.jp: Amazon Mastercard (アマゾン マスターカード) 最大2%ポイント還元」

オリコモール公式サイト「Amazon.co.jp - オリコモール」

JCBカード公式サイト「Amazon.co.jp(JCB CARD W/W plus L限定)」

dカード公式サイト「Amazon.co.jp | dカード ポイントモール | 「dカード」「dカード GOLD」をお持ちの方なら、いつものショップでポイントが最大15%たまる、お得なサイトです!」

【楽天市場で還元率がアップするクレジットカード例】

| 還元率アップ対象のクレジットカード | ポイント還元内容 |

| 楽天カード | 楽天市場の買い物でポイント最大16.5倍 |

| JCB CARD W | OkiDokiランド経由の楽天市場での買い物はOkiDokiポイント2倍 |

参考:

楽天公式サイト「楽天市場】SPU(スーパーポイントアッププログラム)」

OkiDokiランド公式サイト「楽天市場 | Oki Doki ランド」

【メルカリで還元率がアップするクレジットカード例】

| 還元率アップ対象のクレジットカード | ポイント還元内容 |

| メルカード | メルカリでの購入で1%~4%のポイント還元 |

参考:

メルカリ公式サイト「メルカリでの購入還元率について」

【ヤフーショッピングで還元率がアップするクレジットカード例】

| 還元率アップ対象のクレジットカード | ポイント還元内容 |

| PayPayカード | Yahoo!ショッピングやLOHACOのPayPayカードでの支払いで毎日5%の特典 |

参考:

PayPayカード公式サイト「利用特典(PayPayステップ・PayPayカード特典)」

入会キャンペーンや期間限定キャンペーンがあるクレジットカードを選ぶ

数あるクレジットカードのなかから、お得で最強のカードを選びたいなら「入会キャンペーンや期間限定キャンペーン」があるクレジットカードがおすすめです。

例えば三井住友カード(NL)なら、新規入会&条件達成で最大5,000円分のプレゼントが受けられます。ただし、入会キャンペーンで付与されるポイントのなかには、期間限定ポイントが含まれるなど、使わずに放置していると損をしてしまう場合があります。

キャンペーンの利用規約などは、事前にチェックしておきましょう。

【クレジットカード入会キャンペーン一覧 ※2026年1月現在】

| クレジットカード名 | 入会キャンペーン |

| 三井住友カード(NL) | 【2026/1/7~2026/3/1】 新規入会&条件達成で最大25,600円相当プレゼント |

| JCB CARD W | 対象期間中に条件クリアで最大25,000円キャッシュバック 家族カードの同時入会追加入会で最大4,000円キャッシュバック |

| 楽天カード | 新規入会と利用で最大5,000ポイント還元 |

| 三菱UFJカード | 新規入会&アプリログイン&ショッピングの利用で最大10,000円相当のグローバルポイント還元 (*)特典には条件・ご留意事項がございます。還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。 |

| ビューカード スタンダード | 新規入会&利用&JRE BANK口座設定で最大10,000ポイントプレゼント ※Visaブランドのオンライン入会のみ対象 |

| au PAY カード | 新規入会&アプリログイン&ショッピングの利用で最大20,000ポイントプレゼント |

※表は右にスクロールできます

クレジットカードについている特典や旅行保険、補償内容などで選ぶ

クレジットカードについている特典内容で選ぶのもおすすめです。

特に、海外旅行時に適用される傷害保険は要チェックです。

下記は、代表的なクレジットカードの旅行傷害保険の保障額を一覧にしたものです。年会費無料のカードは2,000万円までの保障がほとんどで、年会費が有料になると保障額は5,000万円や1億円にアップします。

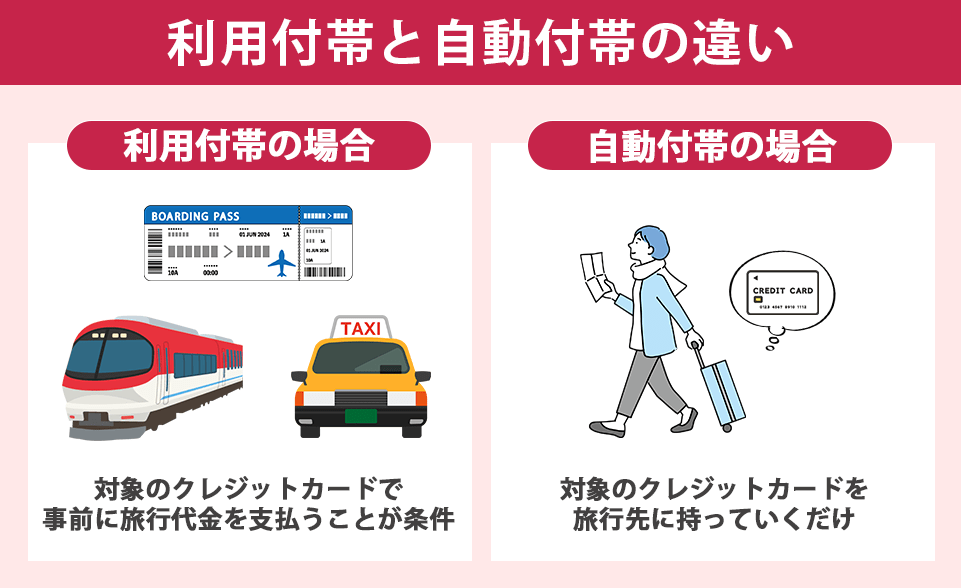

また、保険適用の条件にも注意が必要です。海外旅行傷害保険には「利用付帯」と「自動付帯」があります。利用付帯の保険は、ツアー料金や飛行機代・ホテル代などを指定のカードで決済しなければいけません。一方、自動付帯の保険はカード利用の有無を問わず、保険が適用されます。

【旅行保険などクレジットカード別の特典や補償内容一覧】

| クレジットカード名 | 特典や補償内容 | 自動付帯 or 利用付帯 |

| 三井住友カード(一般) 三井住友カード(NL) |

海外旅行傷害保険 傷害死亡、後遺障害※最高2,000万円 |

利用付帯 |

| JCB CARD W JCB CARD W plus L |

海外旅行傷害保険 傷害死亡、後遺障害※最高2,000万円 |

利用付帯 |

| 楽天カード 楽天ゴールドカード 楽天プレミアムカード |

海外旅行傷害保険 傷害死亡、後遺障害※最高2,000万円※プレミアムカードは国内、海外ともに最高5,000万円 |

利用付帯 ※楽天プレミアムカードは自動付帯 |

| dカード | ・海外旅行保険(傷害死亡最高2,000万円) ・国内旅行傷害保険(傷害死亡最高1,000万円) |

利用付帯 |

※表は右にスクロールできます

利用したい国際ブランドから選ぶ

利用したい国際ブランドから選ぶのもいいでしょう。

国際ブランドとは、「三井住友カード」や「楽天カード」といったカード会社の呼称ではなく、「MasterCard」や「AmericanExpress」など、世界共通のカードブランドのことを指します。

代表的なクレジットカードの国際ブランドは下記の通りで、「VISAの国際ブランドが使えない国や店舗」では、日本で使えるカードでも利用不可となります。

海外旅行に行く可能性がある人は、注意したほうがいいでしょう。

【代表的な国際ブランド】

| ブランド | エリア/シェア |

| Visa | アメリカ、ヨーロッパ、アジアなど広いエリアで利用可能 |

| Mastercard | アメリカ、ヨーロッパ、アジアなど広いエリアで利用可能 |

| American Express | アメリカでのシェア率が高い |

| Discover | アメリカでのシェア率が高い |

| JCB | 日本やアジアのシェア率が高い |

| UnionPay(銀聯) | 中国でのシェア率が高い |

ちなみに、代表的なカードのなかには、自由に国際ブランドを選択できるカードもあります。

◆楽天カード

主な楽天カードには、「Visa」「Mastercard」「JCB」「American Express」のいずれかの国際ブランドを付帯しておりますので、お客様のライフスタイルに合わせてお選びください。

出典:楽天カード公式サイト「選べる国際ブランド」

◆PayPayカード

クレジットカードの国際ブランドとは、日本国内だけでなく、世界中で利用できるクレジットカードブランドのことです。国際ブランドが付いていることで、そのクレジットカードは世界中で利用可能です。

以下3つの国際ブランドの中から1つを選ぶことができます。

・Visa

・Mastercard

・JCB

出典:PayPayカード公式サイト「クレジットカードの国際ブランドとは - ご利用ガイド」

必要なら追加の家族カードやETCカードも発行できるか確認する

家族カードやETCカードなど、付帯カードが手軽に発行できるカードもおすすめです。

年会費無料のクレジットカードでも、2枚目以降の家族カードには年会費がかかったり、ETCカードの利用がないと年会費を請求されたりするカードもあります。

必要な付帯カードを見極めて、もっともお得なクレジットカードを選ぶようにしましょう。

【クレジットカード別 家族カードETCカード発行条件】

| クレジットカード名 | 家族カード年会費や発行条件 | ETCカード年会費や発行条件 |

| 楽天カード | ・発行可能 ・年会費無料 ・本カード会員のカード1枚につき2枚まで |

・発行可能 ・年会費は通常550円(税込) ※下記いずれかの条件を満たしている場合は年会費無料1)楽天プレミアムカード会員または楽天ゴールドカード会員2)楽天PointClubの会員ランクがプラチナ会員またはダイヤモンド会員 |

| 三井住友カード | ・発行可能 ・以下の家族会員は年会費永年無料三井住友カード(NL) 三井住友カード ゴールド(NL) 三井住友カード (CL) 三井住友カード プラチナ 三井住友カード プラチナプリファード |

・発行可能 ・入会翌年度以降、前年度に一度もETC利用がない場合は年会費550円(税込)が必要 |

| dカード | ・発行可能 ・dカード 家族カードは永年無料 ・dカード GOLD 家族カードは1枚目無料、2枚目以降1,100円(税込)/枚 |

・発行可能 ・年会費は初年度無料 ※2年目以降は、前年度(本会員のdカード契約月から1年間)に一度もETCカード利用の請求がなかった場合は550円(税込) |

※表は右にスクロールできます

クレジットカードの年会費に関する基礎知識

クレジットカードを選ぶ際は、年会費の基本的な知識などを知っておくことも大切です。

年会費の仕組みを理解せずに、イメージだけでカードを選んでしまうと、あとで後悔することもあり得ます。

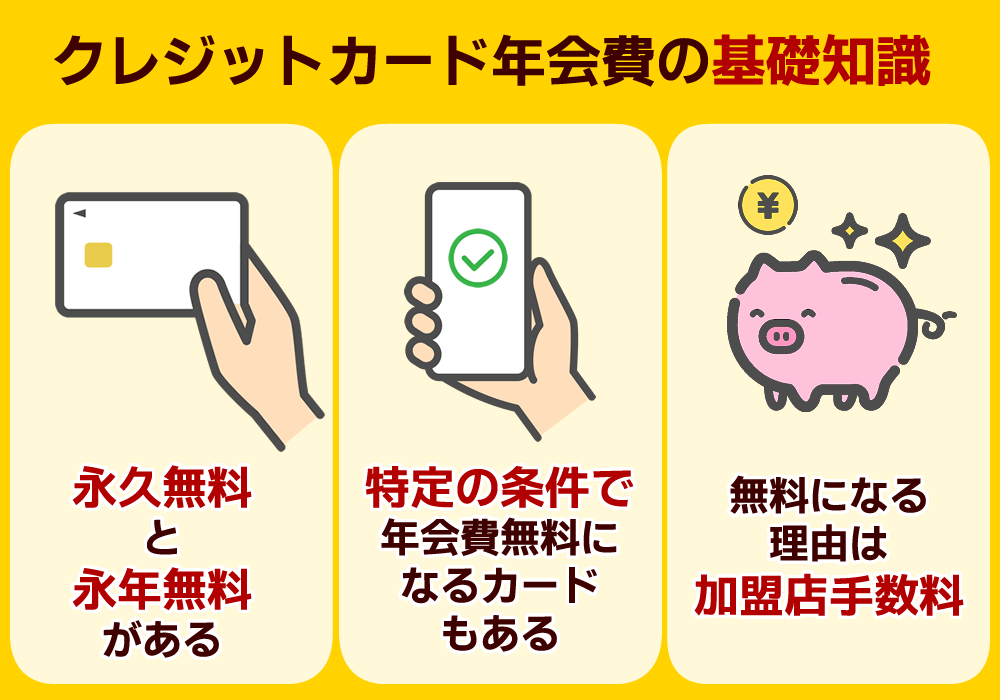

クレジットカードの年会費には「永久無料」と「永年無料」がある

クレジットカードの年会費には「永久無料」と「永年無料」がある点は理解しておきましょう。

例えば、出光カードのapollostation card(アポロステーションカード)は永久無料で、エポスカードは永年無料のクレジットカードです。

どちらも年会費が無料になることには違いありません。しかし、それぞれ厳密にいうと若干の違いがあります。

- 永久無料とは?……クレジットカード契約中は、条件なしで年会費無料が適用される

- 永年無料とは?……条件付きで年会費無料になるなど、利用方法やカード会社の方針次第で年会費が有料になる可能性がある

永久無料は、その名の通り「ずっと無料」で、永年無料は「長い年月のあいだ無料になる」と覚えておくといいでしょう。

永年無料のクレジットカードは、条件を達成し続ければ年会費無料でカードを持つことができます。しかし、利用額が条件以下だったり、対象のサービスを利用していなかったりすると、忘れたころに年会費を請求されるケースもあります。

年会費を支払いたくないなら、「永久無料」のクレジットカードを選びましょう。

特定の条件達成で年会費が無料になるクレジットカードもある

特定の条件達成で、年会費が無料になるカードもあります。

一般的なゴールドカードは高い年会費が設定されていますが、三井住友カード ゴールド(NL)のように年間100万円の利用で年会費が無料になるゴールドカードも存在します。

「年間100万円?」と聞くと、かなりハードルが高いように思えるかもしれません。

しかし「家賃」「水道光熱費」「保険料」「生活費」などを全部カード決済にすれば、年間100万円の利用も無理ではないでしょう。

ゴールドカードはポイント還元率も高いため、一定額以上のカード利用の予定があるなら、条件付きで年会費が無料になるゴールドカードから選ぶのもおすすめです。

【条件付きで年会費が無料になるクレジットカードの例】

| クレジットカード名 | 年会費 | 年会費が無料になる条件 |

| 三井住友カード ゴールド(NL) | 5,500円(税込) | 年間100万円の利用で翌年以降の年会費永年無料 |

| エポスゴールドカード | 5,000円(税込) | ・エポスカードからの招待顧客は永年無料 ・プラチナ・ゴールド会員の家族からの紹介は永年無料 ・年間利用額50万円以上で翌年以降永年無料 |

| セゾンパール・アメリカン・エキスプレス®・カード | 1,100円(税込) ※初年度無料 |

・前年に1円以上のカード利用で翌年度も無料 |

| au PAY カード | 1,375円(税込) | 下記2つの条件を満たしていれば年会費無料

1)登録au IDに紐付くau携帯電話(スマホ・タブレット・ケータイ・Wi-Fiルーターなど)、auひかり、auひかり ちゅら、UQ mobile、povo1.0、povo2.0などのサービスを契約していること 2)前年度のカード利用があること |

| SAISON GOLD Premium | 11,000円(税込) | ・年間利用金額100万円以上で翌年以降永年無料 |

※表は右にスクロールできます

クレジットカードの年会費が無料になるのはその他手数料でカード会社が利益を出しているから

年会費が無料になる理由も理解しておきましょう。

クレジットカードの年会費が無料になるのは、クレジットカード加盟店などから得られる手数料やカード会員が支払う「その他手数料」で、カード会社が利益を出しているからです。

下記は神奈川県の公式サイトで公表されている「クレジットカードの加盟店手数料」の一覧です。あくまでも目安ですが、カード会社は飲食店や小売店などの加盟店から、1~5%程度の手数料を徴収していることがわかります。

【クレジットカードの加盟店手数料】

| 店舗の種類 | 加盟店手数料 |

| 大規模チェーン店 | 1%台 |

| 中規模小売店 | 2.5%~3.5% |

| 中規模飲食店 | 3.0%~4.0% |

| 小規模小売店 | 3.5%~5.0% |

※このほか、据置型端末の設置費(購入約10万円、レンタル月数千円~)や、維持管理費(電気代・通信費等)がかかる。

出典:神奈川県ホームページ「クレジットカードの加盟店手数料」

また、クレジットカード利用者はリボルビング払いやキャッシングの利用で、年率15%~18%程度の手数料を支払います。

上記のことを考えると、クレジットカード会社が年会費を取らなくても運営できる理由がよく理解できるでしょう。

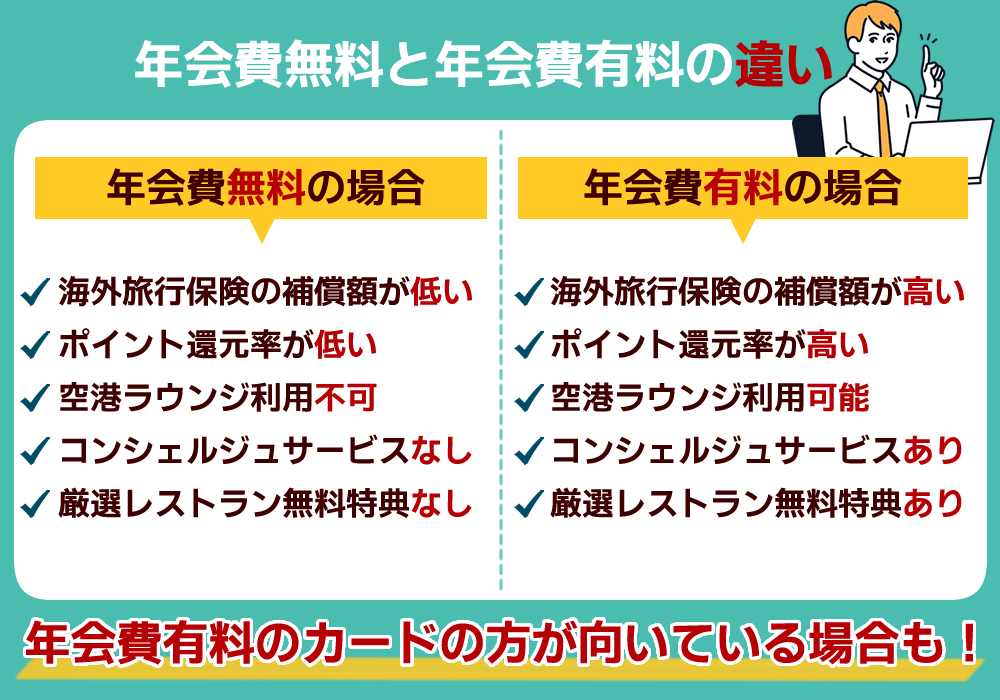

年会費無料のクレジットカードと年会費有料のクレジットカードの違い

年会費無料のクレジットカードと年会費有料のクレジットカードの違いについても、詳しく理解しておきましょう。

年会費無料のカードはクレジットカードの管理コストが無料である一方で、旅行保険などの特典などが少ないデメリットがあります。

特典や補償内容を重視したいなら、少しくらいの年会費を払ってでも年会費有料のカードがおすすめです。

年会費無料のクレジットカードは特典や補償内容が少ない傾向にある

下記は年会費無料のカードと年会費有料のカードを、特典や旅行保険の内容別で比較した表です。

この表を見るとわかる通り、年会費無料のカードは旅行保険の保障額も少なく、コンシェルジュサービスやレストランの無料特典などはありません。

コストをかけずにクレジットカードを所持できる分、補償内容やサービスが手薄になるデメリットがあります。

【年会費の有無による特典や補償内容比較】

| 比較項目 | 年会費無料のクレジットカード | 年会費有料のクレジットカード |

| 海外旅行傷害保険 | 保障額は1,000万円~3,000万円程度が上限 | 1億円までの保障が可能 |

| ポイント還元率 | 0.5%~1.0%程度 | 1.0%~5.0% |

| 空港ラウンジの利用 | 利用不可が多い | 利用可が多い |

| コンシェルジュサービス (有名ゴルフ場の予約など) |

なし | あり |

| 厳選レストランでの無料特典 | なし | 2名予約で1名無料になるカードが多い |

| 厳選レストランでの無料特典 | 30万円~100万円 | 500万円まで、または無制限もあり |

※表は右にスクロールできます

接待やビジネス上の付き合いなどで特別なサービスを希望するなら、年会費有料のステータス性の高いカードがおすすめです。

年会費有料のクレジットカードは相応の会員特典や充実した旅行保険が付帯している

年会費有料のクレジットカードに適用される、「会員特典」や「充実した旅行保険」についても詳しく見ていきましょう。

下記は、代表的な年会費有料のクレジットカードの「年会費」と「会員特典の例」をまとめたものです。

旅行保険については、年会費無料だと2,000万円までの補償がほとんどでしたが、年会費が有料になると5,000万円や1億円までの補償がつきます。

また特定のレストラン予約で1名分が無料になるサービスは、年会費有料のプレミアムカードならではのサービスです。

【年会費有料クレジットカードの会員特典例】

| クレジットカード名 | 年会費(全て税込) | 会員特典の例 |

| 三井住友カード プラチナプリファード | 33,000円 | ・最高5,000万円の海外/国内旅行傷害保険 ・年間500万円までの買物安心保険 ・総利用枠は500万円までと余裕の設定 |

| JCB プラチナ | 27,500円 | ・海外・国内旅行の傷害保険がどちらも最高1億円 ・世界の有名ホテルに特典付きで宿泊可能 ・対象のレストランで1名分無料 |

| dカードGOLD | 11,000円 | ・dカードケータイ補償は最大10万円 ・海外旅行保険の保障は最大1億円 ・空港ラウンジ利用可能 |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード | 22,000円 | ・プラチナ・コンシェルジュサービス ・対象レストランで1名分無料 ・海外旅行傷害保険が最高1億円、国内旅行傷害保険は最高5,000万円 |

| アメリカン・エキスプレス・ゴールド・カード | 31,900円 | ・家族カードは1枚無料(2枚目以降は13,000円) ・空港ラウンジ利用可能 ・2連泊以上の旅行予約で15,000円分のクーポン進呈 |

※表は右にスクロールできます

日常生活なら年会費無料のクレジットカードでも十分

年会費有料のサービスについて詳しくご紹介しましたが、日常生活でクレジットカードを使う程度なら、年会費無料のカードで十分でしょう。

海外旅行などに行く機会がほとんどないなら、保険の補償額などは気にする必要はありません。

旅行の特典やレストラン予約のサービスよりも、「普段使いに便利なカード」「よく行く店舗でポイント還元率が高いカード」など、自分が重視したいサービスを軸に選ぶのがおすすめです。

年会費無料のクレジットカードによくある質問

最後に、年会費無料のクレジットカードを選ぶうえで知っておきたい「よくある質問」についても触れておきたいと思います。

クレジットカードの情報をリサーチすると、さまざまなサイトが出てきますし、どの情報を信用していいのかわからないことも多いでしょう。

いくつか覚えておくべき大切なポイントをまとめていますので、カード選びの参考にしてください。

本当に全て無料でカードが使えますか?

「年会費永久無料」のカードなら、本当にカード利用額の支払い以外の費用はかかりません。

「永年無料」や「条件付きで年会費無料」のカードでも、一定の条件を満たせば余計な費用は発生しません。

しかし、クレジットカード利用中は以下のような手数料が別途発生するケースがあるため注意が必要です。

- リボルビング払いの手数料(年率で15~18%程度)

- キャッシングの手数料(年率で18%前後)

- ATMでキャッシングしたときのATM手数料(110円か220円)

- 滞納したときの遅延損害金手数料(年率で15~20%程度)

年会費無料と永年無料はどう違いますか?

結論からいうと「年会費無料」と「永年無料」は同じ意味で、両方とも年会費がかからないことに変わりはありません。

ただし、どちらの表記があったとしても、カード会社の規約変更などにともない、年会費無料の条件が変わる場合があります。

代表的な事例を載せていますので、参考にしてください。

このたび、継続的なサービスご提供のため、一部対象クレジットカードへ「カードサービス手数料」を設けさせていただきました。

新たに定めるご利用判定期間内(カードご入会月の1日~翌年ご入会月の末日)に1円以上ショッピングまたはキャッシングのご利用もしくは残高のお支払いがあった場合は、カードサービス手数料はいただきません。

出典:カードのご利用がないお客様へ「カードサービス手数料」のご案内

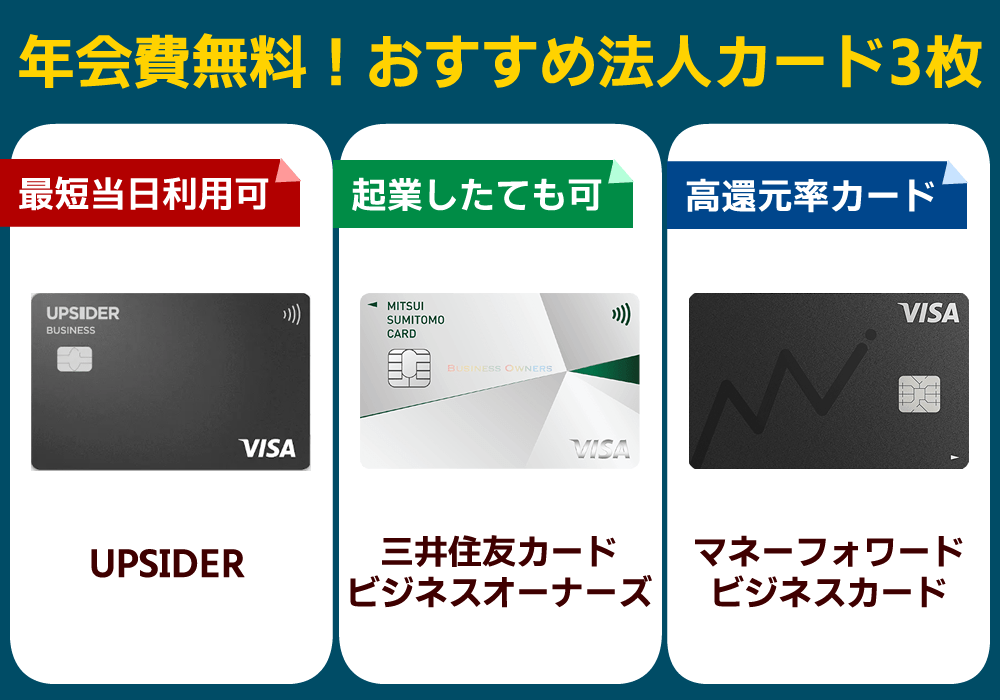

年会費無料の法人カードはありますか?

年会費無料のクレジットカードは個人カードだけではなく法人カードにも存在します。

個人カードほど多くはありませんが、コストをかけずに経費精算の効率化などが実現できますよ。

UPSIDERは申し込みから最短当日に利用可能

UPSIDERは新規上場企業の20%以上※が利用している年会費・発行手数料が無料の法人カードで、申し込みから最短当日に利用できます。

利用限度額は最大10億円で、1取引あたり1億円以上の決済も可能なので取引額が大きくなることが多い企業におすすめです。

また、SlackやWeb管理画面から10秒で証憑を回収し、明細もリアルタイムで反映されるため経費精算の効率化にも役立ちます。

リアルカード・バーチャルカード共に無料かつ枚数制限なしで発行でき、利用先の制限も可能なので安心して利用できる法人カードといえるでしょう。

※ 2022年グロース市場への上場企業

不正利用時は最高2,000万円まで補償

UPSIDERは「利用先限定機能」により不正利用が発生する可能性は少ないですが、万が一第三者による不正利用があった場合は最高2,000万円まで補償してもらえます。

また、不正利用の疑いがある支払いが行われた際は自動でカードがロックされる機能も付いているため、より安心してカードを利用できるでしょう。

参考:UPSIDER公式サイト

三井住友カード ビジネスオーナーズは起業したての法人代表者も申込み可能

三井住友カード ビジネスオーナーズは個人事業主も利用できる年会費が永年無料の法人カードです。

登記簿謄本や決算書の提出が不要なので、高校生を除く満18歳以上の会社経営者(中小企業代表者もしくは個人事業主)の方であれば起業して間もない方でも申し込めます。

また、新幹線もお得な値段で利用できるので、仕事で移動や出張が多い方におすすめのカードです。

三井住友カード ビジネスオーナーズは対象の利用でポイント最大1.5%還元

三井住友カード ビジネスオーナーズは対象の三井住友カードとの2枚持ちをすると対象の利用分のポイントが最大1.5%還元※1されます。

三井住友カードの個人カードは対象のコンビニ・飲食店でのスマホのタッチ決済またはモバイルオーダーでの支払いで7%還元※2されるため、2枚持ちすることでよりお得にVポイントを貯められるでしょう。

※1 一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2 ポイント還元率7%に関してのご注意

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

マネーフォワード ビジネスカードはポイント還元率1~3%※の高還元カード

マネーフォワード ビジネスカードはマネーフォワード関連サービスの利用時にポイント還元率が3%になるポイント高還元の法人カードです。

基本的に年会費無料で利用できますが、前年に1度も利用がなかった場合、翌年は年会費1,100円が発生するので注意しましょう。

利用限度額は最大10億円ですが、チャージ用口座に入金することで上限なく利用できるので高額な取引が続いても安心です。

また、カードの発行枚数に制限がないので目的ごとにカードを分けることができ、カードごとに利用上限も設定できます。

決算書の提出が不要で申し込み完了まで最短5分、Web完結可能と手続きが簡単なので起業したばかりの法人代表者におすすめです。

※ 一部ポイント還元できないサービスがあります。還元率の詳細についてはこちらをご覧ください。

月の利用金額に応じてボーナスポイントあり

マネーフォワード ビジネスカードは月の利用額に応じて最大50,000円分のボーナスポイントがもらえます。

| 当月の利用金額 | ボーナスポイント |

| 100,000円(税込) | 500ポイント |

| 500,000円(税込) | 2,500ポイント |

| 1,000,000円(税込) | 5,000ポイント |

| 5,000,000円(税込) | 25,000ポイント |

| 10,000,000円(税込) | 50,000ポイント |

貯まったポイントは残高に切り替えて普段の支払いに利用できるので、利用した分だけお得になるカードといえるでしょう。

クレジットカードの年会費を払わないとどうなる?

年会費は、カードの利用規約上、契約者が支払うべき支払項目のひとつです。

したがって、年会費を払わないと遅延損害金を請求されたり、場合によってはクレジットカードを強制解約されたりするなど、ペナルティを受ける可能性があります。

クレジットカードを解約予定で年会費を支払いたくないなら、年会費の支払いが発生する前に早めに解約手続きを済ませておきましょう。

Q:年会費が請求されましたが、今から解約するとどうなりますか?

A:年会費のお支払い日前日までにカードを解約していただければ、引き落としの停止または引き落とし後にご返金(※)いたします。(Oliveフレキシブルペイを除く)

※カードご利用代金のお支払いにご指定いただいているお口座へ、2週間ほどで弊社より振り込みいたします。

出典:三井住友カード公式サイト「年会費が請求されましたが、今から解約するとどうなりますか?」

クレジットカードの年会費はクレジットカードの利用金額に含まれますか?

年会費は、請求される月の利用明細に「年会費〇〇〇円」と記載されています。

Web明細を利用している場合は、アプリや会員サイトメニューから明細を確認し、年会費が請求されているかどうかわかります。

もし明細の見方がわからない場合は、カード会社のコールセンターなどへ問い合わせるといいでしょう。

なぜ年会費無料でクレジットカードが使えるのですか?

クレジットカード会社が年会費無料でカードを提供できるのには、次の3つの理由があります。

- 顧客を獲得するため……年会費を無料にして入会のハードルを下げる。最終的にはカード会員を増やすのが目的

- 加盟店からの手数料収益があるため……カード会社は加盟店から手数料を受け取る仕組みになっている。一般的な手数料は1~5%。クレジットカードの利用者から年会費を取らなくても利益を出せる

- 追加サービスからの収益があるため……クレジットカードの契約者が利用する保険や商品購入など、追加サービスからの収益がある

「年会費無料」といっても怪しむ必要はありません。

カード会社には、年会費を無料にしても十分な利益を出せる仕組みがあります。安心して使ってもいいでしょう。

年会費無料のクレジットカードまとめ

年会費無料のカードを検討しているなら、「ポイント還元率」や「タッチ決済」などの利便性、そして保険の保障額などの特典を軸に選ぶといいでしょう。

ただし、年会費無料のカードでも「一定額以上のカード利用で年会費が無料になる」など、条件付きのカードもたくさんあります。

入会する際は、カードの利用条件などをよく確認し、損をしないように注意しましょう。

入会時のキャンペーンなども参考にしながら、もっともお得で使える最強のカードを探してみてください。