アメリカン・エキスプレス®・ゴールド・カードは新規受付を終了しております。当記事は2024年2月19日以前のものとなっております。

言わずと知れたステータスカード、アメックスのプロパー・ゴールドカードが「アメリカン・エキスプレス・ゴールド・カード」。

バブル期ほどではないですが、今もなおそのステータス性は健在です。

かんたんに特徴をまとめてみました。

目次

アメックスゴールドカードの7つのメリット/特典

アメックスゴールドカードのメリットは大別すると以下の7つ。

- デザインがかっこいい/ステータス性抜群

- プライオリティパスで世界中の空港ラウンジが無料

- 海外旅行保険最高1億円(利用付帯)

- 高級レストランの食事が一名無料(招待日和)

- 限度額が実質無限(デポジットサービス)

- 家族カードが一枚目無料

- 継続特典で15,000円分のホテル宿泊券がもらえる

普通のゴールドカードにはつかないような、THEアメックスとも言える豪華な特典が多数。

一つ一つ紹介していきます。

1.デザインがかっこいい/ステータス性抜群

アメックスゴールドの最大の魅力は、そのステータス性。

1980年に上陸し、超高難易度の審査とバブル期が相まって、国内では富の象徴に。

当時と比べると敷居はかなり下がったものの、依然として高いステータスを誇ります。

ファイナンシャルプラスが独自に実施したアンケート調査でも、かなりの高評価を獲得していました。

- 券面デザインがかっこいいクレカランキング(ゴールドカード編):第1位

- プラチナカード:1993年にアメックス・プラチナカードが上陸

- ブラックカード:2002年にアメックス・センチュリオンカードが上陸

クレジットカードのステータス文化を牽引してきたのが、アメリカン・エキスプレスなんですね。

2.プライオリティパスで世界中の空港ラウンジが無料

さすがはアメックスゴールド。標準的なゴールドカードと比べても空港ラウンジ特典が充実しています。

国内主要空港は同伴者も無料で、さらにプライオリティ・パスを年会費無料で所有可能。

| 国内空港ラウンジ | 主要28空港 |

|---|---|

| 海外空港ラウンジ | 1,200か所以上(プライオリティ・パス) |

| 同伴者 | 1名まで無料 |

| 家族カード会員 | 無料(プライオリティ・パス発行可能) |

プライオリティ・パス年会費無料(ただし年2回まで)

ただし回数制限があり、ラウンジを無料で利用できるのは年2回まで。

3回目以降は毎回$32の利用料金が発生します...。

- プライオリティ・パス年会費:無料(家族会員も無料)

- ラウンジ利用料金:年2回まで無料(以降$30)

しかし、家族カード会員もプライオリティ・パスを年会費無料で持てるので、家族旅行がメインなら楽天プレミアムカード(年間利用制限なし)よりもおすすめです。

3.海外旅行保険最高1億円

アメックスゴールドカードには最高1億円の海外旅行保険が付帯。

| 補償額 | 保険の対象 | |

|---|---|---|

| 死亡後遺障害 | 1億円 | 死亡・後遺症が残った時 |

| 傷害治療 | 300万円 | ケガをした時 |

| 疾病治療 | 300万円 | 病気をした時 |

| 携行品損害 | 50万円 | ケータイやカメラなど所持品を盗難・破損したとき |

| 賠償責任 | 1億円 | 他人をケガを負わせた時や他人のモノを壊した時 |

| 救援者費用 | 400万円 | 入院時・行方不明時の救援者の旅費や探索費用 |

以前は自動付帯でしたが、2021年7月以降は利用付帯に変更された点に注意が必要です。

とは言え、他のゴールドカードと比較しても補償額はかなり多い方です。旅行代金の一部をカードで支払えば保険が適用されるため、依然として海外旅行の強い味方となるでしょう。

家族特約ありで子供もOK

海外旅行保険の保険対象は本人のみ。

家族にも保険を適用させるには家族カードを発行する必要がありますが、それができるのは満18歳以上のみで、子供は別途で保険に加入するのがスタンダードです。

しかしアメックスゴールドでは「家族特約」と言って、3親等以内の生計を共にする家族も対象なります。

よく例に出される盲腸の手術でも最大300万円ほどなので、JCBゴールドを持っていれば十分なのかな、と思います。

ただしアメリカなど医療費が高額な地域に行く人は、年会費無料で海外旅行保険が自動付帯する、エポスカード(※2023年10月1日より利用付帯に変更)などとの併用がおすすめです。

エポスカード

年会費無料。店舗受取なら本カードの最短即日発行OK。全国10,000以上の店舗で割引やポイントアップも。

- 節約◎

- 海外◎

- スピード発行

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 0.5%~1.25% |

|

手荷物無料宅配サービスもあり

さらに「手荷物無料宅配サービス」も付帯。

使えるのは海外旅行からの帰宅時のみですが、空港から自宅までスーツケースを1個を無料で宅配してくれます。(成田・中部・関西の3つの国際空港対応)

自分で配送しようとすると3,000円はかかるので、これは地味に嬉しい特典ですね。

4.高級レストランの食事が一名無料(ゴールド・ダイニング by 招待日和 )

アメックスゴールドでは、高級レストランが2名以上の利用で1名分が無料になるサービスが付帯。(「ゴールド・ダイニング by 招待日和」)

全国200店以上が対象と、店の種類も豊富です。

接待やデート、家族でのディナーなどさまざまなシーンで役立つので、有効活用できればこれだけでも年会費以上の恩恵を受けることは難しくないでしょう。

その他の特典

招待日和の他にも以下のような特典が付帯。

- オーバーシーズ・アシスト:海外旅行/出張を日本語でサポート

- 京都特別観光ラウンジ:高台寺塔頭圓徳院のラウンジが無料

- ゴールド・ワインクラブ:ワインの相談をプロにできる

- プリファード・ゴルフ:プリファード・ゴルフ(通常約3万円)の年会費が無料

正直なところ頻繁に使うかと言われると否ですが、困った時の助け舟にはなりそうですね。

5.限度額が実質無限(デポジットサービス)

アメックスゴールドに限らず、アメックス発行のカードでは口座に事前入金(デポジット)することで、限度額を増額できます。

「実質的な利用可能枠=カードの利用限度額+デポジット」となるので、限度額は実質的に無限。

海外旅行や結婚式、自動車の一括購入、ビジネスシーンなどなど、高額な出費でもアメックスのデポジットサービスを利用すれば、カード払いできポイントも貯められます。

6.家族カードが一枚目無料

アメックスゴールドの家族カードは年会費13,200円とかなり高めです。

しかし、1枚目に限っては無料。

以下のように、本カード会員に匹敵する特典を受けられるのでかなりお得ですよ。

- プライオリティ・パスの年会費無料(年2回まで無料)

- 最高5000万円の海外旅行保険

7.継続特典で15,000円のザ・ホテル・コレクションクーポンがもらえる

アメックスゴールドでは、毎年のカード継続特典として「ザ・ホテル・コレクション」の国内クーポンを15,000円分プレゼントされます。

クーポンは「ザ・ホテル・コレクション」の通常特典と合わせて使えるため、非常にお得に旅行ができますよ!

また、上記の特典に加えてスターバックスのドリンクチケットも3,000円分プレゼントされます。

年会費31,900円に対して、上記だけでなんと18,000円もの特典が受けられる非常にお得なサービスです。手厚い海外旅行保険や無料のプライオリティ・パスと合わせて、アメックスゴールドは一躍高コスパカードに変貌しました!

アメックスゴールドカードの5つのデメリット/注意点

アメックスゴールドカードのデメリットは大別すると以下の5つ。

- 年会費が31,900円(税込)と高額

- 通常ポイント(ANAマイル)還元率は低め

- 審査難易度が高い(年収400万ほどは必要か?)

- アメックスブランドは加盟店が少なく使い勝手△

- ETCカードの発行手数料が有料

発行前に確認しておきましょう。

1.年会費が31,900円(税込)と高額

アメックスゴールドカードの年会費は31,900円(税込)とかなり高額。

他のゴールドカードと比べても3倍ほどと、もはや一般的なプラチナカードに近い金額ですね。

| 年会費(税込) | 申し込み条件 | 必要年収目安 | |

|---|---|---|---|

楽天ゴールドカード |

2,200円 | 20歳以上 | 100万円 |

エポスゴールドカード |

5,000円 (招待で無料) |

20歳以上 | 100万円 |

JCB GOLD EXTAGE |

3,300円 | 20代限定 | 200万円 |

三井住友カード プライムゴールド |

5,500円 | 20代限定 | 200万円 |

dカード GOLD |

11,000円 | 20歳以上 | 250万円 |

楽天プレミアムカード |

11,000円 | 20歳以上 | 250万円 |

JCBゴールド |

11,000円 | 20歳以上 | 300万円 |

三井住友カード ゴールド(NL) |

11,000円 | 30歳以上 | 300万円 |

アメックスゴールド |

31,900円 | 20歳以上 | 400万円 |

| ダイナースクラブカード | 24,200円 | 30歳以上 | 400万円 |

かといって、ポイント還元など実益で元を取るのはかなり難しいので、コスパが高いカードとは言えません。

ステータス面(サービスも)など、目に見えない価値を感じられるか次第です。

2.通常ポイント(ANAマイル)還元率は低め

交換先にもよりますが、アメックスゴールドの基本還元率は0.3%〜。(100円につき1メンバーシップリワードポイント)

| 必要最小P | 交換後(円分) | |

|---|---|---|

| Vポイント | 3000 | 1000 |

| 楽天スーパーポイント | 3000 | 1000 |

| ANAマイル | 2000 | 1000 |

| Amazonギフト | 3000 | 1000 |

| iTunesギフト | 3000 | 1000 |

| Google Playギフト | 3000 | 1000 |

| JCBギフト | 3000 | 1000 |

| nanacoギフト | 1500 | 500 |

| ファミマお買い物券 | 1500 | 500 |

| ローソンお買い物券 | 1500 | 500 |

| 全国百貨店共通券 | 3000 | 1000 |

楽天カード(1.0%)など、いわゆる“高還元率カード”と比較すると半分以下と心許ない様子。

交換先も少なく、パッとしないポイントプログラムですね。

メンバーシップリワードプラスに登録で交換レートアップ

ただメンバーシップリワードプラスに登録すれば、交換レートが大幅に改善。

| 未登録 | 登録済み | |

|---|---|---|

| ANAマイル | 2,000ポイント→1,000マイル (マイル還元率0.5%) |

1,000ポイント→1,000マイル (マイル還元率1.0%) |

| その他提携航空会社 | 2,000ポイント→1,000マイル (マイル還元率0.5%) |

1,250ポイント→1,000マイル (マイル還元率0.8%) |

| 航空会社 | 1ポイント→0.3円 | 1ポイント→1円 |

| ホテル旅行代理店 | 1ポイント→0.3円 | 1ポイント→0.8円 |

| 旅行関連以外 | 1ポイント→0.3円 | 1ポイント→0.5円 |

さらに有効期限が無期限に。

そして下記の対象店舗で利用すれば3倍ポイントが貯まるようになります。(ボーナスポイントプログラム)

- Yahoo! JAPAN(ヤフーショッピング/PayPayモール.etc)

- iTunes Store/App Store

- JAL公式ウェブサイト(航空券/ツアー.etc)

- HISの公式ウェブサイト(航空券/ツアー/ホテル.etc)

- アメリカン・エキスプレス・トラベルオンライン(航空券/ホテル/レンタカー.etc)

年会費3,300円(税込)と有料なのが気になるところですが、利用額が多い人は登録したほうがいいです。(特にマイルを貯めたい人)

同じアメックス発行のカードでも、お勧めできるカードがいくつかあります。

マリオットAMEXプレミアム |

ポイントの有効期限、マイルへの交換上限もなく、1.00~1.25%という高還元率でANA/JALを含む多くの航空会社マイルに交換できる最強カード。 |

|---|---|

アメックスゴールド |

ANAを含む14社のマイルへ交換できる優れモノ。移行上限や手数料もなく、ポイントも無期限なのでじっくり貯められる、トラベラーのためのカード。 |

ANAアメックスGOLD |

ポイント有効期限も交換上限もなく、常時1.0%のANAマイル還元率。ショッピングだけでなくフライトにも強い頼れるゴールドカード。 |

アメックスゴールドを発行するかは、やはり券面デザイン/ステータス性で決めるのが一番ですよ。

3.審査難易度が高い(年収400万ほどは必要か?)

バブル期には富豪の象徴ともされたアメックスゴールドカード。

審査基準が大幅に見直されはしたものの、400万円ほどの年収は必要そうです。

- 20代:350万円前後

- 30代:400万円前後

ただ2019年4月に「アメックスプラチナカード」も直接申し込み可に。(それ以前はインビテーション制)今後アメックスゴールドの審査基準はさらに下がっていくと推測できそうです。

4.アメックスブランドは加盟店が少なく使い勝手△

VISA/MasterCard/JCB/American Expressの4種類から選べる楽天カードのようなクレジットカードもありますが、アメックスゴールドはその名の通りアメックスのみ。

高いステータス性で人気を誇るアメックスですが、富裕層向けなためか加盟店は都市や先進国に加盟店が集中。

VISAやMastercardと比較すると加盟店数やシェア率は圧倒的に少なく、アメックス一枚で海外に行くには不安が残ります。

日本国内だけならアメックスでOK

JCBとアメックスは加盟店を相互開放しているので、アメックスでもJCB加盟店で使うことができます。

日本発の国際ブランドということもあり、国内のほとんどのカード決済可能店舗はJCBに対応。(15〜20年前まではJCBしか使えない店も多かったみたいです。)

海外では不安が残るアメックスでも、国内ではさほど不便に感じることはないでしょう。

すでにVISA・Mastercardのクレジットカードがある人は、ANAアメックスカードを発行してOK。

そうでない人は、別途でどちらかのブランドを持っておけば、どこでも使えて便利ですよ。

| VISA・MasterCard | 国内外どんなところでも利用できる |

|---|---|

| JCB・AMEX | 日本では問題ないが、海外では使えるところが少ない |

5.ETCカードの発行手数料が有料

ETCカードは年会費無料。最大5枚まで発行できます。

ただし発行手数料が935円かかることには注意。

- ETCカード年会費:無料

- ETCカード発行手数料:935円(税込)

- ETCカード解約金:無料

別途で、手数料・年会費など諸々の費用が全くかからないETCカードを持つのもアリですね。

アメックスゴールドカードの審査は甘い?厳しい?

一般的にクレジットカードの審査難易度は、次のように難しくなる傾向があると言われています。

- 消費者金融系<ネット系<流通系<信販系<鉄道・交通系<銀行系<外資系

- 一般カード<ゴールドカード<プラチナカード<ブラックカード

アメックスゴールドは外資系アメックス発行のゴールドカード。

属性から判断しても、「甘い」とは決して言えないですが、外資系ならではのどこの国でも信頼されるカードでもあります。

- 審査難易度:一般社員でも所有可能

- 申し込み資格:20歳以上で安定した収入があること

- 職業や年収:400万円ほどの収入がある会社員ならOK

- 審査基準:クレヒスよりも現在の支払能力を重視

審査難易度:一般社員でも所有可能

バブル期には医者や弁護士、経営者など、ごく一部の富裕層のみが持てる、超高難易度だったアメックスゴールドカード。

「アメックスゴールドを持ってたら超お金持ち!」という共通認識があったほどです。

しかしバブルの崩壊、さらにはリーマンショックによる景気の低迷に合わせて、審査基準の大幅な見直しがされました。

その結果現在では、会社勤めで平均年収ほどあれば、多くの人が発行できるようです。

決して「甘い」カードではない

一般カードと比べてはもちろんのこと、ゴールドカードの中でも「甘い」わけではないです。

実際に、ファイナンシャルプラス編集部では口コミを元に審査難易度をG~AAにランク分けしていますが、アメックスゴールドの審査難易度はAAとかなり高めに分類しています。

誰でも発行できるわけではないので、後述する申し込み資格や審査基準から「自分が発行できそうかどうか?」を見極めていってください。

申し込み資格:20歳以上で安定した収入があること

アメックスゴールドの申し込み資格は「20歳以上で安定した収入があること」。

1990年代には、25歳以上で年収が500万円ないと申し込めませんでしたが、審査基準の見直しで、申し込み資格も引き下げられたみたいですね。

今では安定した収入(多額の資産も有効)さえあれば、成人していればチャンスがあります。

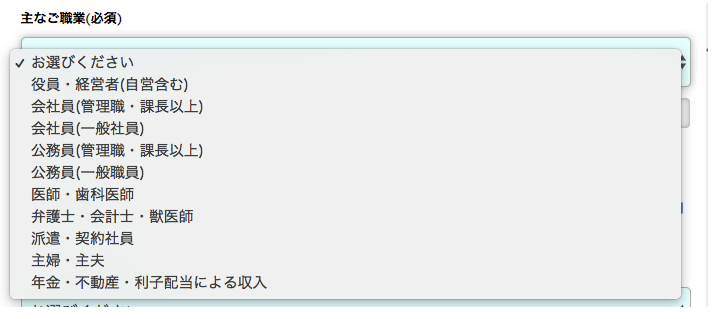

主婦や派遣社員でも申し込みOKに

年齢制限の引き下げと同時に、申し込みできる職業にも変更がありました。

主婦や派遣社員も現在では選択肢に含まれ、申し込みできるようになりました。

なお、職業欄に「学生」や「アルバイト」欄はなく、申し込みは不可になっています。

個人事業主などと二足の草鞋で、バイト以外の副業収入があれば取得のチャンスがありますが、それ以外だとやはり無理みたいです。

「申し込みOK≠審査に通る」ではないので、次項の審査基準で判断しましょう。

審査基準:クレヒスよりも現在の支払能力を重視

アメックスの審査基準を端的に表現すると、アメリカらしい「過去よりも現在を重視する」傾向があります。

クレジットカードの審査でチェックされる以下の2つのうち、“2”の個人信用情報(クレヒス)よりも、“1”の職業や年収の方が評価される、ということです。

- 申し込み情報(申し込みフォームで入力した年収や職業の情報)

- 信用情報(個人信用情報機関に登録されている情報や社内の顧客情報)

ブラックリスト入りの場合は即審査落ち

アメックスもCIC(代表的な個人信用情報機関)を見るので、明らかに金融事故があればもちろん不可です。

「長期延滞」や「債務整理」など以下に該当する人は、ブラックリスト入りしており、アメックスゴールドの取得はまず無理です。

- 長期延滞をした(2〜3ヶ月以上)

- 債務整理をした(自己破産・個人再生・特定調停・任意整理など)

- 保証会社による代位弁済が行われた場合

- クレジットカードを強制解約された

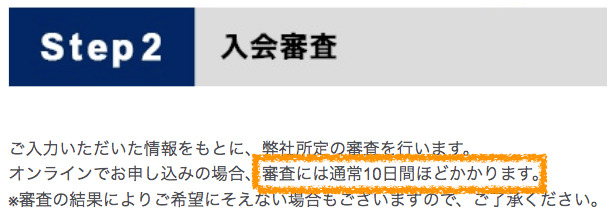

審査時間:数時間〜1週間ほど

アメックスの公式サイト上には、審査は10日ほどかかると書かれています。

ただ口コミを見ると、実際にはもっと早く終わるケースが多いみたいで、1時間ほどで完了した人も見られました。

審査基準ギリギリの人は、1週間以上審査に時間がかかることもあります。

以下のように機械審査で判断できる信用情報に傷があればすぐに審査に落ちてしまいます。

- ブラックリスト入りしている

- 年収が低すぎる

逆にギリギリのラインの場合は、審査員による手動の審査に切り替わるため、審査が長引きます。

発行期間:最短5日〜2週間ほど

アメックスゴールドが手元に届くまで、2週間ほどかかると言われていますが、実際にはもう少し早めの様子。

もちろん審査時間に左右されますが、多くの人が1週間ほどで届いているみたいです。

中には5日で届いた猛者もいるみたいですが、おそらく「60秒審査」で即合格したのでしょう。

夜や土日、祝日に申し込むと遅い傾向あり

土日祝日はアメックスの営業時間外なので、基本的に審査は行われません。

審査結果が出るのは最短でも翌営業日です。

つまり土日に申し込んだ場合は、早くても月曜日まで審査結果が届かず、当然手元に届くまでも時間がかかります。

- 月〜木の申し込み→最短当日

- 金の申し込み→申し込みが遅ければ最短月曜

- 土〜日の申し込み→最短でも月曜日

アメックスゴールドカードの審査に落ちる理由と対処法

最終的には、再申し込みを目指す/他カードを申し込む、のどちらかですが、いずれにせよ原因の究明が先決です。

ただ難しく考える必要はなく、アメックスゴールドの場合ほとんどは以下のいずれかが要因である場合が多いでしょう。

- 年収や職業などで、支払い能力が不十分だと判断された

- ブラックリスト入りしている

「どっちも問題ないはず」という場合は、CICに開示請求をして確認してみてください。

なお、どうしてもアメックスゴールドをゲットしたい人は、再申し込みは6ヶ月以上空けてからにしましょう。

これは公式サイトQ&Aに書かれているので、絶対です。

Q.以前カードを申し込んだ際、入会審査に通らなかったのですが、再度申し込みできますか?

A.前回のお申込日より6ヶ月以上経過している場合、再度お申し込みいただけます。ただし、カードの発行に際しては弊社の所定の審査があるため、ご希望に添えない場合もありますので、あらかじめご了承ください。

アメックスゴールドカードのよくある質問

アメックスゴールドカードに関するよくある質問に、Q&A形式で回答していきます。

- アメックスグリーンとどっちがい?

- アメックスプラチナのインビテーションは届くの?

- アメックスプラチナのインビテーション条件は?

- セゾンアメックスゴールドとの違いは?

- メタルカードはあるの?

- 在籍確認の電話はあるの?

Q.アメックスグリーンとどっちがい?

もっともスタンダードなアメリカン・エキスプレス・カード(通称アメックスグリーン)。違いを表にまとめてみました。

アメックスグリーン |

アメックスゴールド |

|

|---|---|---|

| 年会費 (税込) |

13,200円 | 31,900円 |

| 家族カード年会費 ( +税) |

6,600円 | 13,200円 |

| 海外旅行保険 | 最高5,000万円 | 最高1億円 |

| 空港ラウンジ | - | プライオリティ・パス |

| その他サービス | - | ゴールド・ダイニング ご継続特典 スターバックス特典 |

アメックスグリーンのデメリットは旅行保険。病気や怪我に対する補償額が低いので、一枚では不十分です。

ただ、他はレストランなどの優待サービスがついていない程度なので、以下のような基準で判断すると失敗しないはずですよ。

- 年会費を抑えたい→アメックスゴールド

- 審査に自信がない→アメックスグリーン

- ステータス重視→アメックスゴールド

- 海外旅行/出張によく行く→アメックスゴールド

Q.アメックスプラチナのインビテーションは届くの?

アメックスゴールドを使い続けていると、ワンランク上のプラチナのインビテーションが届くこともあります。

ただし、2019年よりアメックスプラチナも直接申し込みOKに。

とはいえ審査難易度はかなり高いので、「アメックスグリーン→アメックスゴールド」同様、アメックスゴールド→アメックスプラチナを目指すのが確実ですよ。

Q.アメックスプラチナのインビテーション条件は?

アメックスゴールドを使い続けると、ワンランク上のアメックス・プラチナカードのインビテーションが届くことがあります。

条件は公表されていないため、正確なことは不明となっています。

届いた方の情報は以下のようなものが多いようです。

- 年間利用額100万円で1年で届いた

- 半年で200万円決済したら届いた

「え、私なんかに届くの?」という声が多く、条件は難しくなさそうです。

Q.セゾンアメックスゴールドとの違いは?

アメックスゴールドとよく比較されるのがセゾンゴールド・アメリカン・エキスプレスカード。

セゾンゴールドAMEX |

アメックスゴールド |

|

|---|---|---|

| 年会費 ( +税) |

11,000円 | 31,900円 |

| 家族カード年会費 ( +税) |

1,100円 | 13,200円 |

| 海外旅行保険 | 最高5,000万円 | 最高1億円 |

| 空港ラウンジ | 国内主要空港ラウンジ | 国内主要空港ラウンジ プライオリティ・パス |

クレディセゾン発行のため、年会費は安く抑えられていますが、券面はアメックス特有のセンチュリオン(百人隊長)。

サービスやステータスはやはり本家に劣るものの、コスパを追求するならセゾンアメックスがおすすめですよ。

Q.メタルカードはあるの?

メタルカードを発行できるのはアメックスプラチナ/センチュリオンのみ。

現状アメックスゴールドでは不可です。

| 日本 | アメリカ | |

|---|---|---|

| アメックスゴールド | × | ○ |

| アメックスプラチナ | ○ | ○ |

ただアメリカでは2019年にゴールドでもメタルカード発行可になったので、近い将来日本上陸の可能性もありそうですね。

Q.在籍確認の電話はあるの?

アメックスゴールドでは基本的に在籍確認の電話はありません。

審査時間を短めにしているためか、アメックスでは他のカード会社と比較しても、電話がかかってくる確率は低いそうです。

総評:ステータス性重視なら

このページではアメックスゴールドカードの特徴をメリット/デメリットに分類して紹介しました。

最後に重要なポイントをおさらいしておきましょう。

- かっこいい/ステータス性抜群

- プライオリティパスで世界中の空港ラウンジが無料

- 海外旅行保険最高1億円で自動付帯

- 高級レストランの食事が一名無料(ゴールド・ダイニング by 招待日和 )

- 限度額が実質無限(デポジットサービス)

- 家族カードが一枚目無料

- 年会費が31,900円(税込)と高額

- 通常ポイント(ANAマイル)還元率は低め

- 審査難易度が高い(年収400万ほどは必要か?)

- アメックスブランドは加盟店が少なく使い勝手△

- ETCカードの発行手数料が有料

日本のハイステータスクレジットカードの文化を牽引してきたアメックスゴールド。

旅行保険やラウンジなど、サービス面では他の追随を許さないものの、ポイントプログラムは正直いまいちです。

発行するかは、やはり券面デザイン/ステータス性で決めるのが一番ですよ。