dカード GOLDは、ドコモユーザーを中心に3,000人に聞いたクレジットカードランキングでも、高い人気を誇るクレジットカードです。

しかし「審査は厳しい?」「発行までどれくらいかかる?」「本当に年会費に見合うメリットはあるの?」といった疑問を持つ方も多いのではないでしょうか。

本記事では、dカード GOLDの審査基準や審査時間、落ちる理由と対処法をはじめ、メリット・デメリット、ポイント還元の注意点、年会費の捉え方まで、申し込み前に知っておきたい情報をまとめてわかりやすく解説します。

dカード GOLDは魅力も多い一方、注意すべきポイントも存在します。デメリットを理解して自分に合った使い方ができれば、非常にお得な1枚になるはずです。

それでは順に見ていきましょう。

dカード GOLD

ドコモユーザー必携、人気急上昇中のゴールドカード。

- 節約◎

- 電子マネー

- 買い物◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 11,000円 | 11,000円 | 1.00~5.00% |  |

目次

dカード GOLDの審査は甘い?厳しい?

一般的にクレジットカードの審査難易度は、次のように難しくなる傾向があると言われています。

- 消費者金融系<ネット系<流通系<信販系<鉄道・交通系<銀行系<外資系

- 一般カード<ゴールドカード<プラチナカード<ブラックカード

dカード GOLDの審査会社はNTTドコモですが、難易度としては流通系と信販系の間くらい。

独自の審査基準があり、ほかのゴールドカードと比べても「審査に通った」という口コミは多め。

しかし、パートの方やアルバイトの方が取得するのは難しいカードでもあります。

審査難易度:ゴールドカードの中では優しめ

年会費11,000円(税込)のdカード GOLDは、ゴールドカードの中では比較的取得しやすいと言えそうです。

カードの年会費が高くなると難易度は上がる傾向にあり、ゴールドカードの中では平均的なdカード GOLDは、難易度もそこそこ。

また同程度の年会費であっても、難易度は銀行系カードのほうが上。

例えばJCBや三井住友など、由緒正しい大手ゴールドカードが難しい人でも発行できる可能性は大いにあります。

若者向けゴールドカードより難易度は上ですが、よりステータス性の高いカードに比べると取得のハードルは低めです。

会員獲得に力を入れている

dカード GOLDの会員数は1000万人を突破と、急速に増えています(ドコモのニュースリリースより)。

これだけ普及しているのは敷居を下げて多くの人が発行できるようにしているからと考えられます。

申し込み資格:満18歳以上

dカード GOLDの入会条件は次のとおり。

- 満18歳以上

- 個人名義であること

- ご本人名義の口座をお支払い口座として設定いただくこと

「安定した継続収入」に関しての公式な見解はありませんが、収入が不安定なフリーランスの方は少し難しい印象。

とは言え、成人していて働いているならチャンスはあります。

アルバイトやパート、主婦の方も申し込み可

職業の選択欄には、次のような選択肢があるのでアルバイトや専業主婦の方でも申し込みはOK。

- アルバイト・有期雇用契約の社員

- お勤めでない方・専業主婦の方

専業主婦の方は、配偶者の収入を記入しましょう。

とは言え、申し込み自体はすぐにできるので可能性に賭けてとりあえず申し込んでみるのも◎。

職業や年収:300万円の収入がある正社員なら十分

実際にどれくらいの職業や年収であれば、十分なのでしょうか。

口コミを元に、推察していきましょう。

職業:正社員なら十分

経営者や医者、弁護士、会社役員、公務員などはもちろんですが、正社員なら審査に通るには十分なはず。

専業主婦の方は夫の年収、パートやアルバイトの方も年収しだいですがチャンスはあります。

あくまで目安ですが、審査通過の口コミを元に判断すると、職業別では次のように考えてみてもいいかもしれません。

| 公務員 | ◎ |

|---|---|

| 経営者・会社役員 | ◎ |

| 会社員 | ○ |

| 個人事業主 | △ |

| 自由業 | △ |

| 専業主婦 | △ |

| 学生 | × |

| パート・アルバイト | △ |

| 無職 | △ |

dカード GOLDを夫や父親が持っていると、ほぼ同じサービスが使える家族カードを妻や子どもが発行可能です。

家族に申し込んでもらうことも視野に入れて検討しましょう。

年収:200~300万円はほしい

年収300万円台で審査に通った口コミが多いので、会社員なら300万円あれば十分なはず。

20代なら年収が低くても当たり前なので、200万円台でも多くの人が発行できているようです。

100万円くらいだとさすがに厳しい様子ですが、家族に安定収入があれば可能性あり。

実際、年収100万で審査に通ったという口コミも見られます。

https://x.com/chipi0816s/status/1498260680243564544

年収が300万円なくても、継続収入があれば可能性はありそうです。

勤続年数:1~3年はほしい

勤続年数は1年以上が望ましいですね。

- 3年以上 審査に少し良い影響

- 5年以上 審査に良い影響

審査は加点方式なので、勤続年数が短くてもマイナスにはなりません。

実際、社会人1年目で審査に通った人もいるので気にしすぎなくてOK。

気になる人は、1年以上勤めてから申し込みましょう。

審査基準:クレヒスは重要

クレジットカードの審査でみられるのは、以下の2つの項目です。

- 申し込み情報(申し込みフォームで入力した年収や職業の情報)

- 信用情報(個人信用情報機関に登録されている情報や社内の顧客情報)

口コミなどを見ると、現在の支払い能力などももちろんチェック対象ですが、2.信用情報(クレヒス)が悪いと審査に通過しづらい傾向があります。

特に、NTTドコモが提供するサービスの支払い状況(いわゆる社内クレヒス)を重視するようです。

つまりドコモの携帯料金を何ヶ月も滞納した場合はさすがに厳しいかもしれません。

ただ、他会社で多少延滞してしまったくらいなら、審査にトライしてみる価値は十分にありますよ。

ドコモユーザー、dカード利用者は多少有利

下記のようなドコモのサービスを利用していると審査に通過しやすい傾向があります。

- スマホのキャリアがドコモ

- ネット回線がドコモ光

- dカードを使用している

ドコモとしても、利用者(特に優良ユーザー)は逃したくないはずです。

実際、サービスを他社からドコモに乗り換えた際にdカード GOLDを申し込んだら通ったという驚きの口コミもありました。

https://x.com/Veru_einasan/status/1278653039864188928?ref_src=twsrc%5Etfw

ただし、もし滞納した覚えがあるなら審査の通過は厳しいかもしれません。

dカード GOLDの審査時間と発行日数/期間

dカード GOLDの審査は早いことで有名です(もちろん個人差はある)。

- 審査時間:最短5分~2週間ほど

- 発行期間:最短5日~4週間ほど

- 土日・祝日でも申し込みOK

審査とカード発行にどれくらい時間がかかるのかを解説していきます。

審査期間:最短5分~2週間ほど

dカード GOLDの公式サイトでは、審査は最短5分としています。

事実、Twitter上では「5分で通った」という口コミが多数。

5分とまではいかなくても、申し込み当日~1週間で結果がわかる人が多いようです。

なお審査が終わると、合否にかかわらず、結果がメールで届きます。

最短5分の即時審査には条件あり

最短5分の審査を受けるには、以下の条件を満たす必要があります。

- オンラインでの申し込み

- 9:00~19:50に申し込みが完了

- 申し込み時に引き落とし口座の設定が完了

つまり、夜までにスマホなどで申し込みを済ませ、あとは口座を登録するだけでOKなので、難なくクリアできそうです。

審査時間が長い=審査落ちではない

審査が長引くと2週間以上かかる場合もありますが、それほど心配しなくてOK。

時間がかかるのは、機械審査から担当者による手動審査に移行したからです。

とは言え、以下のような信用力が抜群の人は、機械審査だけでパスできます。

- 職業や年収、クレヒスなどが文句なし

- ドコモのサービスをすでに利用していて、信用されている

口コミでも2~3週間かかった人がちらほら見られるので気長に待ちましょう。

発行期間:最短5日~遅いと4週間ほど

公式サイトには、Webで申し込むと最短5日で届くとあります。

郵送だと、「カード発送まで2~4週間ほどかかる」との文言も。

口コミを見ると、実際には1週間ほどで届いた人が多いようです。

Webで申し込んでも口座が未設定なら書類のやり取りなどで時間がかかるので、早めに受け取りたい人は口座設定まで済ましてしまいましょう。

受け取りは簡易書留

申し込みの際に口座設定が完了していると、受け取りは簡易書留になるので本人確認書類は不要です。

簡易書留になる条件は以下の2点。

- オンラインでの申し込み

- 申し込み時に、引き落とし口座の設定が完了

本人でなくても受け取れるので、家族に受け取ってもらうのもOK。

仕事が忙しいなど、本人限定受取が難しい人は簡易書留で受け取れるようにすると良いですよ。

その場合、下記のような本人確認書類の提示が必要。

- 運転免許証

- パスポート

- マイナンバーカード

多忙な人は、本人限定受取で受け取る時間があるかどうかも検討しておきましょう。

新カードを受け取るまでdカードは利用可能

アップグレードの場合、dカード GOLDを受け取るギリギリまでdカードが利用OK。

公式サイトにも「dカード GOLDが届くまでdカードはご利用になれます」との文言があります。

Q.dカードはいつまでつかえて、届いたdカード GOLDはいつからつかえますか?

A.今お持ちのdカードにつきましては、dカード GOLDが届くまで、ご利用になれます。

出典:dカード公式FAQ

ゴールドカードを受け取ったら設定などは特に必要なく、カードの裏面に署名するだけですぐに利用可能です。

dカードはハサミやシュレッダーなどで切断してから破棄しましょう。

カードの自動引き落としを利用しているなら変更が必要になります。

なお電子マネーiDの再設定は不要です。

土日・祝日でも申し込みOK

口コミを見ると、年中無休で申し込みに対応している模様。

最短5分の審査についても、公式サイトには曜日などの条件は書かれていないため、土日祝日も即時審査を行なっているようです。

そのため、平日に申し込んだ場合とそれほど差はないでしょう。

dカード GOLDの審査に落ちた理由と対処法

dカード GOLDの審査に落ちてしまった…。

その場合、やるべきことは以下の3ステップです。

- 審査に落ちた原因を究明する

- 別のゴールドカードを検討する

- 6ヶ月あけて再申し込みをする

審査に落ちた理由は?

最終的に、dカード GOLDの発行を目指すにしろ、別のゴールドカードを狙うにしろ、まずは原因の究明が先です。

ほとんどの場合、考えられるのは以下の2点。

- 年収や職業で、支払い能力が不十分だと判断された

- ブラックリスト入りしている

「どちらも問題ないはず」という場合は、以下の記事を参考にしてみてください。

情報開示するという手も

年収や職業に自信があるなら、クレヒスに問題がある可能性が大。

その場合、CICに情報開示請求するのもひとつの手。

入金状況や返済状況を確認できるので、クレヒスに傷がある、もしくはブラックリスト入りしているかがわかりますよ。

- 入金状況に「A」があればクレヒスに傷アリ

- 返済状況に「異動」の文字があればブラック

情報開示請求には1,500円(税込)かかりますが、PCやスマホから簡単に確認できます。

審査落ち後に申し込むべき別のカード

審査に落ちてしまったら、dカード GOLDはいったん諦めて、ほかのカードに申し込んでみるのもひとつの手です。

- ほかのゴールドカード

- dカード

別のゴールドカードに申し込む

年会費が格安のゴールドカードなら、取得できる可能性は高いです。

| 年会費(税込) | 申し込み資格 | 必要年収目安 | |

|---|---|---|---|

| 楽天ゴールドカード | 2,200円 | 20歳以上 | 100万円 |

| MUFGカードゴールド | 2,095円 | 18歳以上 | 100万円 |

| エポスゴールドカード | 5,000円(招待で無料) | 20歳以上 | 100万円 |

上記に挙げたカードなら、主婦や学生、アルバイトなどの方の審査通過事例が多くあるので、年収や職業がネックな人でも申し込む価値あり。

以下の記事を参考に、発行できそうなゴールドカードを探してみましょう。

ゴールドカードの審査を解説!通過するコツや、難易度別おすすめカードまで

通常、一般カード→ゴールドカードの流れで申し込むと審査に多少有利に。

良好なクレヒスを積めば、ゴールドカードを発行できる確率は上がります。

dカードでクレヒスを積む

dカード GOLDよりワンランク下のdカードに申し込むのもひとつの手。

dカードの申し込み資格は次のとおり。

- 満18歳以上であること(高校生を除く)

- 個人名義であること

- ご本人名義の口座をお支払い口座として設定いただくこと

学生(高校生は除く)OKの年会費無料カードなので、年収や職業が問題なら、取得できる可能性は大いにあります。

再度申し込みは6ヶ月後

どうしてもdカード GOLDがほしい場合、次に申し込むのは最低半年は経ってから。

カードの申し込み情報が個人信用情報機関に6ヶ月保存されるので、その状況で申し込んでも否決される可能性が非常に高いです。

審査に落ちた原因を解決してから申し込まないと、再び否決されるのは確実。

半年後にクレヒスの傷が消えるなどであれば再度申し込む意味はありますが、年収や職業などが原因なら改善するのは困難です。

それなら、ほかのゴールドカードを目指すほうが早いですよ。

dカードとdカード GOLDの7つの違いを比較

dカードとdカード GOLDの主な違いを表にまとめてみました。

dカード |

dカード GOLD |

|

|---|---|---|

| 年会費 | 無料 | 11,000円 (税込) |

| ドコモ利用での 還元率 |

1% | 10% |

| ケータイ 補償額 |

最大10,000円分 | 最大100,000円分 |

| ケータイ 保証期間 |

購入後1年 | 購入後3年 |

| 空港ラウンジ | × | ◯ |

| 海外旅行保険 | 29歳以下のみ最高2,000万円 | 最高1億円 ※ |

| 限度額 | 10〜100万円 | 10〜300万円 |

※海外旅行費用をdカード GOLDにてお支払いした場合のお支払い保険金額です。条件を満たさない場合の保険金額は傷害死亡時最大5,000万円、傷害後遺障がい時200万円~最大5,000万円です。

年会費に1万円の差がある分、サービスや特典にはかなりの開きがありますね。

一つひとつ違いを確認していきましょう。(先に結論を知りたい人は「dカードとdカード GOLDはどっちがおすすめ?」をご覧ください)

1.年会費を比較

dカード GOLDの年会費は1万円。ゴールドカードとしてはいたって標準的ですが、無料のdカードと比較すると、どうしても高く感じますね。

dカード |

dカード GOLD |

|

|---|---|---|

| 年会費 | 無料 | 11,000円(税込) |

その代わりにdカードにはないサービスが充実しています。

- ドコモ料金に対して10%還元 ※

- 最大10万円分のケータイ補償

- 国内主要空港ラウンジが無料

- 海外旅行保険

※1 ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします

※2 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外

※3 ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となっています

特に、「ケータイ利用料金に対して10%還元」には目を見張るものがあり、人によってはこれだけで年会費の元を取れてしまいます。

レバレッジをかけて利益を得る、これがdカード GOLDの使い方です。

家族カード・ETCカードの年会費を比較

家族カードとETCカードの年会費を比較してみましょう。

dカード |

dカード GOLD |

|

|---|---|---|

| 家族カード 年会費 |

無料 | 1,100円(税込)(※1) |

| ETCカード 年会費 |

550円(税込)(※2) | 無料 |

※1…1枚目無料、初年度無料

※2…年一回以上の利用で翌年度無料

ETCカードはどちらも実質無料なので、優劣は特になし。

一方家族カードはdカードが無料に対し、dカード GOLDは1,100円(税込)と有料。

ただ1枚目の家族カードは完全に無料なので、夫婦間で持つ場合は維持費ゼロです。

ただ、家族カードでもゴールドならではのサービスを本会員同様受けられるので、発行するメリットは大きいです。(むしろたった1,100円でいいの...という気持ちになります)

- 海外旅行保険

- 空港ラウンジサービス

- ケータイ補償サービス

- ケータイ・ネット料金の10%還元特典

後述する「ケータイ・ネット料金の10%還元特典」は家族カード所有者のみに適応されるので、発行しておいたほうがいいですよ。

2.ドコモ利用料金に対しての還元率を比較

基本還元率はどちらも1.0%と、普段使いでポイントが貯まりやすいカード。(“楽天カード”と同じく高還元率カード)

しかしドコモ利用料金に対しての還元率は、dカード1.0%に対してdカード GOLDは10%と大きく差があります。

dカード |

dカード GOLD |

|

|---|---|---|

| 基本還元率 | 1.0% | 1.0% |

| ドコモ利用での 還元率 |

1.0% | 10.0% |

「ケータイ・ネット料金の10%還元」で年会費以上のポイントがもらえるかをどちらを選ぶか一つの基準になるでしょう

3.ケータイ補償サービスで比較

dカード/dカード GOLDの主力特典に「ケータイ補償サービス」があります。

紛失・盗難・修理不能(水濡れ・全損)などあらゆるシチュエーションが保証の対象と、なかなか優秀なサービスですが、もちろんこれもdカード GOLDの方が補償額が充実。

dカード |

dカード GOLD |

|

|---|---|---|

| ドコモ利用での 還元率 |

最大3万円分 | 最大10万円分 |

| 保証期間 | 購入後1年 | 購入後3年 |

完全無料で自動加入で、AppleCareや有料のケータイ補償サービスに入らなくて済むので、大幅な節約になりそうです。

GOLDなら保証期間3年

補償が適応されるのは、dカードだと購入後1年以内と少し短め。

一方dカード GOLDは購入後3年までならOK。

Apple Careでも製品保証は2年までなので、最近はdカード GOLDの保険だけで済ませる人も多いみたいですよ。

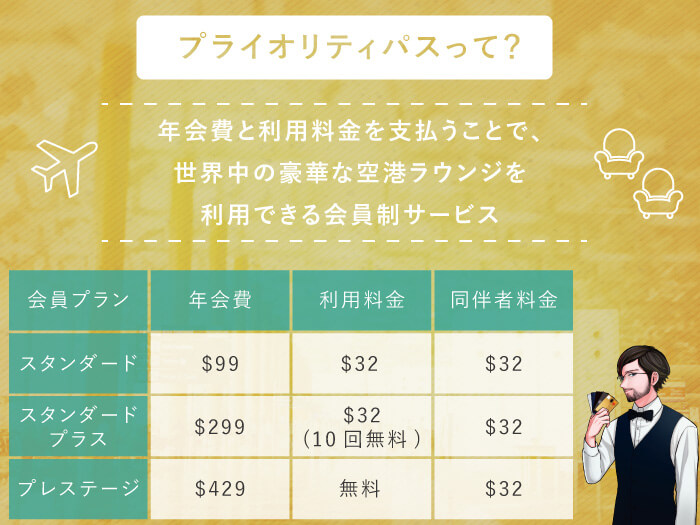

4.空港ラウンジを比較

dカードでは付帯しなかった空港ラウンジ特典。(一般カードなので当たり前ですが...)

さすがはゴールドカード、dカード GOLDは約40箇所の空港ラウンジが無料で使えます。

dカード |

dカード GOLD |

|

|---|---|---|

| 空港ラウンジ | - | 国内主要約40箇所 ハワイ |

ソフトドリンク無料など、空港での空き時間を有意義に過ごせますよ。

プライオリティ・パスやラウンジキーはなく、基本的に海外の空港ラウンジは利用できません。

海外旅行や出張が多い人は、プライオリティ・パス無料付帯の楽天プレミアムカードなどもオススメしたいです。

5.海外旅行保険を比較

dカードでは29歳まで適用となっている海外旅行保険も、dカード GOLDには年齢の制限なく付帯しています。

dカード |

dカード GOLD |

|

|---|---|---|

| 死亡後遺障害 | - | 5,000万円 (利用:+5,000万円) |

| 傷害治療 | - | 300万円 |

| 疾病治療 | - | 300万円 |

| 携行品損害 | - | 50万円 |

| 賠償責任 | - | 5,000万円 |

| 救援者費用 | - | 500万円 |

※dカード GOLDでの支払いなどの条件はございません。ただしdカード GOLDでの海外旅行費用のお支払いの有無により、一部保険金額が異なります

海外では100万円単位で治療費がかかることもあるので、かなりの安心材料になりますね。

補償額も多く、dカード GOLD1枚で事足りるケースがほとんどですが、心配な人は年会費無料で旅行保険付きのカードをプラスで持つといいですよ。

6.入会&利用特典を比較

入会&利用特典もdカード GOLDのほうが多くなっています。

dカード |

dカード GOLD |

|

|---|---|---|

| キャンペーン | 最大2,000pt | 最大7,000pt(期間・用途限定) |

短期的に見るとお得に感じますが、その差分では年会費1年分にすらならないのでキャンペーンに惑わされず、特典・サービス重視で決めるのが良いでしょう。

7.限度額で比較

dカード GOLDは、dカードよりも最大限度額が高めに設定されています。

dカード |

dカード GOLD |

|

|---|---|---|

| キャンペーン | 10〜100万円 | 10〜300万円 |

最低限度額が10万円と低めなのが気になるところですが、他の年会費が近しいゴールドカードと比較しても多め。

口コミを見るとアップグレード直後に限度額が上がった人も多くいるみたいなので、dカード GOLDに切り替えるメリットになりそうですね。

dカードとdカード GOLDはどっちがおすすめ?

dカードとdカード GOLD、どちらがオススメかは、当然人によって違います。

ただファイナンシャルプラス編集部が考える以下の基準を参考に選ぶと失敗しないでしょう。

- ドコモ利用料金が多い人→dカード GOLD

- 海外旅行・出張が多い人→dカード GOLD

- 維持費をかけたくない→dカード

- 審査に自信がない人→dカード

ドコモ利用料金が多い人→dカード GOLD

ドコモ利用料金が多い人。

具体的には、月々9,000円ほど使っているなら、還元特典で年会費の元を取れるので、dカード GOLDがオススメ。

| 月々のケータイ(光)料金 | 月々のポイント | ポイント総額(年間) |

|---|---|---|

| 3,000円 | 300ポイント | 3,600ポイント |

| 5,000円 | 500ポイント | 6,000ポイント |

| 9,000円 | 900ポイント | 10,800ポイント |

| 10,000円 | 1000ポイント | 12,000ポイント |

| 15,000円 | 1,500ポイント | 18,000ポイント |

| 20,000円 | 2,000ポイント | 24,000ポイント |

特に次のような複数の契約をしている場合は、ほぼ確実に損益分岐点を超えているでしょう。

- ドコモ光も契約している

- 家族でドコモユーザー

- 基本使用料:カケホーダイプランなど

- 通話・通信料:有料通話の代金

- 付加機能使用料:パケホーダイプランなど

そのため予想より貰えたポイントが少なく、「騙された」と感じる人もいるみたいです。

「My Docomo」で利用料金を調べて、計算してみるのが一番ですが、それでも不安な人は無料のdカードから始めましょう。

海外旅行・出張が多い人→dカード GOLD

たとえケータイ料金の還元特典で完全に元を取れなくても、海外によく行くならdカード GOLDを発行するのもアリかもしれません。

そもそもゴールドカードは年会費が高い代わりに、旅行保険やラウンジサービスが使えるよ、というもの。

ドコモ関連の特典に惑わされず、俯瞰して考えるとdカード GOLDの優秀さに気付かされますね。

というのも旅行保険とラウンジ特典の充実度は、あくまでdカードと比較しての話。

他にオススメできるゴールドカードはたくさんあります。(海外空港ラウンジを使える、楽天プレミアムカードなど)

維持費をかけたくない→dカード

「年会費は1円も払いたくない!」という人は、言うまでもなくdカード一択です。

また「10%還元で年会費の元が取れるか分からない」という人も、とりあえずdカードでいいでしょう。

無理にdカード GOLDを発行しても、特典を使いこなせなかったら本末転倒。

「そろそろいけるな!」と思ったタイミングで切り替えればOKです。

審査に自信がない人→dカード

dカードは幅広い層に発行されていますが、dカード GOLDの審査はそう甘くないです。

あくまで目安ですが、審査通過の口コミを元に判断すると、職業別では次のように考えてみてもいいかもしれません。

dカード |

dカード GOLD |

|

|---|---|---|

| 公務員 | ◎ | ◎ |

| 経営者・会社役員 | ◎ | ◎ |

| 会社員 | ◎ | ○ |

| 個人事業主 | ○ | △ |

| 自由業 | ○ | △ |

| 専業主婦 | ○ | △ |

| 学生 | ○ | × |

| パート・アルバイト | ○ | × |

| 無職 | × | × |

年収や職業面で審査に自信がないなら、まずはdカードから始めるといいでしょう。

延滞などをせず、しっかりと利用実績を積めば、dカード GOLDへのランクアップもそう難しくないはずです。

dカード GOLDのメリット

dカード Goldのメリットは具体的に以下のような点です。

- 最大10万円分のケータイ補償が端末購入後3年間続く

- 年間利用額に応じた特典がある

- 旅行関連の補償・サービスが受けられる

- 専用の問い合わせ窓口を利用できる

- 特にお得になるお店を利用すれば獲得できるポイントがアップ

ひとつずつ見ていきましょう。

最大10万円分のケータイ補償が端末購入後3年間続く

ドコモショップで購入した携帯電話を紛失した場合や、故障時に修理できないと判断された場合に、同じ機種で同じカラーの携帯電話を再度購入すると最大で10万円分まで補償してもらえます。

補償してもらえる期間は端末購入後3年間なので、期間内に紛失などをしてしまった場合は利用してみてください。

ただし携帯電話を分割購入する場合は、頭金と事務手数料しか補償してもらえなくなるので注意しましょう。

利用額に応じた特典がある

dカード GOLDの年間利用額が税込み100万円を超えた場合、特典をもらうことができます。

もらえる特典は、年間利用額が税込み100万円以上の場合は10,000円分のクーポンです。

クーポンには「dショッピング」「ケータイ購入割引」「d fashion」「メルカリ」「dミールキット」「dブック」の6種類があり、会員は好きなものを選択できます。

なお年間利用額の累計期間は毎年12月半ばから1年間となっていて、翌年の6月上旬頃に利用特典に関するダイレクトメールが送られてきます。

旅行関連の補償・サービスが受けられる

dカード GOLDは旅行関連の補償やサービスが多数用意されています。

ここでは国内でのサービスと海外でのサービスを分けて紹介しましょう。

国内向け補償・サービス

dカード GOLDの国内向けの補償やサービスには、以下のようなものがあります。

- 国内旅行保険 ※

- 国内航空便遅延費用特約

- 主要空港でのラウンジ利用無料

※国内旅行費用をdカード GOLDで事前に支払いの場合に限り補償対象

気になるのは保険の内容ですが、本人会員だけでなく家族会員にも自動付帯されるタイプで、最大で5,000万円まで補償してくれます。

| 担保項目 | 金額 |

| 傷害死亡保険金 | 最大5,000万円 |

| 傷害後遺症障がい保険金 | 200~5,000万円 |

| 入院保険金 | 日額5,000円 |

| 通院保険金 | 日額3,000円 |

| 手術給付金 | 入院保険金日額の5倍または10倍 |

海外向け補償・サービス

海外向けの補償やサービスには、以下のようなものがあります。

- 海外旅行保険

- 海外航空便遅延費用特約

- VJデスク(海外での日本語スタッフによる旅のサポート)

- 海外緊急サービス(紛失時の暫定クレジットカード発行)

- 海外レンタカー優遇サービス

- ハワイの空港でラウンジ利用無料

こちらの保険も、本人会員だけでなく家族会員にも自動付帯されるタイプで、補償額は最大で1億円となっています。

さらに本人会員の家族にも補償がされるので、海外旅行へよく行く方は利用を検討してみてはいかがでしょうか。

| 担保項目 | 本人会員、家族会員への補償金額 | 本人会員の家族への補償金額 |

| 傷害死亡 | 最大1億円 | 1,000万円 |

| 傷害後遺障がい | 400~1億円 | 40~1,000万円 |

| 傷害・疾病治療費用(一事故、一疾病の限度額) | 300万円 | 50万円 |

| 賠償責任(一事故の限度額) | 5,000万円 | 1,000万円 |

| 携行品損害(年間限度額) | 最高50万円、盗難時30万円(一事故あたりの自己負担額3,000円) | 15万円(一事故あたりの自己負担額3,000円) |

| 救援者費用(年間限度額) | 500万円 | 50万円 |

※dカード GOLDでの支払いなどの条件はなし。ただしdカード GOLDでの海外旅行費用の支払いの有無により、一部保険金額が異なります

専用の問い合わせ窓口を利用できる

dカード GOLDには専用の問い合わせ窓口「dカード GOLDデスク」が用意されています。

様々なサービスに関する問い合わせはもちろん、ファイナンスサービスに関する相談までできるので、スタッフに対応してもらいたい方におすすめです。

特にお得になるお店を利用すれば獲得できるポイントがアップ

こちらはdカードと共通するメリットになりますが、特にお得になるお店で利用すると獲得できるdポイントが1.5~5%アップします。

書店やコーヒーショップ、ガソリンスタンドなど様々なお店があるので、多くの方が利用しやすいと感じられるはずです。

他にも「dカード ポイントモール」を経由してネットショッピングをするとポイントが1.5~10倍たまるので、dカード会員の方はこちらも利用してみてください。

dカード GOLDのデメリット

dカード Goldにはメリットだけではなく、いくつか注意するべきデメリットがあります。

- ポイントの取りこぼしが多い

- 家族分の携帯料金は家族カードを発行しないと適用外

- 1,000円未満の端数は切り捨て

デメリット1.ポイントの取りこぼしが多い

10%還元特典は正確に言うと、「1,000円(税抜)につき100円のポイントが付与」されます。

これがなぜデメリットなのかと言うと、“切り捨てられるポイントが多い”からです。

999円以下の端数は全て切り捨て

利用料金ごとに付与されるポイントを表にしてみました。

| 利用代金 | 付与されるポイント |

|---|---|

| 5,000円 | 500ポイント |

| 5,500円 | 500ポイント |

| 5,999円 | 500ポイント |

| 6,000円〜6999円 | 600ポイント |

| 7,000円〜7,999円 | 700ポイント |

5,000円でも5,999円でも付与されるポイント数は500ポイント。999円以下の端数は全て切り捨てです。

“思ったよりもポイントが貯まりにくい”という不満が生まれる原因は、ここにもありそうですね。

デメリット2.家族分の携帯料金は家族カードを発行しないと適用外

dカード GOLDの本カード1枚で10%還元特典の対象になるのは本人分の携帯料金のみ。

奥さん(旦那さん)や子供の携帯料金は対象外です。

つまり、家族の携帯料金を10%ポイント還元させるには、家族カードを発行する必要があります。

ただ意外と「家族の携帯料金がポイント付与されなかった!」と怒っている人が多いのもまた事実。

おそらく、「家族でドコモユーザーならお得!」という文言だけ覚えて注意点をよくよく見なかったんでしょうね。

家族カードは2枚目以降は有料

家族カードの年会費は以下の通り。

- 1枚目:無料

- 2枚目:1,100円(税込)

奥さん(旦那さん)だけでなく、子供の分まで家族カードを作ったら必ず年会費が発生するわけです。

ただやはり、10%還元を天秤にかけたらお得なので、家族カードは発行した方がいいと思います。

18歳以下の子供がいる場合は注意

家族カード申し込み条件は18歳以上。

18歳以下は家族カードを発行できないので、当然ながら10%ポイント還元特典も対象外となってしまいます。

お子さんが中学生や高校生の場合は、その金額分を差し引いて損益分岐点として判断しましょう。

- 子供が18歳以上:夫+妻+子供の携帯料金が9,000円以上で年会費の元を取れる

- 子供が18歳以下:夫+妻の携帯料金が9,000円以上で年会費の元を取れる

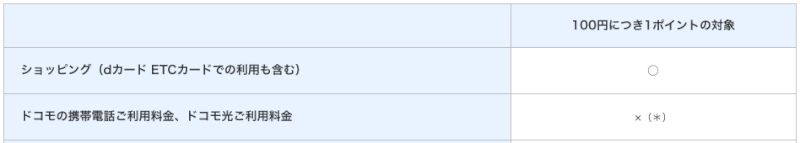

デメリット3.携帯料金のポイントが1,000円未満の端数は切り捨て

dカード GOLDで携帯代やドコモ光の料金支払いは、100円1ポイントの対象外になっています。

そのため1,000円未満の端数は切り捨てられてしまうのです。

これは公式サイトにも明記されています。(サイトの深層部でようやく見つけました...。dカード側からするとあまり知られたくないようですね)

ドコモのケータイ料金は別のカードで支払おう

裏を返せば、別カードでケータイ料金の支払いをすれば、ポイントの2重取りができるということです。

楽天カードのような高還元率カードがいいですね。

楽天カード

年会費無料、買い物する度ポイントがどんどん貯まって使い道も無限大。 初心者からヘビーユーザーまで圧倒的支持を集める万能カード。

- 節約◎

- 電子マネー

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~3.00% |

|

- 支払い方法をdカード GOLDに設定:10%還元特典を受けられる

- 楽天カードで支払い:1%のポイント付与

合計で11%もポイントが貯まりますよ。

dカード GOLDでポイントが10%還元されない原因と注意点

ドコモの携帯料金を支払っているのに、「思ったほど10%分のポイントが貯まっていない…」と感じたことはありませんか?

実は、dカード GOLDの10%還元には対象外の料金がいくつかあり、仕組みを理解していないと、実際の還元額とのギャップに驚いてしまうこともあります。

この章では、なぜ10%分のポイントが受け取れていないように見えるのか、その主な原因と注意すべきポイントをわかりやすく解説していきます。

原因は10%還元の対象外があること

10%還元がきっちりされていない理由はいたって単純。

ポイントが付与されない利用料金があるからなんですね。dカード GOLD公式ホームページには以下のような記述があります。

各種割引サービス適用後の基本使用料、通話・通信料、付加機能使用料の金額となります(ただし、FOMAサービスの利用金額のうちFOMA位置情報/FOMAユビキタスサービスにかかる基本使用料および通信料は除きます)。各種手数料、電報料、コンテンツ使用料/iモード情報料、コレクトコール通話料、ケータイのご購入代金分割支払金/分割払金、ドコモ口座による利用代金(送金依頼額および利用料)、消費税、「ケータイ補償サービス」「ケータイ補償 お届けサービス」ご利用時のお客さまご負担金、「ドコモ光」事務手数料・工事料および光訪問サポート利用料など1回ごとにお申込みが必要となるサービスなどはdポイント進呈の対象外となります。

出典:NTT docomo

ざっくり10%還元の対象を説明すると

簡単に説明すると、10%還元の対象になるのは以下の料金だけ。

- 基本使用料:カケホーダイプランなど

- 通話・通信料:有料通話の代金

- 付加機能使用料:パケホーダイプランなど

消費税やケータイ本体の分割代金、d払いなどなどその他の料金は全て対象外になるんです。

そのため実際にドコモに毎月支払っている料金のわりに、もらえるポイントが少ないと感じるんですね。

注意点は3つ

ポイントが全く付与されなかった原因は以下の3つ。

- ケータイ本体の「代金分割支払」は10%ポイント還元の対象外

- 割引が10%ポイント還元対象の基本料金から行われる

- 支払いの一部をdポイントで行った

これらを「注意点」としてまとめていきます。

注意点1:ケータイ本体の分割払い代金は10%特典の対象外

昨今のスマホは高機能と引き換えに、本体代金がとっても高いですよね。

ざらに10万円以上するので、分割払いで支払っている人も多いと思います。

しかし、機種代金は10%ポイント還元の対象外。思ったよりもポイントが貯まっていないのはこれのせいかもしれません。

12万円のスマホを分割払いした場合は...

例えば12万円のスマホを24回払いにした場合、月々支払う機種代金は5,000円。

ケータイの基本料金が6,000円だったとすると、1ヶ月あたりにもらえるポイントは以下のようになります。

| 実際の支払い代金 | 11,000円(基本料金+分割払い代) |

|---|---|

| 実際に付与されるポイント | 600ポイント(基本料金の10%還元のみ) |

毎月11,000円支払っていても、実際には600ポイントしか貯まらないんですね

1,100ポイント貯まると勘違いしていた人からすると、大きな乖離が生まれてしまっていますね。

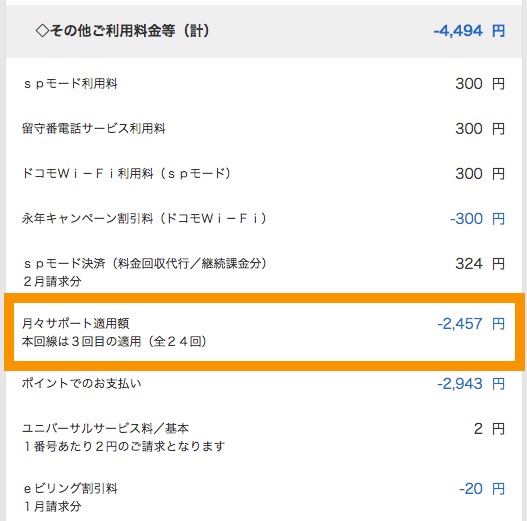

注意点2.月々サポートでポイントが激減

※月々サポートはXi/FOMAにおいて2019年5月31日に終了したサービスなので、2022年4月現在適用されている人はほとんどいないと思われます。

※以下の情報は過去のものとなりますが、基本料が割引されて還元されるポイントが少なかった事例として、是非参考にしてください。

ドコモでは購入した機種に応じて、毎月の利用代金から割引が行われる「月々サポート」というサービスがあります。

「実質本体代金無料!」のような話を聞いて申し込みをした人も多いのではないのでしょうか?

しかし、この「月々サポート」が10%ポイント還元特典のメリットを大幅に阻害しています。

ポイントが貯まりにくい...と感じている人の多くは、この「月々サポート」が原因のはずです。

基本料金から割引される

その理由は、月々サポートの割引の対象が「基本料金」だからです。

ご購入月の翌月を1か月目とし、最大24か月間、ご購入機種に応じた「月々サポート割引額」を毎月のご利用料金から割引きます。

10%ポイント還元の対象になるのは「基本使用料・通話料・通信量・パケット量」の代金の基本料金のみでした。

ここから割引されてしまうので、当然もらえるポイント数も激減してしまいます。

月々サポート分は決して、分割払い料金から割引されるわけではありません。

- 間違い:携帯電話の分割代金が割引される

- 正解:基本料金から割引される

注意点3.携帯料金をdポイントで支払った場合

ドコモの携帯料金はdポイントで支払うこともできます。

考え方としては「月々サポートの割引」が損なのと同じです。

手持ちのdポイント2,943円分をすべてケータイ料金の支払いに当てました。

これは当然10%還元対象の基本料金から引かれます。

つまりdポイントで支払っても全くポイントが貯まらないばかりか、本来もらえるはずだった200〜300ポイントを貯め損ねている状態です。

携帯料金の支払いに充てなければいいだけの話で、使い勝手がいいポイントであることには変わりありません。

https://digital-plus.co.jp/finance/credit-dpoint/

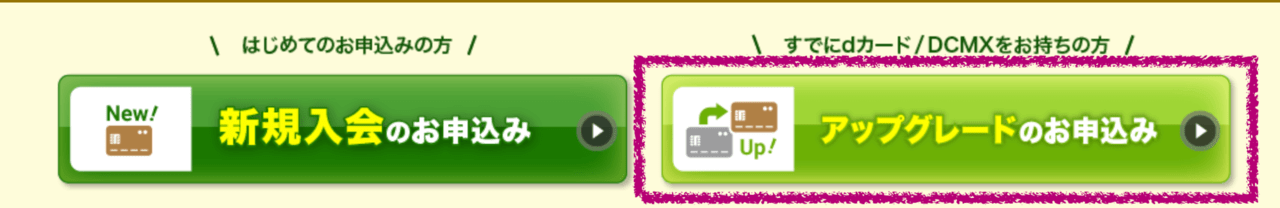

dカード→dカード GOLDへの切り替え(アップグレード)

dカード→dカード GOLDへの切り替え方法やキャンペーン、審査を解説します。

切り替え方法

dカード GOLDへのアップグレードは公式サイトから3ステップでカンタンにできます。

- 「アップグレードのお申し込み」をタップ

- dアカウントにログイン

- カードの暗証番号を入力し、申し込み手続き

dカード申し込み時に登録した内容が、自動入力されるので、手続きの手間はほぼゼロ。

1,2分もあれば終わります。

ただ、以下のようなデメリットがあるので、ネット申し込みの方がオススメです。

- キャンペーン特典が貰えない(少なめ)

- 混雑状況次第で待たされる

切り替え時審査あり

「切り替え」と言っても、審査自体は新規申し込み時と同様に行われます。

ただ延滞などをせず、利用実績をきちんと積んでいる人は、dカードからの評価が高く審査に通りやすいはずですよ。

審査時間は最短5分。

※申込み完了から入会審査完了までが最短5分になるには以下条件があります。

・9:00~15:00の間に申込みが完了していること

・引き落とし口座の設定手続きが申し込み時に完了していること

※上記を満たしている場合でも申込み状況によっては審査に数日時間がかかる場合があります。

2枚持ちはできない

dカードとdカード GOLDの2枚持ちは不可。

dカード所有者は先述した切り替え手続きをふまないと、dカード GOLDを所有できません。

ただ、dカード GOLDはdカードのサービスを全て包摂しているので、そもそも両方持つメリットはないです。

公共料金やAmazonなどでdカードを登録していた場合、全て無効になるので、すぐに変更しましょう。

詳しくはdカード公式サイトのQ&Aにまとめられているので、ご覧ください。

年会費分をどう捉える?ほとんどの人はdカードでも◎

dカード GOLDの10%還元特典で年会費の元を取るのは、意外とハードルが高いことがわかりましたね。

そこでおすすめしたいのがdカードの一般カード。

dカード

ローソンで5.0%を始め多数の特にお得になるお店を持つオトクな年会費無料カード。docomoユーザーならさらに◎。

- 節約◎

- 電子マネー

- 買い物◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~5.00% |  |

dカードとdカード GOLDの違い

dカードとdカード GOLDの違いを簡単に表にまとめてみました。

dカード |

dカード GOLD |

|

|---|---|---|

| 年会費 | 無料 | 11,000円 (税込) |

| ドコモ利用での 還元率 |

1% | 10% |

| ケータイ 補償額 |

最大10,000円分 | 最大100,000円分 |

| ケータイ 保証期間 |

購入後1年 | 購入後3年 |

| 空港ラウンジ | × | ◯ |

| 海外旅行保険 | × | 最大1億円 ※ |

※海外旅行費用をdカード GOLDにて支払いした場合の支払い保険金額です。条件を満たさない場合の保険金額は傷害死亡時最大5,000万円、傷害後遺障がい時200万円~最大5,000万円です。

ドコモ利用での還元率は大幅に下がりますが、通常時の還元率は1.0%と高く、年会費無料で一般カードとしてはかなり優秀。

dポイントが貯まり、d払いやiDも使えるので、ドコモユーザーには使いやすいカードですよ。

年会費の元が取れなくてもdカード GOLDはおすすめできる

そもそもゴールドカードは年会費が高い代わりに、海外旅行保険や空港ラウンジサービスが使えるよ、というもの。

年会費の元を取り戻せる可能性があること自体すごいことなので、dカード GOLDは、ゴールドカードとしては非常にコスパがいいです。(多くの日本人が“年会費アレルギー”であることもまた事実ですが...)

たとえケータイ料金の還元特典が年会費未満だとしても、dカード GOLDを発行してもいいのかなと思います。

デメリットを理解した上でdカード GOLDを発行しよう

ここまでは10%還元の罠について詳しく解説してきました。

こう見ると負のイメージが強くなってしまいますが、当然恩恵を受けられる人もたくさんいます。

あなた自身が特典のメリットを享受できるかどうか判断した上で発行すれば、非常にお得で使い勝手がいいことは間違いないです。

年会費と10%還元特典の損益分岐点

dカード GOLDの年会費は11,000円(税込)。

「11,000円(税込)÷12ヶ月≒900円/月」となり、月々900ポイント以上獲得できれば、10%還元特典で年会費を相殺できます。

つまり、ケータイ料金・光料金のうち9,000円以上が10%還元の対象料金であればいいわけです。

自分のドコモ携帯料金をチェックしよう!

まずは一度ご自身のドコモの携帯料金を調べてみてください。

My docomoという専用ページからスマホやパソコンで簡単にチェックできます。

先ほど挙げた注意点を参考にして、紙に書き出して計算してみるといいですよ。

- ドコモ光を契約している人

- 家族でドコモユーザー

の場合は、10%還元の対象になる料金が9,000円を超えている可能性が高く、dカード GOLDを発行して良さそうですね。

まとめ

いかがでしたか?今回は実際に筆者がdカード GOLDを利用して、悪評の原因となっている10%還元特典の注意点やデメリットを解説しました。

dカード側の説明不足、注意書きがわかりにくい場所にあるので、「騙された」という印象を受ける人が多かったんでしょうね。

年会費無料カードだったら、多少サービスに不満があっても仕方がないと諦めがつきますが、年会費が1万円するのでそういう訳には行かなかったみたいです。

しかし人によっては絶対にお得になるので、ご自身の利用額と照らし合わせて損益分岐点を超えているなら発行をオススメしますよ!