プロミスは最短3分の融資を謳っていますが、本当に3分で借りられるのか疑問に思いますね。

この記事では、プロミスの審査時間や審査に通らない理由などを詳しく解説します。

目次

プロミスは最短3分で審査が完了し、即日融資も可能

※1 お申込み時間や審査状況によりご希望に添えない場合があります。

※1 お申込み時間や審査状況によりご希望に添えない場合があります。

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 システムメンテナンスの時間帯を除く。一部金融機関を除く

※4 金融機関により異なります。

プロミスは最短3分で審査が完了し、即日融資が可能なスピーディーさが強みの大手消費者金融です。

申し込み方法は、電話・Web・アプリがありますが、この中で最短3分で審査が可能なのはWeb・アプリからの申し込みだけなので注意してください。

また、収入証明書類の提出が必要になる場合も最短3分での融資が受けられない可能性があるので気をつけましょう。

- 希望借入額が50万円を超える場合

- 希望借入額と他社での利用残高の合計が100万円を超える場合

- 申し込み時の年齢が19歳以下の場合

申込時間によっては審査結果が翌日以降になることもある

申し込んだ時間や審査状況によっては、審査結果が翌日以降になることもあるので即日融資を受けたい方は注意が必要です。

プロミスの審査対応時間は9時~21時なので、対応時間内に完了しなかった審査は翌日以降に回されます。

また、カードローンの審査は平日の夕方から夜にかけての時間や土日に混雑する傾向があるので、即日融資を目指す方は平日のなるべく早い時間に申し込みましょう。

プロミスは土日祝も審査に対応

消費者金融や銀行などの中には平日しか審査を行っていないところもあるので、土日祝も審査に対応しているのはプロミスの強みと言えるでしょう。

また、返済や増額審査など、入会時の審査以外の手続きも土日祝関係なく対応しています。

タイミングを選ばずにさまざまな手続きができるので、平日は忙しいという方にもおすすめです。

参考:プロミス「カードローンで即日融資を受けたい!無審査の有無や具体的な方法について」

プロミスは審査基準を公表していない

プロミスは審査基準を公表していません。これはプロミスだけでなくどこの消費者金融も同様で、審査を受ける側には審査基準が分からないようになっています。

しかし、消費者金融の審査において共通している重要なポイントがいくつかあります。

- 職業や年収など本人の属性

- 信用情報

- 他社借入状況

前提として、審査では申込者に返済能力があるかを調査することが最重要事項になっています。

上記のような内容を元に返済能力があるかを審査されるので頭に入れておきましょう。

参考:プロミス「カードローンの審査のポイントは?審査に落ちたときの対処法を紹介」

プロミスの新規成約率は35.7%

新規成約率は新規のローン契約申込数に対し、審査通過・契約がどのくらいの割合であるかを示しています。

新規成約率を見ることで、その会社がどれくらい新規獲得に積極的であるかや審査に通りやすい傾向を窺い知ることができます。

| 消費者金融名 | 新規成約率 |

| プロミス | 35.7% |

| レイク | 26.6% |

| アコム | 41.3% |

| アイフル | 34.9% |

(2024年4月の新規成約率)

表を見てわかる通りプロミスの新規成約率は比較的高いので、審査の難易度が特別高いということはないといえるでしょう。

プロミスは原則電話による在籍確認を行っていない

消費者金融の審査では在籍確認が必ず行われますが、プロミスは原則電話による在籍確認を行っていません。

電話による在籍確認は個人名で電話をかけるなどプライバシーに配慮してくれる会社がほとんどですが、職場の人に借入がバレてしまう可能性はゼロではありません。

その点、プロミスは原則として電話による在籍確認を行っていないので周囲にバレるのが心配という方でも安心です。

ただし、審査結果によっては電話による在籍確認が必要になることもあるので、必ずしも電話がかかってこないというわけではないことを頭に入れておきましょう。

参考:プロミス「カードローンは在籍確認なしにできる?実施内容や勤務先への確認の必要性について解説」

プロミスの審査を最短時間で終わらせるためにできること

プロミスの審査は最短3分で完了し即日融資も可能ですが、場合によっては時間がかかってしまうこともあります。

審査を最短時間で終わらせるために下記のポイントを押さえておきましょう。

- 本人確認書類を準備しておく

- 申込内容を正しく入力する

- なるべく平日の夕方までに申込を完了させる

特に、申込内容の誤りには注意が必要です。

訂正や確認に時間がかかるのはもちろんですが、誤入力の内容によっては虚偽申告とみなされ審査に落ちてしまう可能性があるのでよく確認しましょう。

また、本人確認書類はあらかじめ準備して、すぐに提出またはアップロードできるようにしておくと審査完了までの時間を短縮できます。

審査時間が長いからといって落ちたわけではない

審査の結果がなかなかこないと「審査に落ちてしまったのではないか」と不安になってしまう人も多いでしょう。

しかし、審査時間が長いからといって審査に落ちたというわけではありません。

審査にすぐに落ちるような属性状況の場合は申し込み後、機械的に弾かれるので審査落ちの連絡がすぐに入ります。

審査に時間がかかっているということは少なくともきちんと審査はされているということなので、必要以上に不安にならずに結果を待ちましょう。

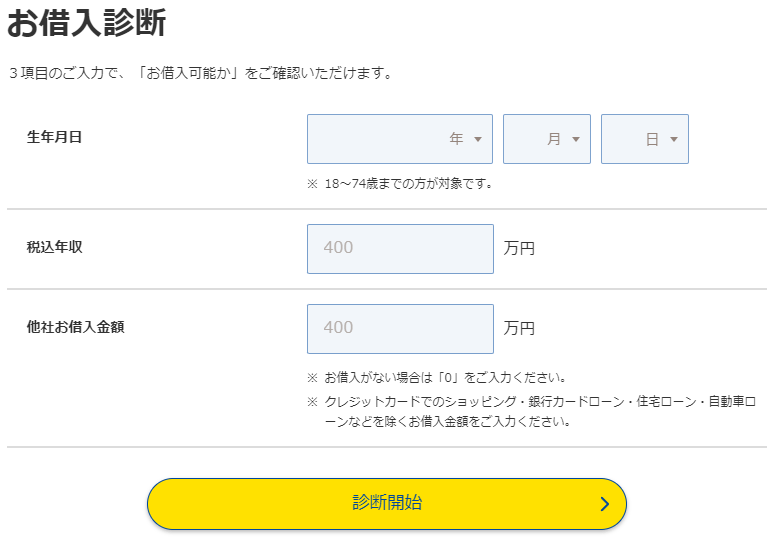

審査に通るか不安な人は「お借入診断」で借入可能か確認してみる

審査に通るか不安な方におすすめなのがプロミスが提供している「お借入診断」です。

プロミス公式サイトから「年齢」「年収」「他社借入金額」を入力することで簡易的な診断ができるサービスです。

しかし、実際の審査ではこのほかに信用情報や勤務先情報といった情報が加味されます。

お借入診断の結果はあくまでも簡易的な診断結果で、必ずしも実際の審査結果と同じ結果になるとは限らないので信じすぎないよう気をつけましょう。

参考:プロミス「お借入診断」

プロミスは即日融資が可能な大手消費者金融

プロミスは審査完了まで最短3分という大手消費者金融の中でも特に早い審査スピードが最大の特徴です。

即日融資を受けることも可能なので「とにかく早くお金をかりたい」という方に特におすすめです。

また、郵送物がなく申し込みから借り入れまでのWeb完結も可能なので、カードローンの利用がバレたくない方もプロミスの利用を検討しましょう。

| プロミスの基本情報 | |

| 限度額 | 最大500万円※4 |

| 審査時間 | 最短3分 |

| 融資時間 | 最短3分 |

| 金利 | 4.5%~17.8%※4 |

| 申し込み可能年齢 | 18歳~74歳※1※2※3 |

| 担保 | 不要 |

| 連帯保証人 | 不要 |

| 郵送物 | 基本的になし |

| 電話連絡 | 原則電話の在籍確認なし |

※1 申込時の年齢が18歳および19歳の場合は収入証明書類の提出が必須

※2 高校生(定時制高校生および高等専門学校生も含む)は申込不可

※3 収入が年金のみの方は申込不可

※4 2025年8月24日迄 :実質年率4.50%~17.80%/ご融資額500万円まで。2025年8月25日以降:実質年率2.50%~18.00%/ご融資額800万円まで。

参考:プロミス公式サイト

プロミスは18歳から申し込めて学生や主婦も契約可能

プロミスの申込条件は18歳以上74歳以下で本人に安定した収入があることです。

そのため、18歳以上で安定した収入があれば学生や主婦、アルバイト・パートでも申し込めます。

ただし、高校生(定時制高校生および高等専門学校生も含む)や収入が年金のみという場合は申し込めないので注意しましょう。

「アプリローン」を利用すれば申し込みから借り入れまでWeb完結可能

プロミスのアプリローンは申し込みから借入までをWeb完結できるメリットがあります。

Web完結のためカードレスの取引になりますが、借入方法は口座振込とコンビニATMの2つから選べるので自分の都合に合わせて利用できます。

なお、スマホでの借入が可能なカードローンの中には利用できるATMに制限がある場合もありますが、プロミスはセブン銀行とローソン銀行、両方のATMで利用可能です。

| 消費者金融名 | セブン銀行 | ローソン銀行 |

| プロミス | ◯ | ◯ |

| アイフル | ◯ | ◯ |

| SMBCモビット | ◯ | ◯ |

| アコム | ◯ | × |

| レイク | × | × |

また、アプリログインや毎月の返済でVポイントが貯まるのもSMBCグループならではのメリットといえるでしょう。

事業資金に利用できる「自営者カードローン」は申込条件が異なるので注意

プロミスには個人向けカードローンのほかに「自営者カードローン」がありますが、申し込み条件などが異なります。

| 自営者カードローンの商品概要 | |

| 申込資格 | 20歳〜65歳の自営者 |

| 金利(実質年率) | 6.3%~17.8% |

| 借入限度額(上限) | 300万円 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 遅延損害金(実質年率) | 20.0% |

| 担保・連帯保証人 | 不要 |

| 資金使途 | 事業費および生計費 |

一般のプロミスカードローンの申込資格となる年齢が18歳〜74歳であるのに対し、自営者カードローンは20歳〜65歳なので注意が必要です。

また、使途も事業費と生計費のみに限定されていることも合わせて押さえておきましょう。

プロミスで利用できる借入方法

プロミスで利用できる借入方法は5通りです。

- インターネット振込

- スマホATM

- コンビニ・提携ATM

- プロミスATM

- プロミスコール(電話)

借入方法の選択肢が多く、自分の都合に合わせてお金を借りられるのは大きなメリットです。

また、プロミスコール以外の借入方法は土日祝・夜間でも借入可能なので、急にお金が必要になった場合でも対応できます。

参考:プロミス「お借入方法」

プロミスは都合に合わせて返済方法を選べる

プロミスの返済方法は6通りあります。

- インターネット返済

- 口座振替

- スマホATM

- コンビニ・提携ATM

- プロミスATM

- 銀行振込

豊富な返済方法からその都度自由に選択できます。

なお、インターネット返済・口座振替・プロミスATM・三井住友銀行ATMは手数料がかからないので、お金に余裕ができたときの繰上返済にもおすすめです。

参考:プロミス「ご返済方法」

プロミスの審査に関する口コミ・評判

ここでは、実際にプロミスの審査を受けた人の口コミ・評判を紹介します。

審査基準が明確に公表されていないので、審査に不安がある方は実際に審査を受けた人の声を参考にしましょう。

プロミスの審査基準に関する口コミ・評判

まずはプロミスの審査基準に関する口コミを3つピックアップして紹介します。

他の審査は通らなかったけどプロミスの審査は通った

正社員として働いているのにクレジットカード

— ちゃあるず (@sawayaka1966) September 3, 2019

が作れない

債務を消滅させても なかなかブラックリストから

消えないのだ

PiTaPaとプロミスの審査は通ったので

もしやと思ったがローソンとファミリーマートの

クレジットカードは発行してもらえなかった

本当に残念である

融資はしてくれたが増額はしてもらえない

半年前に属性の悪い私に20万融資してくれましたが、半年間利用しても、

増額もしてくれない。返済期日は常に5日前、返済金額も、最低金額より多く

返済してるんやけど、アコムの方が

良心的かな。困っている時に、融資しくれてこそ、利害関係が一致して、感謝し、

信頼関係が生まれるのでは❗

増額してもらいたいのに、多少の金額も

融資しない、どういう審査かわからないが、もっと親身に考えてもらいたい

借りてる身分でえらそうな事は言えないが— 男性 (50歳~54歳) /Yahoo!JAPAN ファイナンス

他社借入があったが即日借りられた

契約時の限度額は50万円、当時の仕事は派遣社員で、クレジットカード会社合計2社から30万円キャッシングがある状態でした。審査終了まで約1時間程度で、即日10万円借り入れできたのでとても助かりました。

— ricoさん/みん評

プロミスの審査基準については「他社では審査に落ちてしまったがプロミスでは審査に通った」などの口コミが見受けられました。

他社からの借入があっても審査に通過したという口コミも複数あったので、審査は特別厳しいわけではなく一般的には十分に通過の見込みがある消費者金融と言えるでしょう。

プロミスの審査時間に関する口コミ・評判

続いて、プロミスの審査時間に関する口コミ3つをご紹介します。

必要書類をアップロード後、約30分で審査結果のメールがきた

【借入れまでの早さ】

割と早かったです。

自分の情報を入力し、必要書類をアップロード。自分の場合、約30分後に審査結果のメールが来まして、お借入れできるようになりました。— その他 (25歳~29歳) /Yahoo!JAPAN ファイナンス

19時過ぎにWeb申込、数十分後には審査完了

急な高額出費があり、15万ほど借りようと19時すぎにwebから申し込みました。10分後には身分証を送ってと連絡がきて送ると数十分後には審査完了とのことでした。在籍確認の電話は嫌だなと思っていたのですが、、

電話自体なく、メールが3通のみで借り入れが済みました。— 。。さん/みん評

やや遅いと感じた

プロミスについての総合的な満足度は普通だと思っています。借り入れまでの早さは完全に主観にはなってしまいますがやや遅いと感じました。

— 男性 (25歳~29歳) /Yahoo!JAPAN ファイナンス

審査が早くスピーディーに借入ができたと評価する口コミが多く見られましたが、3つ目の口コミのように一部借入までのスピードに不満がある声も見受けられました。

申込者の属性やそのときの状況によっては審査や融資に時間がかかる場合もあるので、時間に余裕を持って申し込みましょう。

プロミスの審査に通りやすくなるコツ

消費者金融の審査基準は非公開ですが、ある程度ポイントを押さえて審査に挑むことで通過する可能性を上げることができます。

希望借入額は必要最低限の金額で申し込む

カードローンの審査で最も重視されるのは「返済能力の有無」です。

年収に対して高い希望借入額で申し込むと返済能力が不足していると判断されて審査に落ちる可能性があります。

万が一のときに備えて借りられるだけ借りたいという気持ちがあるかもしれませんが、返済能力が無いと判断されないためにも希望借入額は必要最低限の金額で申し込みましょう。

参考:プロミス「カードローンの審査のポイントは?審査に落ちたときの対処法を紹介」

申し込むカードローンをプロミスのみに絞る

カードローンに申し込むとき、審査に通らないかもしれない不安から複数社への申し込みを検討している方が多いのではないでしょうか。

しかし、複数社への申し込みは「返済能力がなく貸し倒れになるかもしれない」などの理由からかえって審査落ちの可能性を高める行為なので注意が必要です。

消費者金融は申込情報を信用情報機関に登録して他社と共有しているので、審査の担当者には複数のカードローンの審査を受けていることがわかります。

審査通過の可能性を上げるためにも申し込むカードローンはプロミスだけにしましょう。

虚偽の申請をしない

審査に不安があるからといって虚偽の申請は絶対にしてはいけません。

「勤務先」「年収」「他社借入額」などを偽って申請しても、審査時の信用情報照会や在籍確認の段階で必ずバレます。

虚偽の申請は審査が有利になるどころか信用を失って審査落ちする可能性が極めて高いので、嘘偽りのない内容を申告してください。

勤続年数が短い人は3か月以上経ってから申し込む

ほとんどのカードローンの申込条件として「本人に安定した収入があること」が設定されています。

勤続年数が短いと収入の安定性が不安視され、いくら年収や他社借入額などに問題がなくても審査に落ちてしまう可能性があります。

なお、審査基準は会社によって異なり公表もされていないので、どのくらい勤続していればいいのか明確な指標はありません。

目安としては、収入の証明として直近3か月の給料明細の提出を求められるケースなどを想定して最低でも3か月以上経ってから申し込むと良いでしょう。

プロミスの審査に通らない理由は?

プロミスに限らずカードローンの審査に落ちた場合、落ちた理由を教えてもらうことができません。

ここでは、プロミスの審査に落ちた場合の理由として考えられる内容を解説します。

すでに審査に落ちた方やこれから審査を受ける予定の方も自分に該当している項目がないか確認してみてください。

参考:プロミス「カードローンの審査に落ちた!落ちる理由と再審査までにとるべき対策」

信用情報に傷がついていた

「信用情報」とはクレジットカードやカードローンなどの契約や申し込みに関する取引内容を登録した個人情報のことです。

日本には3つの信用情報機関があり、信用情報機関に加盟しているクレジットカード会社や消費者金融などが情報を共有しています。

カードやローンなどの返済を延滞・滞納したり、債務整理・自己破産などの手続きをした場合、事故情報として信用情報機関に登録されます。

事故情報が登録されると審査に落ちる可能性がかなり高くなるので、返済は滞りなく行うことが重要です。

なお、登録された事故情報は自分で消すことができません。

事故情報の内容によりますが、ほとんどは5年程度で消えるのでその間は審査に通りにくいことを覚えておきましょう。

参考:アディーレ法律事務所「ブラックリストへの登録期間と登録による影響」

収入が不安定だった

収入が不安定だった場合も審査に落ちる可能性が高くなります。

年収額が十分であっても、その収入が安定したものではないと判断されると審査に落ちてしまうこともあるので注意しましょう。

- 勤続年数が短い

- 収入が投資によるものである

- 開業したばかりの個人事業主

同時期に複数社に申し込んでいた

同時期に複数社へ申し込んでいた場合「申込ブラック」に該当して審査に落ちることがあります。

「申込ブラック」とは同時期または短期間の間に複数社へ借入申込を行い、その情報が信用情報機関に登録されている状態のことを指します。

申込ブラックになると、貸倒れのリスクなどが懸念されて審査に落ちる可能性が高くなるので十分に注意が必要です。

なお、申込情報が信用情報機関に保存される期間は6か月なので、再度カードローンに申し込む場合は最低でも半年以上空けてから申し込みましょう。

参考:SMBCモビット「申込ブラックとは?その原因やカードローン審査への影響について解説」

収入に対して希望借入額が大きかった

収入に対して借入希望額が大きいと、返済能力が十分でないとみなされて審査に落ちることがあります。

また、消費者金融は貸金業法で「総量規制」という法律に則って貸付を行っており、年収の3分の1を超える貸付が禁止されています。

そのため、借入希望額が大きくなくても年収の3分の1を超える金額であった場合、審査に通ることはありません。

審査通過の可能性を少しでも上げるためには、必要最低限の希望借入額で申し込むことが重要です。

参考:日本貸金業協会「1 お借入れは年収の3分の1までです」/e-Gov法令検索「貸金業法」

申請内容や提出書類に誤りがあった

申請内容や提出書類に不備があった場合、単純な入力ミスや漏れなどの軽微なミスであれば、訂正や再提出をすることで問題なく審査に通る可能性があります。

その一方で、申請内容の不備が重大なものであったり、故意によるものと判断された場合は虚偽申告として審査に落ちることがあります。

申請内容は嘘偽りなく申告するとともに、誤りがないかよく確認してから申し込んでください。

在籍確認が取れなかった

在籍確認が取れないことも審査に落ちてしまう要因の一つです。

プロミスの場合、原則電話による在籍確認は行いませんが、審査状況によっては必要になるケースもあります。

なお、電話による在籍確認が必要になった場合、申込者に事前に連絡が入るので必ず対応してください。

申込者が連絡に応答しなかった場合や勤務先で在籍確認の電話に対応できなかった場合は審査に通過できないので注意しましょう。

プロミスの審査に落ちた場合の対処法

プロミスの審査に落ちてしまったとき、どのように対処すべきなのかわからないという方も多いでしょう。

審査に落ちたときの対処法には、今すぐできる短期的なものと長い目で見てやっておくとよい長期的なものがあります。

なお、対処法はすべて実践すればいいというわけではないので、自分に合ったものを探して実践してください。

参考:プロミス「カードローンの審査に落ちた!落ちる理由と再審査までにとるべき対策」

信用情報機関に開示請求してみる

審査に落ちた理由として信用情報に心当たりがある場合や審査に落ちた理由が全く分からない方は、信用情報機関に開示請求をしてみましょう。

心当たりがなくても知らないうちに信用情報に傷がついていたということも考えられます。

なお、それぞれの信用情報機関で取り扱っている情報が異なるので、開示請求を行う前に確認してください。

| 信用情報機関 | 主な取扱情報の種類 |

| シー・アイ・シー(CIC) | クレジットカードや携帯代の情報 |

| 日本信用情報機構(JICC) | 消費者金融の情報 |

| 全国銀行個人信用情報センター(KSC) | 銀行の情報 |

開示請求はそれぞれの公式HPで500円~1,500円程度で申請できます。

開示請求の結果、信用情報に傷がついていることがわかった場合は状況を改善すること、またその情報がいつまで残るのかしっかり確認しましょう。

他社のカードローンに申し込んでみる

申し込んでいたのがプロミスだけであれば、他社のカードローンに申し込むと審査に通過できる可能性があります。

審査基準はカードローン会社によって異なるので、明らかに信用情報に傷がある場合を除けば審査通過の可能性は十分あります。

ただし、他社のカードローンに申し込む場合も1社に絞ることが重要です。

既にプロミスの審査に落ちている状況でさらに複数社への申し込みは、審査通過率を下げてしまうので注意しましょう。

他社借入がある場合は借入額を減らしておく

他社からすでに借入がある状態でプロミスの審査に落ち、再度他のカードローンに申し込みたい場合は借入額をなるべく減らしておくことがとても重要です。

「収入に対して希望借入額が大きかった」でも解説したとおり、まず総量規制には注意が必要です。

総量規制の対象となるのは借入総額のため、他社からの借入がある場合はまず年収の3分の1を超えないか確認してください。

また、総量規制の上限を超えていなくても借入総額が多ければ多いほど審査で不利になるので、可能な限り借入額を減らしておきましょう。

参考:日本貸金業協会「1 お借入れは年収の3分の1までです」

プロミスは増額審査も最短60秒で回答

プロミスは増額審査の結果回答も最短60秒で他の消費者金融と比較してもとても早いです。

カードローンの増額審査は新規の審査と異なり、確認することが増えるなどの理由で時間がかかることも少なくありません。

なお、最短60秒で回答をもらうには条件があるのであらかじめ確認しておきましょう。

| 利用限度額の金額 | 審査回答時間 |

| 50万円以内の申し込み | 最短60秒 |

| 50万円を超える申し込み | 最短30分 |

増額審査で重視されるポイント

増額審査で重視されるポイントは3つあります。

- 他社を含めた返済状況が良好か

- 半年以上の利用実績があるか

- 前回の審査時よりも収入が増えているか

増額審査では利用実績も重要視されるため、利用して半年以上経過していないと増額審査に申し込めない場合がほとんどです。

また、増額によって「総量規制」を超えた貸付になることを防ぐため、収入が増えているかもしっかりチェックされます。

参考:プロミス「カードローンの利用限度額を増額したい!引上げの方法やポイントについて」

審査結果によっては利用限度額が下がる場合がある

増額審査に通らなかった場合、借入可能額が増額されないことはもちろんですが、結果によっては利用限度額が下がることもあるので注意しましょう。

- 前回審査時よりも年収が下がった

- 他社借入額が増えている

- 返済状況に問題があった

心当たりがある方は増額審査の申し込みを中止するか慎重に行うことをおすすめします。

プロミスの審査に関するよくある質問

ここからは、プロミスの審査に関するよくある質問をいくつか紹介するので、疑問点は利用する前に解消しておきましょう。

プロミスでお金を借りたらやばい?

「プロミスでお金を借りる=やばい」ということはありません。

プロミスは貸金業法に基づいて貸金業を行っている真っ当な消費者金融なので、闇金融のように法外な利息が発生したり執拗な取り立てが行われる心配はありません。

ただし、計画的に利用しないと負債が膨らみ、結果として返しきれない状況に陥る可能性はあるので十分に注意しましょう。

プロミスの審査状況はどこでわかる?

プロミスには審査状況をリアルタイムで確認できるWebページなどは用意されていないので、進捗状況を逐一確認することはできません。

ですので、メールまたは電話で回答されるので審査結果がくるまで待ちましょう。

審査結果が来ないときはどうしたらいい?

なかなか審査結果が来ない場合や審査について問い合わせや確認をしたい場合は、フリーコール(0120-38-0365)に電話してみましょう。

なお、受付時間は平日の8:00~21:00までで土日祝日は対応していないので注意してください。

審査に通ったらすぐに借り入れできる?

プロミスの審査に通ったらすぐにお金を借りることができます。

インターネット振込なら最短10秒で口座にお金を振り込んでもらえ、スマホATMの場合は原則24時間365日セブン銀行・ローソン銀行ATMから借入可能です。

いくらまで借りられる?

プロミスの借入限度額の上限は500万円で、その範囲内で契約者ごとに実際の借入限度額が設定されます。

一番わかりやすい上限は総量規制の上限である年収の3分の1の金額までですが、初回契約時には限度額10万円〜50万円程度に設定されることが多いでしょう。

なお、設定された借入限度額の範囲内であれば必要なときに自由に借入ができるので、一度に全額借りる必要はありません。

収入証明書類は必ず提出しなければいけないの?

収入証明書は必ず提出しなければならないものではなく、以下のいずれかに該当する場合のみ提出が必要になります。

- プロミスの利用限度額が50万円を超える場合

- プロミスの利用限度額と他社借入合計額が100万円を超える場合

- 過去に提出している収入証明書類の発行日から3年が経過した場合

ただし、上記に該当しない場合でも収入証明書の提出を求められることもあるので、例外ケースもあるということを頭に入れておきましょう。

自宅や勤務先に書類が送られてくることはある?

プロミスでは原則郵送物が自宅や勤務先に送られてくることはありません。

ただし、下記のいずれかに該当する場合、自宅または勤務先に郵送物が届くことがあります。

- 提携ATMで借入や返済をした場合

- 支払いが遅れていて、連絡がつかない場合

- インターネット振込を利用した場合

- 書類送付を希望した場合

なお、借入や返済の利用明細は「Web明細」に変更することで郵送物なしで利用可能です。

プロミスの審査|まとめ

本記事ではプロミスの審査について解説しました。

プロミスは新規借入審査、増額審査ともにスピーディーで、即日融資やWeb完結で利用できるなどメリットが多いカードローンです。

また、プロミスははじめての借入で30日間無利息サービスも提供しており、初心者でも利用しやすいカードだと言えます。

プロミスを利用する際は本記事で解説した内容を参考にして、審査通過・即日融資を目指しましょう。