コンビニでもクレジットカードで支払いをしている方はどの程度いるでしょうか?

小さな買い物が多いコンビニでは、

- クレジットカードを出してサインや暗証番号を入力するのは面倒

- 金額が小さいのでなんとなくカード決済は申し訳ない

と考えてしまう方も多いかもしれません。

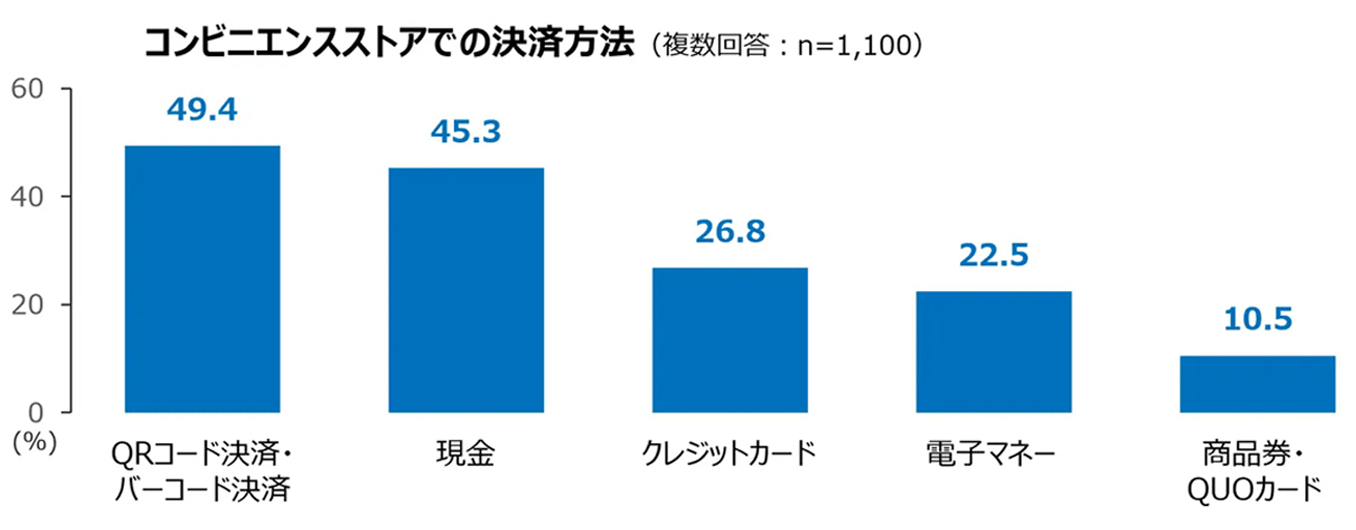

しかし、クロス・マーケティングの調査によるとコンビニでクレジット決済を利用している割合は約27%でQR決済・現金に次ぐ決済方法となっています。

コンビニでクレジットカード払いをすることは、むしろサクサク決済できたりポイントがお得に貯まったりと多くのメリットがあります。

今回は、コンビニでクレジットカード決済をするメリットやよくある疑問点、そして各コンビニでの利用がお得なおすすめクレジットカードをご紹介します。

主要コンビニの利用におすすめのクレジットカード5選

※表は右にスクロールできます/※1 モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。/※2 還元率は交換商品により異なります。/※3 即時発行ができない場合があります。/※5 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。/

※4 ポイント還元率7%に関してのご注意

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

目次

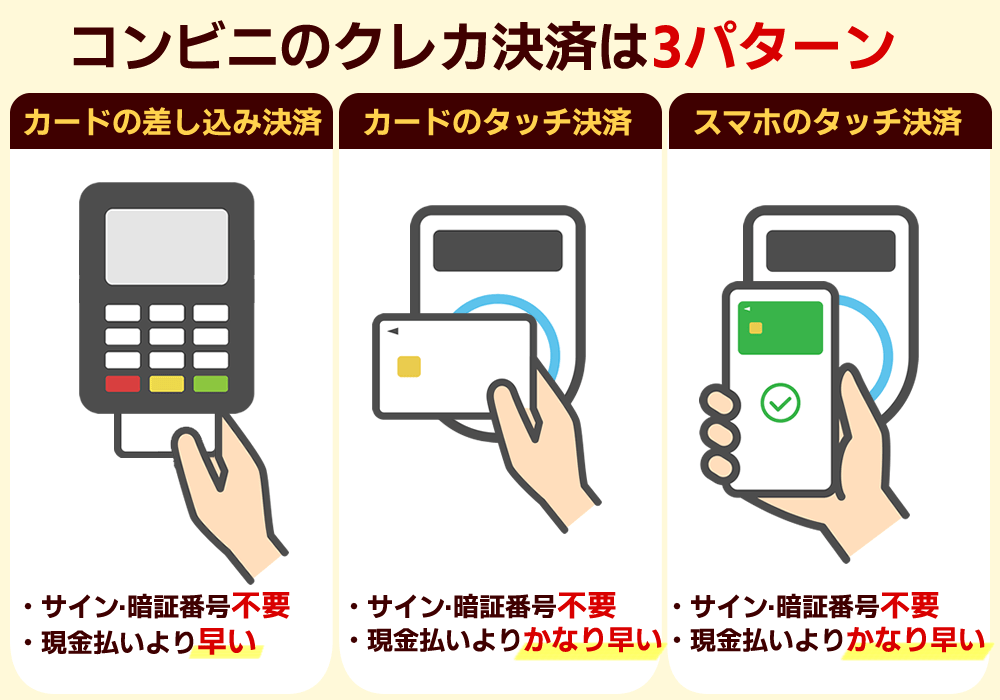

コンビニでのクレジットカード払いの使い方

少額な支払いのためにわざわざクレジットカードだと面倒、と思っている方も多いかもしれませんが、どの方法も現金よりも楽に支払いが出来ますよ。詳しく見ていきましょう。

4月以降は暗証番号認証のみとなります。

カードを差し込んで決済する方法

コンビニのレジにあるカードリーダーにクレジットカードを差し込んで決済する方法です。

ICチップを読み取る方式のため、基本的に暗証番号の入力は必要ありません。

カード差し込み型の決済は従来の磁気カードでの読み取りよりも早く決済完了するのが特徴で、カード決済可能な店舗であれば基本的に利用可能です。

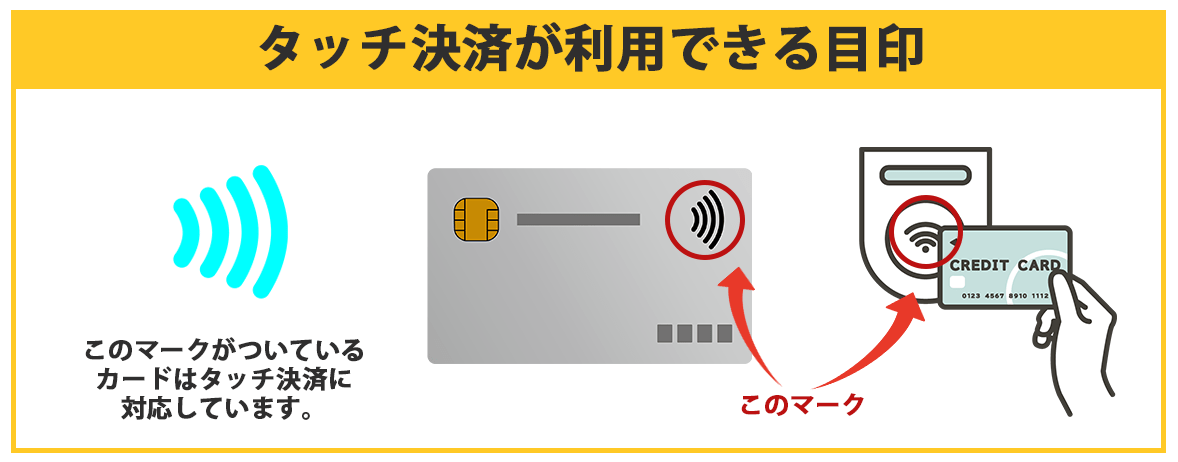

タッチで決済する方法

コンビニのレジにある「読み取り機」にクレジットカードをタッチして決済する方法です。

カードを差し込む方法と同じく、暗証番号の入力は必要ありません。

1秒ほどで読み取りが完了し、磁気カードやICチップのスキャンよりも読み取りが早いため、スムーズな決済が可能です。

ただし、一部の店舗ではクレジットカードのタッチ決済に対応していないケースがあります。

カードリーダーにカードを差し込んで決済するか、キャッシュレス決済アプリ(※)にクレジットカードを紐付けることで利用できます。

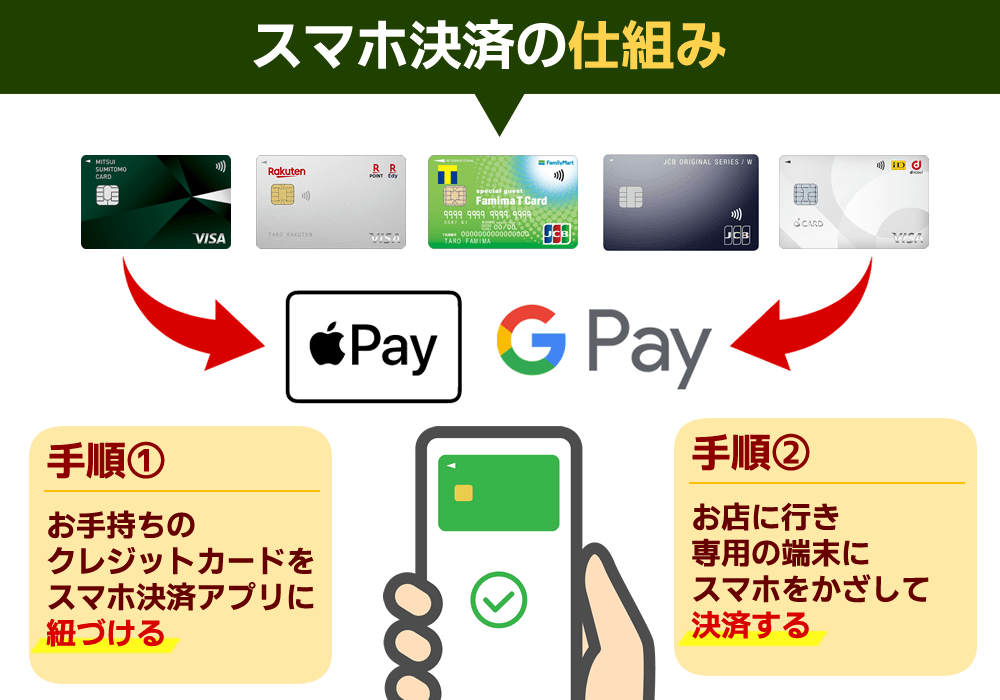

GooglePayやApplePayなどの決済アプリのこと。

スマートフォンのアプリにクレジットカードの情報を登録することで現金などを使わず、スマートフォンだけで簡単に買い物ができる。

スマートフォンに登録しているカードで決済する方法

バーコード決済のアプリやキャッシュレス決済アプリとクレジットカードを紐付けて決済する方法です。

クレジットカードを財布から取り出す手間も省けるため、手軽に利用できます。

スマートフォンのウォレットアプリにクレジットカードを紐づけておけば、コンビニのレジにある読み取り機にタッチして決済ができます。

タッチ決済に対応している店舗であればどこでも利用可能ですので、大手コンビニなら問題なく使えるでしょう。

iPhoneユーザーであればApple Pay、AndroidユーザーであればGoogle Payなどをクレジットカードと紐付けて使ってみてください。

また、セブン-イレブン、ローソン、ファミリーマートなど大手コンビニのほとんどは、QUICPayでの支払に対応しています。

- Walletアプリを開き、「カードを追加」or「+」をタップ

- 画面の右上の「次へ」をタップし、「クレジットカード」を選択

- 追加したいクレジットカードを、iPhoneのカメラで読み取る(手動入力でもOK)

- その後、画面の案内に従って認証作業を終えれば使える

- Google ウォレットアプリを起動する

- 画面下部の「ウォレットに追加」をタップする

- 「クレジットやデビットカード」を選択する

- カード情報を入力する

- 本人認証を行い、内容を確認し「同意する」を選択する

※参考サイト

政府広報オンライン「キャッシュレス決済とは?」

Apple公式サイト「ApplePayを設定する」

Googleウォレットヘルプ「Google ウォレット アプリにデビットカードまたはクレジット カードを追加する」

QUICPayとは?

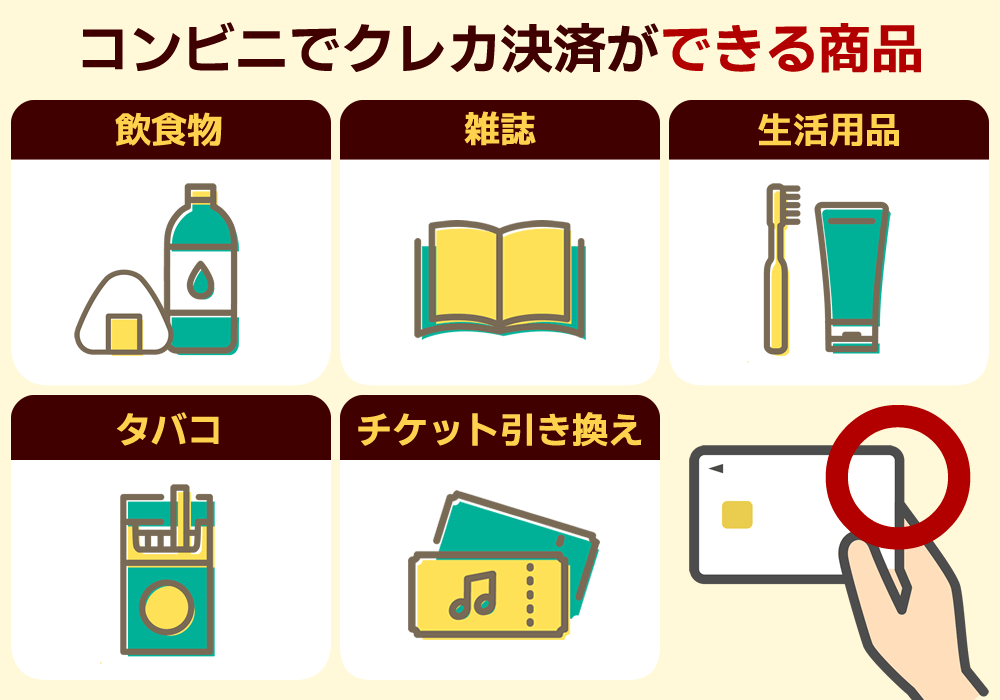

コンビニでクレジットカード支払いができる商品とできない商品

コンビニのほとんどの商品はクレジットカードで決済が可能ですが、一部支払いができないケースがあります。

公共料金や税金などはカード決済できない主な例ですが、詳しく見ていきましょう。

クレジットカード利用可能「一般商品の支払い」

コンビニで販売している一般商品はほとんどクレジットカードで決済可能と思って問題ありません。

- 飲食物

- 雑誌

- 生活用品

- タバコ

- チケット引き換え

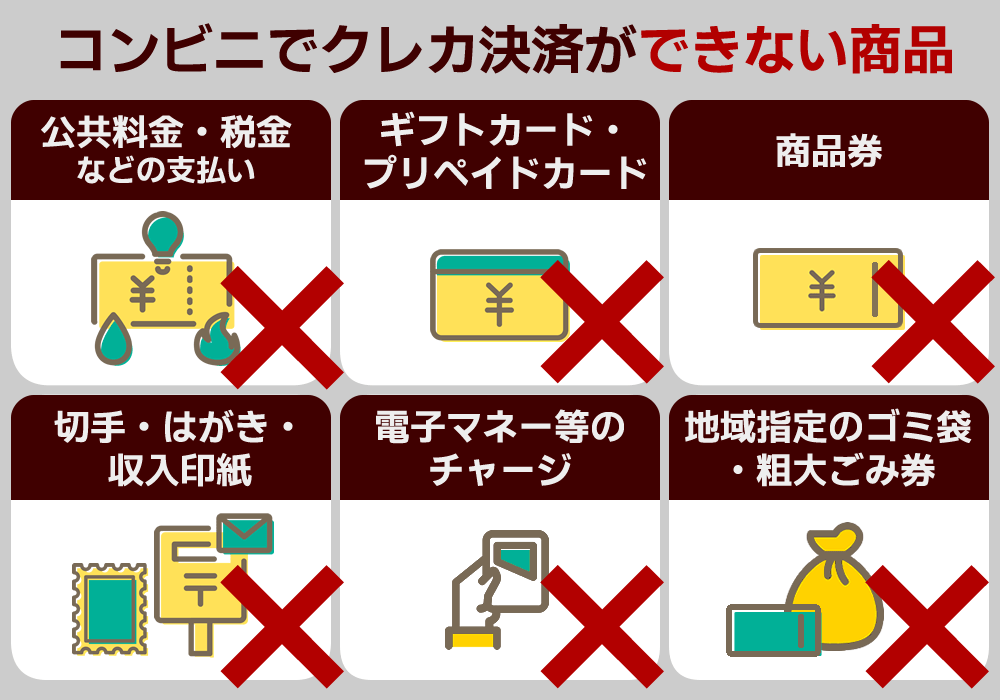

クレジットカード利用不可「公共料金やギフトカード」

公共料金やギフトカード、切手などの換金可能な商品はコンビニでクレジットカード決済ができません。

特にギフトカードは転売やクレジットカードの現金化防止の観点からカード決済ができない形となっています。

- 公共料金・税金等の支払い

- ギフトカード・プリペイドカード

- 商品券

- 切手・収入印紙・はがき

- 電子マネー等のチャージ

- 地域指定のゴミ袋・粗大ごみ券

- コピー・印刷・スキャン

- 住民票・印鑑登録証明書などの発行

- FAX送信

なおコンビニのクレジットカード決済で税金は支払えませんが、国税庁のクレジットカードお支払いサイトを利用すればクレジットカードで納税が可能です。

マルチコピー機もクレジットカード非対応のケースが多いため、支払いには現金を用意しておきましょう。

コンビニでクレジットカード支払いをするメリット

コンビニでクレジットカードを利用するメリットについても詳しく見ていきましょう。

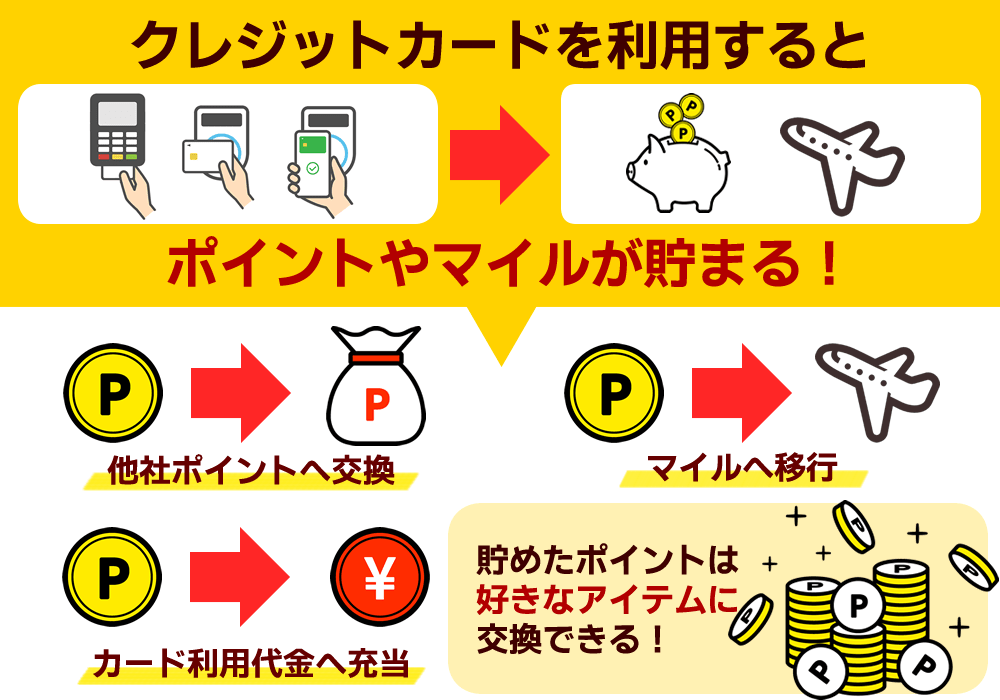

メリット①「ポイントやマイルを貯められる」

クレジットカードで支払えばポイントやマイルが還元されます。

これはコンビニに限らず、どんなお店やサービスでも挙げられますね。

カード会社によって還元率はさまざまですが、一般的に利用額の0.5~1.0%のポイントが付与され、提携店舗では還元率がアップする場合もあります。

例えば、コンビニで三井住友カード(NL)を使えば最大7.0%のポイント還元が受けられます。

- ローソン、セブン-イレブン

- セイコーマート、ミニストップ

- ポプラ

スマホのタッチ決済で支払うと、利用金額200円(税込)につき7%ポイント還元

カードの現物タッチ決済の場合、利用金額200円(税込)につき1.5%ポイント還元

この後紹介しますが、他にもコンビニのグループで発行してるクレジットカードを利用することで、他カードよりも多くポイント還元されるような場合もあります。

メリット②「キャッシュレス決済と連動できて支払いもスピーディー」

クレジットカードはApple PayやGooglePayなどのキャッシュレス決済アプリと連動が可能で、「スピーディーな支払ができる」点が大きなメリットです。

従来の支払いには手間がかかりましたが、最近はキャッシュレス決済と連動できるものが多く、タッチ決済を利用すればスピーディーに会計が済ませられます。

従来の現金決済プロセス → キャッシュレス決済プロセス

1. 財布から現金取り出し → 1. スマホ画面起動

2. 金額確認と支払い準備 → 2. QRコード表示/NFC準備

3. 現金渡しと釣銭待ち → 3. 端末にかざす/読み取る

4. 釣銭確認と財布へ収納 → 4. 決済完了通知

(所要時間:約20-30秒) (所要時間:約3-5秒)

メリット③「支出管理が簡単」

クレジットカードは利用履歴が確認できるため、家計管理がしやすくなります。

使い過ぎてしまってもいつでも見返せるため、無駄な出費も抑えられるます。

ただし、クレジットカードによっては「利用履歴は過去1年分まで」等、永年残るわけではないため、早めに明細を確認しておくことが大切です。

楽天e-NAVIでは過去15か月以内の確定(お支払い金額変更受付期間中のものを含む)したご利用明細が閲覧可能となっております。

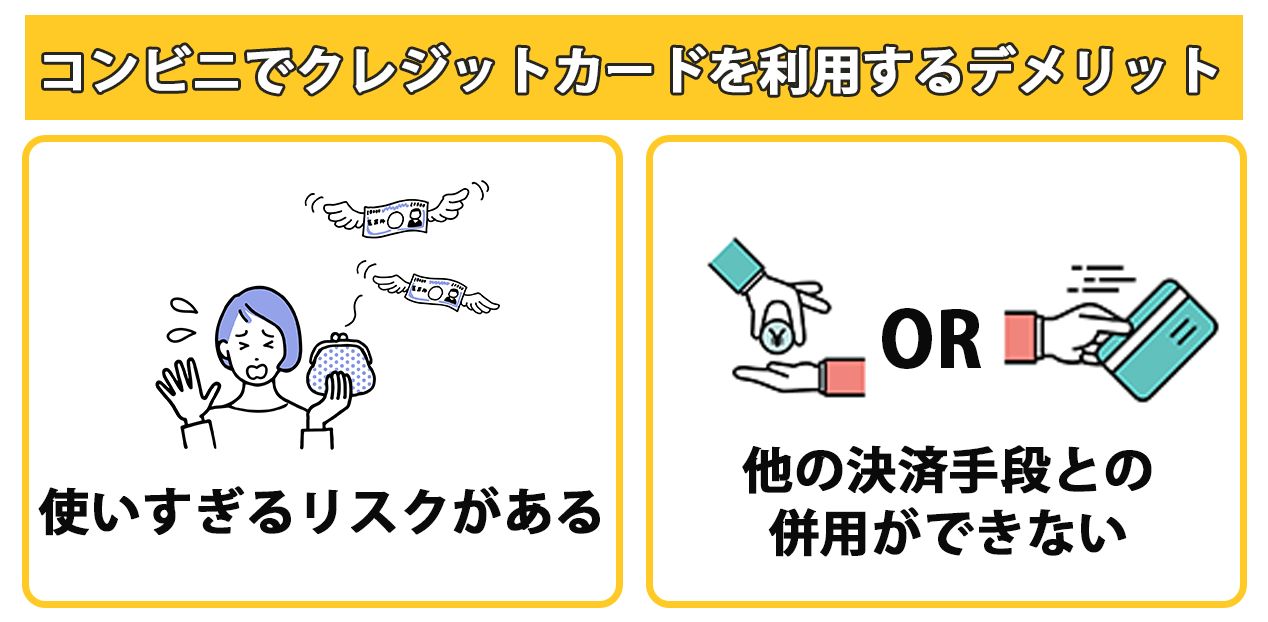

コンビニでクレジットカードを利用するデメリット

コンビニでクレジットカードを利用するデメリットは以下です。

デメリット①「使い過ぎるリスクがある」

コンビニでクレジットカード支払いをするデメリットは使い過ぎに注意が必要なことです。

現金は財布のお金が減っていくので無くなればそれ以上使えませんし、「お金を使っている」感覚があるので、自然と使い過ぎないよう気をつける事が出来ます。

一方クレジットカードは手元にお金が無くても支払える事はもちろん、お金を使っている感覚が薄くなるのでついつい使いすぎ、請求額を見てびっくりしてしまうという事もよく起こります。

なるべくアプリなどでこまめに利用履歴を確認し、自分が今どれくらい使っているのかを把握しておくようにしましょう。

アプリのなかには使いすぎると通知してくれるような機能もあるので、ぜひ活用したいところです。

参考サイト:三井住友カード使いすぎ防止サービス_1ヵ月のご利用金額の合計が、指定した金額を超えたタイミングで「使いすぎ」をお知らせします

デメリット②「他の決済手段と併用できない」

コンビニでのクレジットカード決済は、原則として他の決済方法との併用はできません。

また、複数のクレジットカードや一部を現金払いにするといったことも対応できないので利用時は注意が必要です。

参考サイト:三井住友カード「クレジットカードをコンビニで使う際の注意点」

大手コンビニ別おすすめのクレジットカード

ここからはセブン-イレブンやローソンなど、大手コンビニ別でお得に使えるおすすめのクレジットカードをご紹介させていただきます。

コンビニやクレジットカードによって特典も異なるので、普段よく使うコンビニでお得に使えるカードを探してみてください。

ローソンでお得なクレジットカード5選

それぞれのお得なポイントを詳しく見ていきましょう。

三井住友カード(NL)

三井住友カード(NL)はローソンなど、コンビニでのタッチ決済で最大7%のポイント還元が受けられ、貯まったVポイントは全国の加盟店で利用できます。

還元率は「200円ごとに7%(14ポイント)」なので、10,000円の場合は

10,000円 ÷ 200円 × 14ポイント = 700ポイントとなります。

また、カードの券面に番号等が書かれていないので盗み見されてしまうようなセキュリティ面でのリスクが低く、安心して利用できるのも嬉しいですね。

| 三井住友カードNLの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短10秒でカード番号を発行※1 | |||

| 入会資格 | 満18歳以上の方(高校生は除く)で安定した収入があること | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円(1回以上の利用で翌年無料) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 10~50万円 | |||

| セキュリティ対策 | ナンバーレス仕様・24時間365日の不正利用検知システム・不正利用補償・3Dセキュア(本人認証サービス) | |||

| ポイント | Vポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~7%※2 | ポイントの最終変動日(貯める・使うなど)から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 海外のみ | |||

※1 即時発行ができない場合があります

※2 ポイント還元率最大7%に関してのご注意

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

出典:三井住友カード

三井住友カードゴールド(NL)

三井住友カードゴールド(NL)は年間100万円以上の利用で翌年以降の年会費が無料になる点が特徴です。

コンビニでの利用はもちろん、光熱費など普段の支払いを一本化しておけば難易度はそれほど高くありません。

三井住友カード(NL)と同じく、ローソンなどのコンビニでタッチ決済をすることで最大7.0%のポイント還元も受けられます。

ちなみにポイント還元率は三井住友カード(NL)と同じですが、ゴールドカードならではの下記サービスが受けられます。

- 国内旅行傷害保険の付帯

- ショッピング補償の付帯

- 年間100万円以上の利用で1万ポイント付与

- 空港ラウンジサービス

- ゴールドデスク(優先問い合わせダイヤル)

100万円以上利用する事でもらえる1万ポイント考慮すると、実質の還元率はあらに上がりますね。

| 三井住友カードゴールドNLの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 5,500円(税込) | 5,500円(税込)※年間100万円利用で翌年以降永年無料 | |||

| 発行時間 | 最短10秒でカード番号を発行※1 | |||

| 入会資格 | 満18歳以上の方(高校生は除く)で安定した収入があること | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円(1回以上の利用で翌年無料) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 最高200万円(審査によるが多くても100万円前後) | |||

| セキュリティ対策 | ナンバーレス仕様・24時間365日の不正利用検知システム・不正利用補償・3Dセキュア(本人認証サービス) | |||

| ポイント | Vポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~7%※2 | ポイントの最終変動日(貯める・使うなど)から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | 〇 | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| 〇 | 〇 | |||

※1 即時発行ができない場合があります

※2 ポイント還元率最大7%に関してのご注意

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

出典:三井住友カード

Ponta Premium Plus

Ponta Premium Plusはローソンが加盟しているPontaポイントが貯まるクレジットカードです。

通常は1.0%の還元率ですが、ローソンやゲオなどのPontaポイント提携店舗では2.0%のポイント還元が受けられるので、普段からローソンを使う方にとってはとてもお得になるクレジットカードといえるでしょう。

- 大戸屋

- 高島屋

- ケンタッキーフライドチキン

- コジマ

- 昭和シェル石油

- ホットペッパー

- じゃらん

じゃらんを利用する場合は「Pontaポイント+リクルートポイント+じゃらん限定ポイント」の3重取りも可能です。

年会費は2,200円ですが年間5万円以上の利用で無料になるため、定期的に利用していればローソンでの利用だけでもクリアはできるのではないでしょうか?

なお、国際ブランドはJCBのみの対応となっているため、海外で使う場合は注意しましょう。

| Ponta Premium Plusの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 2,200円(年間5万円以上の利用で次年度無料) | |||

| 発行時間 | 約1~3週間 | |||

| 入会資格 | 満18歳以上の方(高校生を除く) | |||

| 追加カード | 家族カード | ETC | ||

| 440円 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(10万円~) | |||

| セキュリティ対策 | 不正検知システム・ショッピングプロテクション | |||

| ポイント | Pontaポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~2.0% | 獲得月から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | 〇 | |||

| その他 | 空港ラウンジ利用 | カード盗難保険 | ||

| ✕ | 〇 | |||

dカード

dカードはNTTドコモが発行しているクレジットカードで、ローソンでの支払い時にd払いを使い、引き落とし先をdカードに設定すると1.5%のポイント還元が受けられます。

ローソン以外にもd払いが使えるお店であれば「dカードポイント+d払い利用ポイント」の2重取りができるのでお得ですね。

最大10万ポイントが当たるといったお得なキャンペーンが行われることも多いため、気になっている方は公式サイトをチェックしてみましょう。

また、dカードゴールドにランクアップすれば携帯電話料金の支払いで最大10%の還元が受けられるため、ドコモユーザーには特におすすめです。

| dカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短5分 | |||

| 入会資格 | 満18歳以上(高校生を除く) | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円(年1回以上の利用で翌年無料) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により異なる(5万円~) | |||

| セキュリティ対策 | 24時間365日モニタリング・3Dセキュア認証サービス・パスキー認証 | |||

| ポイント | dポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~4.5% | 48か月 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | 〇 | |||

| その他 | ・ETC利用でも「1%」の高還元率でdポイントが貯まる・dポイントとETCマイレージポイントの二重取りが可能・利用分はdocomoの携帯料金支払いにも使える | |||

出典:dカード

au Payカード

au Payカードはローソンで利用すると「au Payポイント+Pontaポイント」の合計1.5%ポイント還元が受けられるのがおすすめポイントです。

Pontaカードとau Payはアプリ上で連携されているため、2枚のカードを差し出す必要がなくて効率よくポイントが貯められるので、普段からローソンをよく利用している方はもちろん、Pontaポイントを貯めたい方におすすめです。

また、au Payマーケットでお買い物すれば最大7.0%ものポイントがもらえるため、ネットショッピングを楽しむ方にもおすすめのカードといえます。

貯まったPontaポイントはローソンでの商品引き換えにも使え、商品によってはポイント還元率以上の価値になる場合もあります。

| au Payカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短4営業日 | |||

| 入会資格 | 満18歳以上で安定継続した収入がある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料(発行手数料1,100円) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により異なる | |||

| セキュリティ対策 | 不正利用補償・3Dセキュア認証サービス | |||

| ポイント | Pontaポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~1.5% | 48か月 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | ・ショッピング保険付帯・au PAYマーケットの利用で最大10%還元 | |||

出典:auPayカード

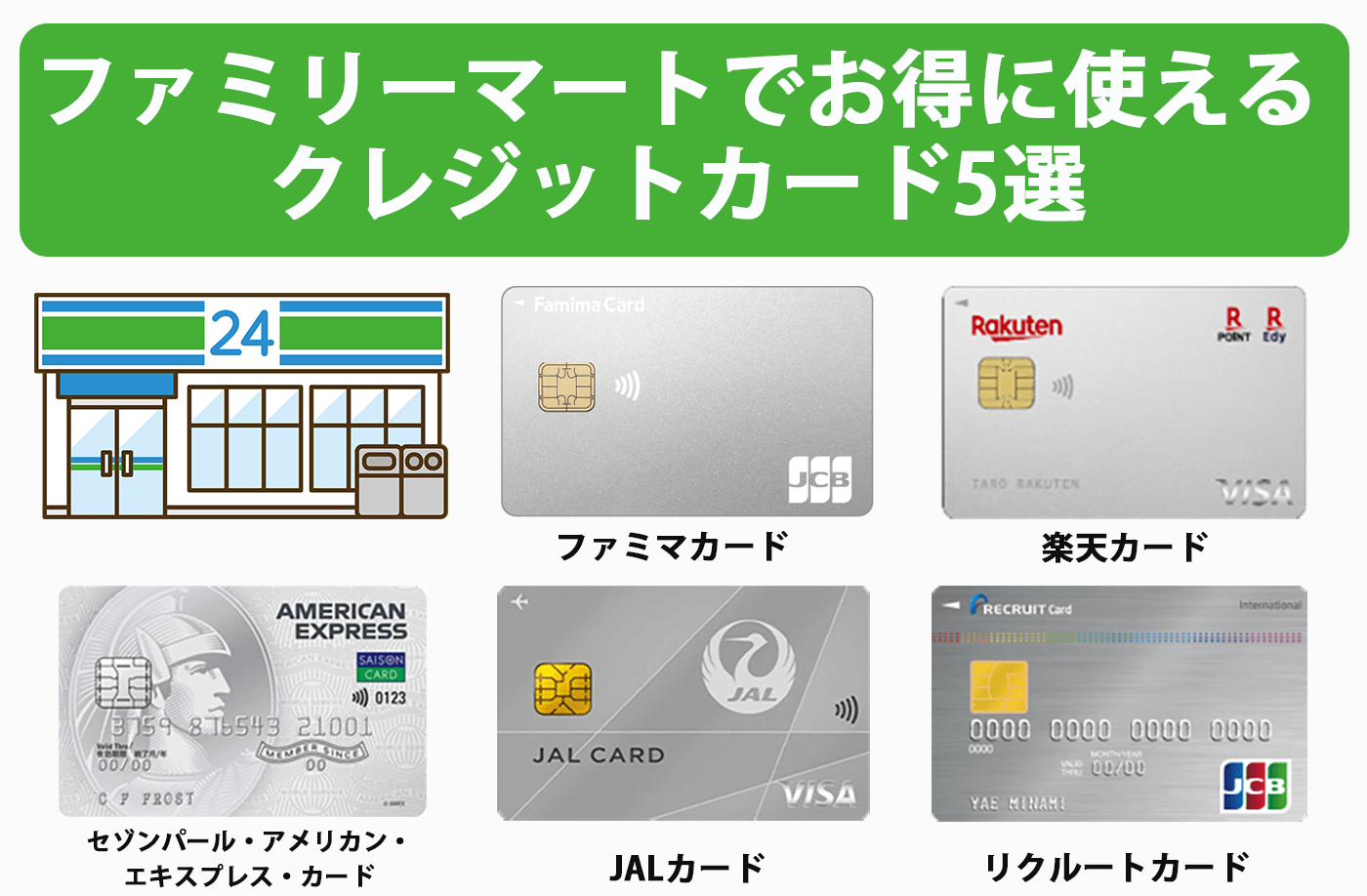

ファミリーマートでポイントが貯まるクレジットカード5選

ファミリーマートで効率よくポイントを貯めたいなら下記のクレジットカードがおすすめです。

ファミマカード

『ファミマカード』は、2025年9月に『ファミマTカード』から名称・サービスがリニューアルされたものです。

ファミリーマートでの利用時、アプリ「ファミペイ」と連携すれば、請求時に最大5%割引(未連携でも3%割引)となります。

ファミマ以外のJCB加盟店でも、請求時に1%割引が適用され、日常のお買い物でもお得です。

ただ注意点として、初期設定が「リボ払い」になっているので、手数料を避けたい場合は「ずっと全額支払い」への設定変更が必要になります。

楽天カード

楽天カードは言わずと知れた「楽天ポイントがザクザク貯まる」クレジットカードです。

ファミペイに楽天ポイントカードを連携しておくと楽天ポイントが2倍貯まり、楽天市場や楽天銀行、楽天モバイルなどを利用しているとさらにお得になります。

基本の還元率が1.0%と高水準なので、効率よくポイントが貯められるクレジットカードといえます。

最も高い還元率は楽天カードから楽天キャッシュにチャージ→楽天ペイ支払いです。

10,000円 × 2 %= 200ポイントとなります。

| 楽天カードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 申し込みから1週間 | |||

| 入会資格 | 高校生を除く満18歳以上 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 10万円前後 | |||

| セキュリティ対策 | 本人認証サービス・不正利用検知システム・国際的な情報セキュリティ規格の取得 | |||

| ポイント | 楽天ポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~3.0% | ポイントの最終獲得日から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

出典:楽天カード

セゾンパール・アメリカン・エキスプレス・カード

セゾンパール・アメリカン・エキスプレス・カードはQUICPayで利用すると2.0%のポイント還元が受けられます。

通常の還元率は0.5倍なので4倍のポイントが貯められるのは非常にお得ですね。

ファミリーマート以外の多くの店舗でもQUICPayの支払いに対応しているためポイントは貯めやすく、さらに貯まったポイントは「永久不滅ポイント」※として失効期限がないのも嬉しいメリットのひとつです。

また、セゾンポイントモールで利用すると最大30倍のポイントも貯められます。

2年目以降は年会費が1,100円かかりますが、前年に1円でも使っていれば無料になるので、ほぼ実質無料と考えて良いでしょう。

| 商品券・ギフトカード | 交換レート | 交換額 |

| Amazonギフトカード | 1ポイント→5円分 | 1,000円分 |

| UCギフトカード | 1ポイント→4円分 | 800円分 |

| nanacoポイント | 1ポイント→4.6円分 | 920円分 |

| dポイント | 1ポイント→5円分 | 1,000円分 |

| セゾンパール・アメリカン・エキスプレス・カードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 1,100円(前年に1円以上のカード利用で翌年度無料) | |||

| 発行時間 | 最短5分発行 | |||

| 入会資格 | 18歳以上で、連絡可能な方 | |||

| 追加カード | 家族カード | ETC | ||

| 〇(無料) | 〇(無料) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(30万~50万円) | |||

| セキュリティ対策 | AIによる不正検知・不正利用補償・ナンバーレスカード | |||

| ポイント | 永久不滅ポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~2.0% | なし | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| ✕ | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

JALカード

JALカードはマイルが貯められるので飛行機をよく利用する方におすすめのカードですが、ファミリーマートは特約店に指定されているので、100円の利用ごとに通常の2倍である2マイル貯める事ができます。

-

JALカードショッピングマイル・プレミアム未加入の場合:

200円(税込)ごとに2マイル(還元率1%)

10,000円 ÷ 200円 × 2マイル = 100マイル。 -

JALカードショッピングマイル・プレミアムに加入している場合:

ファミリーマートはJALカード特約店のため、100円(税込)ごとに2マイル(還元率2%)

10,000円 ÷ 100円 × 2マイル = 200マイル

初年度無料は年会費ですが、2年目以降は2,200円かかるので注意しましょう。

海外・国内旅行傷害保険も付帯しており、空港免税店での割引もあるなど、航空会社のクレジットカードならではの特典が満載です。

| JALカード 普通カードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 2,200円(税込) | |||

| 発行時間 | 1~3週間 | |||

| 入会資格 | 18歳以上(高校生を除く*)の日本に生活基盤があり、日本国内での支払いが可能な方 | |||

| 追加カード | 家族カード | ETC | ||

| 1,100円 | 無料(発行手数料1,100円) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(10~100万円) | |||

| セキュリティ対策 | 不正検知システム・3Dセキュア(本人認証サービス)・利用通知・不正利用補償 | |||

| ポイント | JALマイル | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~1.0% | 獲得月から5年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | 〇 | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 〇(JCBのみ付帯) | |||

出典:JALカード

リクルートカード

ファミリーマートでリクルートカードを使えばリクルートポイントとVポイントの2重取りが可能です。

年会費が無料であるにもかかわらずショッピング保険が付帯するなど、サービスが手厚いのもリクルートカードならではの特徴です。

ポンパレモールやじゃらんで利用すると還元率が3.2~4.2%までアップしてさらに効率よくポイントが貯められ、貯まるリクルートポイントはPontaポイントと相互交換ができるのでローソンでの利用にもお得です。

| リクルートカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短即日発行 | |||

| 入会資格 | 18歳以上(学生可)の方で本人または配偶者に安定した継続的な収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料(発行手数料1,100円) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(5万円~50万円) | |||

| セキュリティ対策 | 本人認証サービス(3Dセキュア)・不正利用防止システム・ISMS認証 | |||

| ポイント | リクルートポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.2%~3.2% | 最終獲得月から12か月 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | 〇 | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 〇 | |||

出典:リクルートカード

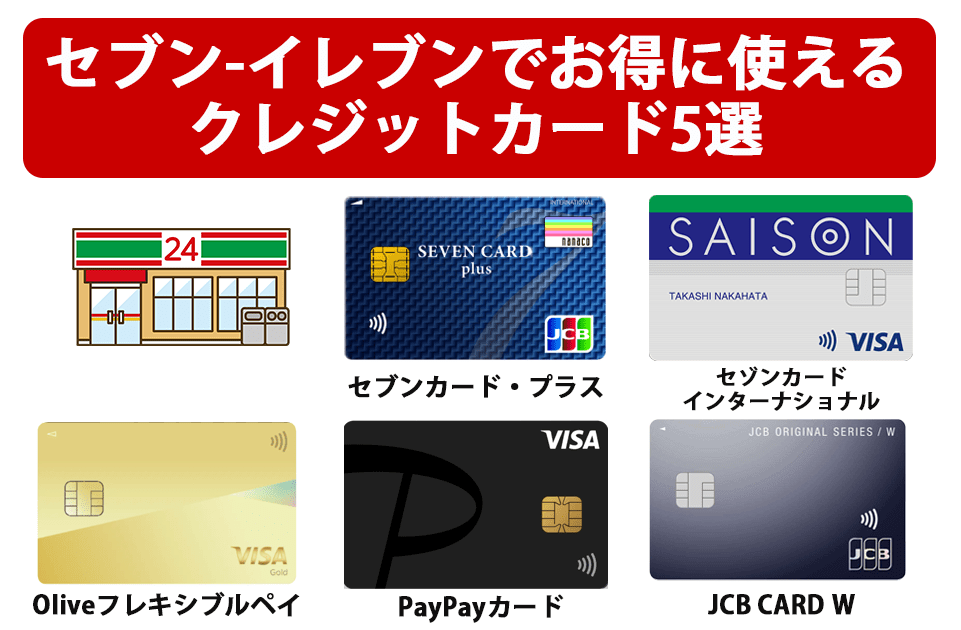

セブン-イレブンでnanacoポイントが貯まるお得なクレジットカード5選

セブン-イレブンでnanacoポイントなどを効率よく貯められるクレジットカードも5枚紹介します。

セブン-イレブンはコンビニのなかでも店舗数が一番多いため、普段から利用している方も多いのではないでしょうか。

効率よくポイントが貯められるクレジットカードを支払いに使えば、セブン-イレブンの普段の利用がよりお得になりますよ。

nanacoカードについても解説していますので良かったら参考にしてくださいね。

nanacoカードとは?

nanacoはカードやスマホに予めお金をチャージして使う「プリペイド型の電子マネー」で、チャージしておけば現金なしでカードやスマホをかざすだけでお買い物ができます。

電子マネーnanacoで支払うことによって220円(税込)につき1nanacoポイントが貯まり、貯まったnanacoポイントは1ポイント=1円として、nanaco(電子マネー)に交換できます。

nanacoカードの発行手数料は300円かかるが・・・。

nanacoカードはセブン-イレブンやイトーヨーカドーなどの店舗で発行してもらうと、発行手数料が300円(税込)かかります。(年会費は無料なので一度発行してしまえばその後は一切利用料金などがかかりません。)

しかしこの発行手数料を無料にする方法が5つあります。

- イトーヨーカドーのハッピーデーに入会する

- キャンペーン期間中に発行する

- セブンカード・プラスを作る

- クロネコメンバーズ電子マネーカードを作る

- おサイフケータイでnanacoモバイルを使う

nanacoカードへのチャージはクレジットカードを使うのがお得!

nanacoへのチャージの方法には以下の4種類があります。

- 現金

- クレジットカード

- nanacoギフト

- nanacoポイントからの交換

この中でもnanacoチャージでポイントが貯まるクレジットカードでチャージするのがお得です。

クレジットカードチャージでクレジットカードポイントとnanacoポイントがWで貯まる

クレジットカードチャージをしたnanacoカードで支払いをすることで、

- nanacoチャージ時のクレジットカード分のポイント

- nanaco決済時のnanacoポイント

が付与されるのでポイントの二重取りが可能になります。

クレジットカードによるポイントの二重取りは基本値下げのないコンビニにおいてお得にお買い物をする数少ない方法のひとつと言えるのです。

お持ちのクレジットカードがポイントが付くのかどうかを前もって調べておくと良いでしょう。

セブンカード・プラス

セブンカード・プラスはセブン&アイが発行しているクレジットカードとnanacoが一体となったカードで、わずらわしいチャージの手間も省く事ができます。

セブン-イレブンで利用すればポイントが最大10%還元されるため、nanacoポイント重視のユーザーは必ず持っておきたい1枚です。

- 10,000円 × 10% = 1,000ポイント(うちnanacoポイント950pt+セブンマイル50pt)

※この10%還元は「nanacoポイント9.5%+セブンマイル0.5%」の合計で、クレジット決済かつ7iD連携が条件です

年会費が無料でセブン&アイの系列店舗であれば優待が受けられる点も魅力です。

クレジットカードの多くは本人に安定収入がないと作れませんが、セブンカード・プラスは配偶者の収入安定していれば作れるので、専業主婦の方や学生など、クレジットカードの審査に不安を感じている方にもおすすめです。

| セブンカード・プラスの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 通常1週間程度 | |||

| 入会資格 | 18歳以上(学生可)の方で本人または配偶者に安定した継続的な収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(10~80万円) | |||

| セキュリティ対策 | 紛失・盗難時の不正利用補償・本人認証サービス(3Dセキュア)・厳格なデータ管理・暗号化 | |||

| ポイント | nanacoポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~10.0% | 当年4月1日から、翌年3月末日までに加算されたポイントは、翌々年の3月31日まで。 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| ✕ | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 〇 | |||

出典:セブンカード・プラス

※最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※一部、お支払い方法・商品・サービスの対象外があります。

セゾンカードインターナショナル

セゾンカードインターナショナルはセブン-イレブンで利用すると永久不滅ポイント+nanacoポイントとの2重取りが可能です。

永久不滅ポイントはnanacoとの交換が可能なので、セブン-イレブンでの買い物に利用できますね。

他にも100ポイントで400円分のAmazonギフト券に交換できる(受付は2口から)といった、さまざまな使い道があるのも特徴です。

発行には最短3~7営業日かかりますが、学生や主婦でも申し込めるなど比較的審査が柔軟な点もおすすめポイントといえます。

| セゾンカードインターナショナルの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | デジタルカードは最短5分で発行 | |||

| 入会資格 | 18歳以上で、電話連絡が可能な方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(20万~30万円) | |||

| セキュリティ対策 | 本人認証サービス(3Dセキュア)・ナンバーレスカード・利用通知サービス | |||

| ポイント | 永久不滅ポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~1.0% | なし | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| ✕ | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

Oliveフレキシブルペイ

Oliveフレキシブルペイはセブン-イレブンを含むコンビニや対象の飲食店などのタッチ決済で支払うと還元率が7%までアップするのが特徴です。

過去にはセブン-イレブン限定で11%までの還元率アップのキャンペーンをやっていたこともあり、今後のキャンペーンにも期待したいところです。

ちなみに、Oliveフレキシブルペイは1枚のカードに下記4つの機能がついています。

- キャッシュカード

- デビットカード

- クレジットカード

- ポイントカード

クレジットカードとデビットカードの機能が1つになっているのは珍しく、状況に応じて支払い方法を変えたい方におすすめです。

年会費も無料であり、さらに「選べる無料保険」で好きな保険を選べるサービスも提供しています。

| Oliveの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短3営業日 | |||

| 入会資格 | クレジットモード:高校生を除く満18歳以上 デビットモード・ポイント払いモード:年齢制限なし |

|||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円(年1回以上の利用で翌年無料) | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 最高100万円(審査により異なる) | |||

| セキュリティ対策 | ナンバーレス仕様・リアルタイム利用通知・不正利用補償・3Dセキュア(本人認証サービス) | |||

| ポイント | Vポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 0.5%~7%※1 | ポイントの最終変動日(貯める・使うなど)から1年間 | |||

| ポイントの交換先 | ||||

| 付帯保険 | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

※1 ポイント還元率最大7%に関してのご注意

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

PayPayカード

PayPayカードはPayPayの残高に入金できる唯一のクレジットカードなので、普段からPayPay払いをしている人におすすめです。

オートチャージ機能があるので、残高がなくなるたびに毎回チャージをする手間も省けますよ。

そして、セブン-イレブンの公式アプリからPayPayで支払うと「PayPayポイント」と「セブンマイル」の2重取りが可能です。

基本還元率も最大1.5%※と高く、PayPay後払いを利用すればさらに高い還元率が得られます。

※PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

| PayPayカードの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | 最短即日発行 | |||

| 入会資格 | 18歳以上(学生可)の方で本人または配偶者に安定した継続的な収入のある方 | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 550円 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定(3万円~) | |||

| セキュリティ対策 | 本人確認(eKYC)・不正利用防止のための初期限度額設定・利用限度額の管理 | |||

| ポイント | PayPayポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~5.0% | なし(期間限定ポイントは最長で180日) | |||

| ポイントの交換先 | キャッシュバック | |||

| 付帯保険 | 海外 | 国内 | ||

| ✕ | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | ✕ | |||

出典:PayPayカード

JCB CARD W

JCB CARD Wをセブン-イレブンで使えば3%のポイント還元があります。

JCB CARD Wで貯まるOki Dokiポイントはnanacoポイントとの交換が可能で、200 Oki Dokiポイントで1,000nanacoポイントになる計算です。

一般的なクレジットカードのポイント還元率は0.5~1.0%程度ですので、これと比べると高い水準ですね。

提携店舗を登録すれば最大21.0%のポイント還元が受けられるのも嬉しい点です。

| JCBカードWの基本情報 | ||||

| 年会費 | 初年度 | 2年目以降 | ||

| 無料 | 無料 | |||

| 発行時間 | デジタルカードが最短5分※1 | |||

| 入会資格 | 18歳~39歳(高校生を除く)で安定した収入があること | |||

| 追加カード | 家族カード | ETC | ||

| 無料 | 無料 | |||

| 電子マネーなど | ||||

| 国際ブランド | ||||

| 初期の利用可能額 | 審査により決定 | |||

| セキュリティ対策 | 不正検知システム・J/Secure™(ジェイセキュア)・リアルタイム利用通知・CBナンバーレス対応 | |||

| ポイント | Oki Dokiポイント | |||

| 還元率/有効期限 | 還元率 | 有効期限 | ||

| 1.0%~10.5%※2 | 獲得月から2年間 | |||

| ポイントの交換先 | ||||

| 付帯保険(利用付帯) | 海外 | 国内 | ||

| 〇 | ✕ | |||

| その他 | 空港ラウンジ利用 | ショッピング保険 | ||

| ✕ | 海外のみ | |||

※1モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

※2還元率は交換商品により異なります。

出典:JCB CARD W

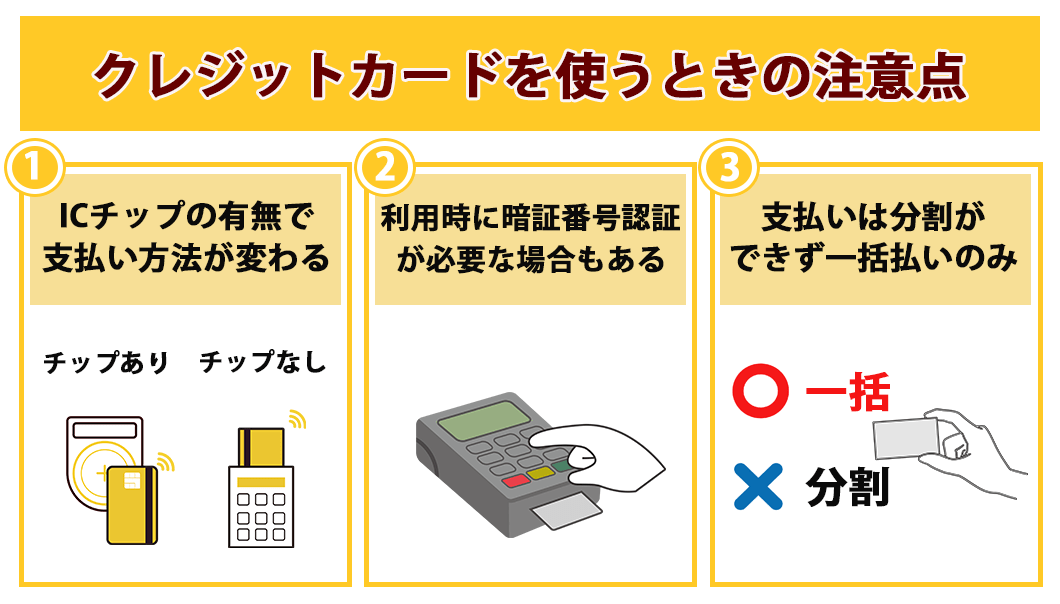

コンビニでクレジットカードを使うときの注意点

コンビニでクレジットカードを使う際はいくつか注意すべき点があります。

レジで慌てないためにも事前に確認しておきましょう。

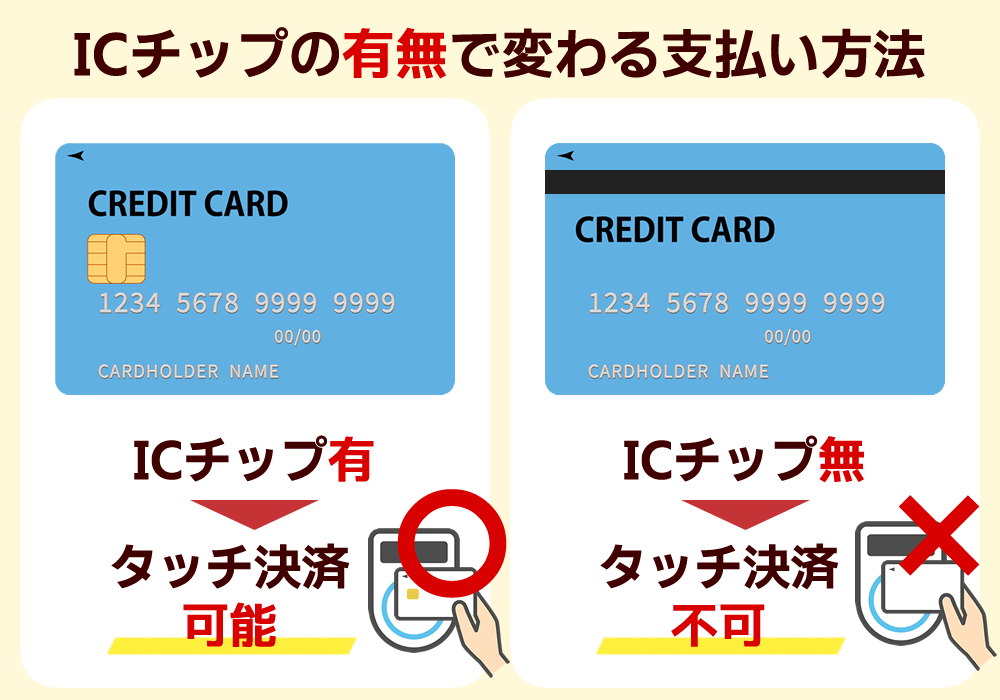

ICチップの有無により利用方法が変わる

- ICチップがあるカード … タッチ決済が可能。カードリーダーで決済する場合は4桁の暗証番号入力が必要

- ICチップがないカード … タッチ決済不可。決済時は本人確認のためサインが必要

クレジットカードにICチップが搭載されているかは、カード左上に1センチ程度の金属部分があるかを見ればわかります。

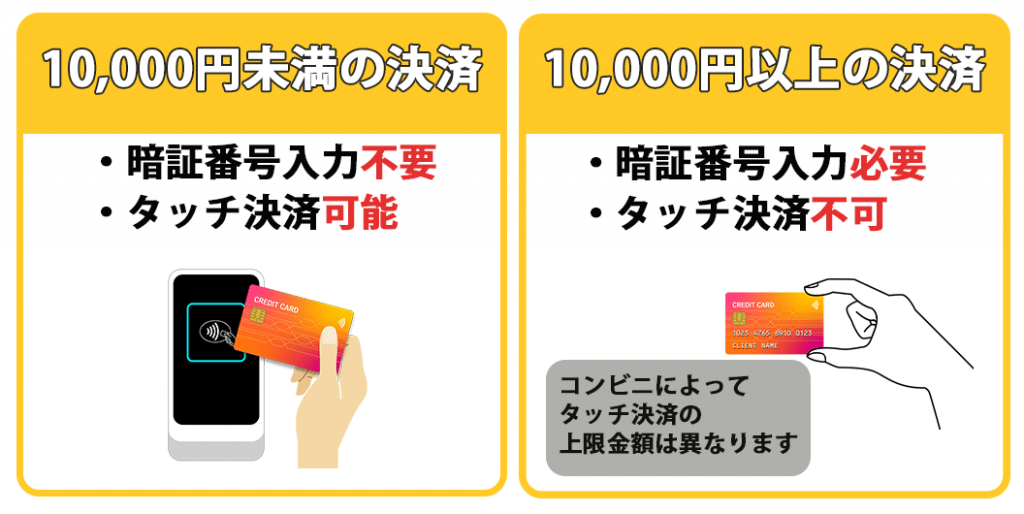

1万円以上の利用は暗証番号認証が必要

一般的にコンビニのほとんどでは1万円を超えるカード決済の際に暗証番号の認証が必要です。

全ての決済において1万円が限度になっているわけでなく店舗やサービスによって異なりますが、認証を拒否すると決済ができないため注意しましょう。

分割払いやボーナス一括払いはできない

基本的にコンビニでは分割払いやボーナス一括払いが利用できず、一括払いのみの支払いとなる点にも注意が必要です。

ただし、クレジットカードによっては「後から分割払い」「後からリボ払い」などの機能がついていることがあるので、使いすぎた等で支払いが難しそうな場合は一旦一括払いで決済をし、後日分割払いに変更するなどの工夫をしましょう。

一括払いにしている場合でも設定次第で自動的にリボ払いに変更されるクレジットカードもありますが、3回以上の分割払いやリボ払いは手数料が発生するため、計画的に利用するように心がけましょう。

リボ払いとは、カードの支払い方法の名称で、利用金額や回数に関わらず、あらかじめ決めた一定額で毎月支払いをすることです。ミニマムペイメントと呼ばれることもあります。カードの利用額が支払残高に組み込まれ、毎月手数料が生じる仕組みです。月々の支払いを一定額に抑えることができる一方、支払いが長期化し、消費者が意図しない高額な手数料が発生することがあります。

コンビニでのクレジットカード決済でよくある質問

「少額のカード決済は迷惑では?」といった聞くに聞けない質問にも回答していきたいと思います。

少額のクレジットカード決済は迷惑ではないですか?

迷惑という事はありません。

コンビニでのクレジットカード支払いは、店員側としても現金の受け渡しや小銭を数えるような手間が省けるため、悪く思う店員はいないでしょう。

カード決済は釣銭を間違えて渡したり決済に時間がかかったりする現金決済と比べると、店員側にとってもメリットが大きい決済方法といえます。

コンビニでクレジットカードを使うときに暗証番号は必要ですか?

コンビニでクレジットカードを利用する際には、支払いが1万円を超える場合に暗証番号の入力やサインが求められます。

ICチップがないクレジットカードでタッチ決済を利用しない場合はサインが必要です。

ICチップがあっても汚れなどで読み取りエラーが起こると入力を求められるかもしれません。

最近のクレジットカードは暗証番号の入力を必要としないケースが多いので番号を覚えていない方もいるかもしれませんが、万一のときに備えて忘れないようにしておきましょう。

コンビニでクレジットカードが使えなかった理由を教えてください

コンビニでクレジットカードが使えない理由としては下記6つが考えられます。

- 有効期限が切れている

- 暗証番号が間違っている

- 利用可能額が限度に達している

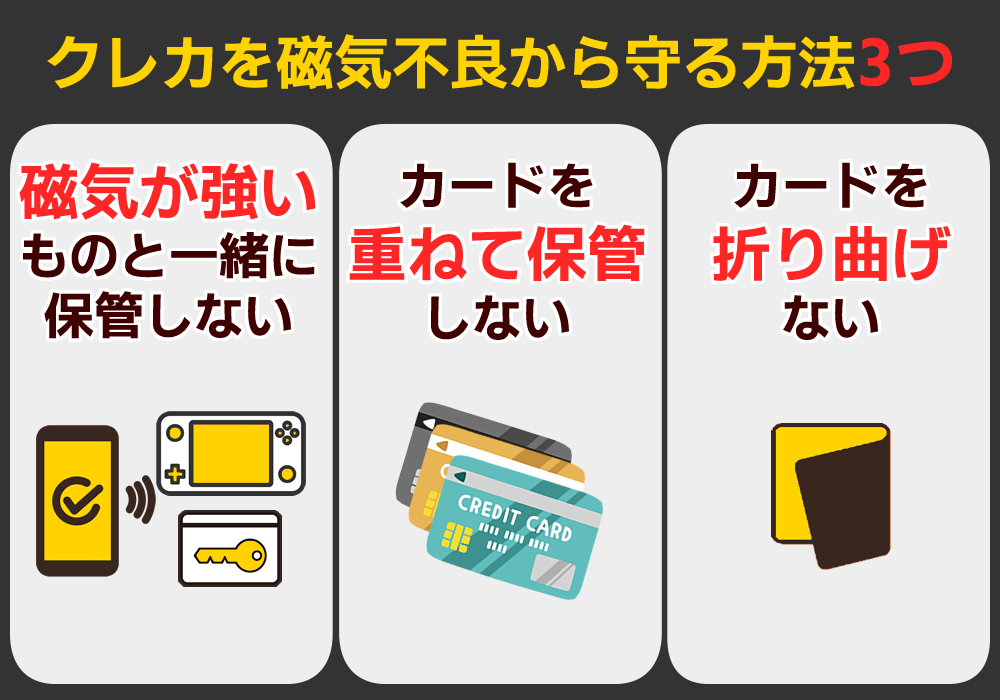

- ICチップの破損・磁気不良

- 店舗の読み取り機の故障

- キャッシュカードなどと間違えている

クレジットカードで決済できる利用限度額はカード会社の締め日によっても変わるため、買い物をする際はアプリやマイページで事前に確認しておくよう心がけましょう。

また、他社カードと一緒に保管したり、磁気の強い場所に置いていたりすると使えなくなるケースもあります。

クレジットカードを財布に入れて持ち歩く場合は、他カードと重ならないように保管しましょう。

コンビニの払込用紙をクレジットカードで決済できますか?

払込用紙は原則クレジットカードでの決済ができません。

公共料金や税金などの払込用紙を使ってコンビニ決済する場合は原則現金での対応となります。

公共料金や税金をカードで支払いたいなら、下記の方法で手続きしておくようにしましょう。

- 電力会社やガス会社の公式サイトで、カード決済登録を済ませておく

- 国税庁サイトで、支払方法を「クレジットカード決済」に指定しておく

ちなみに、セブン-イレブンでは公共料金の支払いにnanacoが使えるため、クレジットカードでnanacoにチャージしてから支払う方法もおすすめです。

必要な時にnanaco会員メニュー内からそのつどクレジットカードでnanacoへチャージ(入金)ができます。クレジットチャージのご利用には、クレジットカードの事前登録が必要です。

公共料金の支払いは現金またはnanacoのみ。交通系電子マネーやクレジットカード、デビットカードなどは使用不可

コンビニをよく利用するならポイント還元率が高いクレジットカードがおすすめ

コンビニを頻繁に利用するなら現金より還元率の高いクレジットカードで支払った方が確実にお得です。

スマートフォンの決済アプリとクレジットカードを紐付けておけば、カードがなくてもスマートフォンをかざすだけで簡単に決済ができます。

上手に使えば他のポイントとの2重取りも可能なため、よく使うコンビニで一番お得なクレジットカードを選んでみましょう。