クレジットカードが欲しいけどフリーターでも持てるカードがあるのかな...と不安ですよね。

ただ実は、意外と発行できるカードは多いんですよ。

そこでこの記事では、フリーターの方でも発行できるおすすめクレジットカードを厳選して紹介します。

フリーターにおすすめのクレジットカードを選ぶ前に知っておきたい審査概要

まずは「フリーター」という属性が審査に与える影響を理解して、あなたが発行できるカードがどのようなものか把握しましょう。

フリーター=アルバイト収入で生計を立てている人

そもそも「フリーター」は一定の職業ではなく、働き方や生き方を指す言葉でかなり漠然としています。

そこで、この記事では年齢などに関係なく

という意味合いで話を進めていきます。(審査の話などではこの括りがわかりやすいので)

- 音楽や俳優関係を目指している人

- 職人・フリーランス志向の人

- 入学・就業待ちの人

- 転職活動中の人

- 高校・大学を卒業した後の人

- トラブルで離職した人

などなど、理由は何であれアルバイト収入がメインの人ですね。

フリーター(アルバイト)はカード審査に通りづらい傾向

クレジットカードの審査では以下のような3Cがチェックされると言われています。

- Capacity(返済能力)

- Character(性格)

- Capital(資産)

この中でも特に重要視されるのがCapacity=返済能力。

フリーターの方は正社員に比べて年収が低く、安定した収入があるとは言い難いですね。

そのため、返済能力が低いとみなされ、クレジットカードの審査に通りづらい傾向にあるのです。

主婦や学生は「フリーター」に該当しない

一方配偶者や家族に安定した収入がある人は、アルバイトをしていてもここで言うフリーターには該当しません。

- 主婦=夫の収入を含めた世帯年収を考慮してもらえる

- 学生=親の年収を考慮してもらえる

フリーターの方よりも審査が有利に働く傾向があるので、該当者は別記事を参照してください。

フリーターでも発行可能なカードは意外と多い

生き方としてフリーターを選択する人が多い現代。

この層を突っぱねてしまっては、カード会社としても商売が成り立ちません。

そのため、フリーターだからクレカ作れないと悩む人でも「審査に通った!」という例はかなり多くなってきました。

公式サイトやQ&Aにあれば発行できる可能性が高い

「フリーターでも審査に通る=パートやアルバイトでもOK」ということ。

つまり、公式サイトや公式Q&Aに「パートやアルバイトについて触れる記述がある」場合は、フリーターでも発行できる可能性が高いでしょう。

例えばACマスターカードでは、公式サイトに「パート・アルバイトの方もOK」とデカデカと書かれています。

また楽天カードの公式サイトでも、パートアルバイトに関するQ&Aがありますね。

そのため「発行できるかはわかりませんが...」と曖昧な回答をしていることが多いです。

しかし、「わざわざ公式サイトのQ&Aに書く」ということはフリーターの層を取り逃がすことを恐れていることもまた事実なわけです。

ファイナンシャルプラス上では審査難易度G〜DならフリーターOK

ファイナンシャルプラスでは数あるクレジットカードの審査難易度を独自にスコアリングしてまとめています。(口コミやアンケートから算出)

難易度は低い方からG〜AAまで。

このうちG〜D(場合によってはC)のクレジットカードは、フリーターでも取得できる可能性が高いと考えています。

フリーターでも持てる!生活費の支払いにおすすめのカード6選

一人暮らしをしている方は家賃や光熱費、食費、ネット料金などに、アルバイト収入の大半がそこに持ってかれてしまうのが現実。

そういった生活費を全てクレジットカード支払いにして、ポイントを貯めて節約しましょう。

このセクションでは、以下の基準でフリーターでも発行可能なクレジットカードを厳選しました。

- ポイント還元率が高い(1.0%以上)カード

- 年会費がお得(無料)なカード

- ポイントの汎用性が高いカード

年間で2万円分近くのポイントをノーリスクで貯められるので、こんな美味しい話はないわけです。

フリーターでも持てる、生活費の支払いにおすすめのカードは以下の6つ。

1.楽天カード

楽天カード

年会費無料、買い物する度ポイントがどんどん貯まって使い道も無限大。 初心者からヘビーユーザーまで圧倒的支持を集める万能カード。

- 節約◎

- 電子マネー

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.00~3.00% |

|

楽天カードは、自社のサービスを浸透させて楽天経済圏をより強固に確立しようとする戦略がみえます。

そのため審査難易度はかなり優しく、フリーターの方でも積極的に発行しやすいカードです。

楽天市場でポイント3倍以上と、日用品を購入するとポイントがどんどん貯まっていきますよ。

さらに、楽天カードはキャンペーンが頻繁に行われており、入会特典として数千ポイントがもらえることも。

普段の買い物や光熱費の支払いをまとめるだけで、自然とポイントが貯まります。

フリーターでも作りやすく、使い勝手の良さは抜群。

まずは公式サイトから詳細を確認してみてください。

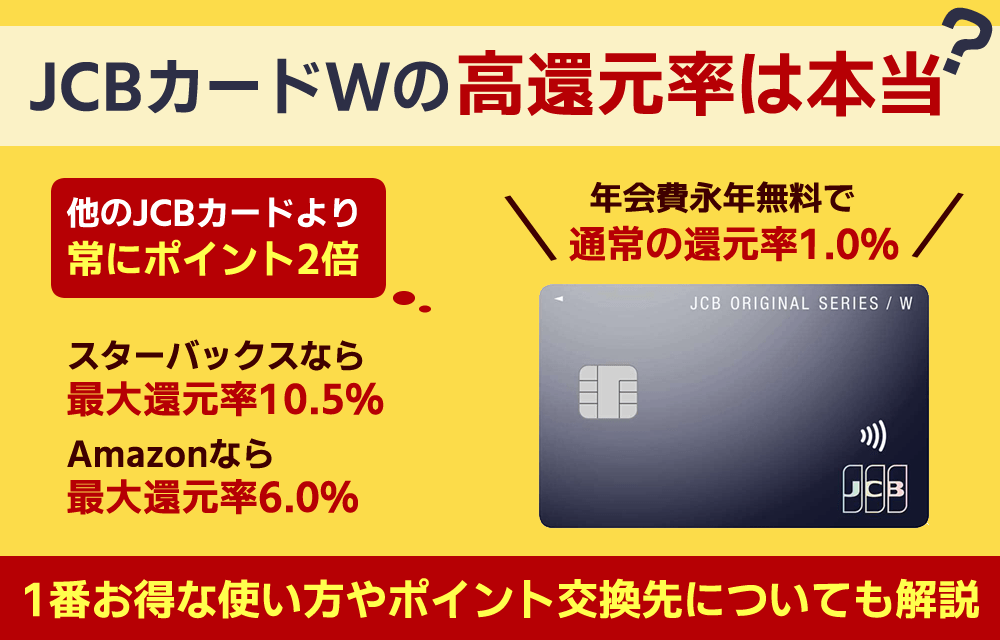

2.JCBカードW

JCB CARD W

WEB申し込み&39歳以下限定JCBプロパーカード。年会費永年無料×常時ポイント2倍の高還元率を実現。ナンバーレスなら最短5分でカード番号発行!※最大還元率はJCB PREMOに交換した場合

- 節約◎

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 1.0%~10.5% |    |

2017年にJCBが一念発起して作成した、年会費無料で高還元率のJCBカードW。

JCB自体の会員数を増やす目的があるのか、アルバイト収入がメインの人でも十分に発行可能です。

Amazonでポイント還元率2.0%になるので、プライム会員価格と同じようにお得に買い物ができますね。

さらに、セブンイレブンやスターバックス、ビックカメラなど身近なお店でも高還元を受けられます。

普段の生活に直結してポイントが貯まるのは、とても魅力的ですね。

年会費無料で始められるのでコスパ重視でカードを選びたい方は、ぜひ詳細をチェックしてみてください。

3.プロミスVisaカード

プロミスVISAカード クレジットとローンの両方の機能を備えたカード。

初年度年会費

2年目~年会費

還元率

電子マネー等

無料

無料

0.50~7.00%

消費者金融のプロミスが三井住友カードと提携して発行している「プロミスVisaカード」。

もともとカードローン利用者向けのサービスから始まったため、収入がアルバイトの方でも比較的審査に通りやすいのが特徴です。

年会費は永年無料。

日常の買い物や公共料金の支払いでもポイントが貯まりますよ。

さらに、キャッシング枠も希望すれば設定できるので、急な出費にも対応しやすいのが安心ポイントですね。

フリーターでも持ちやすいカードとして人気が高く、「普段の支払い+いざという時の備え」を一枚でカバーできます。

気になる方は公式サイトから詳細をチェックしてみてください。

4.PayPayカード

PayPayカード

PayPayを利用している人、ヤフオクやYahoo!ショッピングを利用する人は必携と言えるクレジットカード。

- 節約◎

- 電子マネー

- 買い物

- 初めて◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 0円 | 0円 | 1~5% | なし |

最短2分で審査が完了するので急ぎで発行したい人におすすめ。

Tポイントカードとの一体型で、財布に入れるカードの枚数が増えずスッキリするのが魅力です。

さらに、PayPayカードの支払いに応じてポイントがどんどん貯まります。

キャッシュレス決済をよく使う方には相性抜群。

スピーディーに作れて、日常使いでも便利な一枚です。

気になる方は公式サイトから詳細をチェックしてみてください。

5.エポスカード

エポスカード

年会費無料。店舗受取なら本カードの最短即日発行OK。全国10,000以上の店舗で割引やポイントアップも。

- 節約◎

- 海外◎

- スピード発行

- 買い物◎

- 初めて

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 0.5%~1.25% |

|

ショッピングモール「丸井」が発行しており、実店舗への囲い込み目的で審査基準をかなり下げています。

カラオケでの優待が充実しておりエポスカードを提示するだけで料金が10~30%OFFに。

| シダックス | ルーム料金30%OFF |

|---|---|

| ビックエコー | ルーム料金30%OFFor飲み放題付コース10%OFF |

| カラオケ館 | ルーム料金30%OFF |

| ジャンカラ | ルーム料金優待 |

| カラオケCLUBDAM | ルーム料金30%飲み放題付コース10%OFF |

| カラオケレインボー | ルーム料金30%OFF |

公式クーポンなんかよりもよっぽどお得になるので、音楽や俳優志望でカラオケで自主練したい人にはもってこいですね。

さらに、飲食店やアパレルなど全国1万店舗以上で割引特典が受けられます。

外食やショッピングが好きな方には、メリットが大きいカードです。

年会費無料でこれだけ優待が揃っているのは珍しいので、まずは公式サイトから特典内容を確認してみましょう。

6.イオンカードセレクト

イオンカードセレクト

銀行キャッシュカードとクレジットカード、電子マネーWAONが一枚に。あらゆるシーンでオトクなカード。

- 節約◎

- 電子マネー

- 買い物◎

| 初年度年会費 | 2年目~年会費 | 還元率 | 電子マネー等 |

| 無料 | 無料 | 0.5~1% |  |

メインのターゲット層が主婦ということもあり、基本的に18歳以上であれば申込みができます。

CMでお馴染みの通り、「20日,30日5%OFF」になるので、その日を狙って日用品をまとめ買いすればかなりの節約に。

普段のお買い物でもポイントが2倍になるので、自炊代を抑えたい人にもおすすめの1枚です。

イオングループをよく利用する人なら持っておいて損はなく、日常の節約を実感できます。

年会費無料で特典も豊富なので、気になる方はぜひチェックしてみてください。

フリーターがカード発行時によくある質問に回答

フリーターの方がクレジットカードを発行する時によくある質問にQ&A形式で回答していきます。

申し込み前に不安を潰しておきましょう。

Q.バイトを始めたての場合は年収はどう書くの?

バイトを始めたての人は「大体の年収」でOKです。

例えば1ヶ月で10万円くらい稼げそうなら年収は120万円程度。アバウトで問題ありません。

というのも源泉徴収の提出などは必要なく完全に自己申告で、カード会社が正確な年収を知ることは不可能ですからね。

在籍確認の電話があるケースは稀にありますが、収入額を尋ねられることは基本的にないため、過度に心配する必要はありません。

年収はそこまで重要じゃない

フリーターの場合、正直言って年収がいくらかはそこまで重要ではありません。

もちろん年収200万円のほうが年収50万の人よりも審査時のスコアリングの点数自体は高くなります。

しかし「フリーター」とい属性である以上その差は微々たるもの。

とりわけこの記事で紹介したクレジットカードでは「フリーターでも持てるカード」なので年収が100万円程度でも十分審査に通ることでしょう。

Q.アルバイトを複数している場合は勤務先はどうするの?

アルバイトを複数している場合は「勤続年数」が長いバイト先を記入するのがよいでしょう。

勤続年数が長いほうが「安定した収入がある」という印象を与えられるためですね。

ただ、実際そこまで審査に影響するという訳でもなさそうなので、バイトを始めたての人もナーバスにならず申し込んで大丈夫です。

Q.審査に次々と申し込むのはNG?(多重申し込み)

確かにフリーターでも発行できるクレジットカードはたくさんあります。

しかし、あれもこれも欲しい!と一気に複数のクレジットカードに申し込むと、「多重申し込み」といってカード審査に落ちやすくなります。

「短期間でたくさんカードに申し込む=現金に困っている人かも」とカード会社に悪印象を与えてしまうというロジックです。

目安としては1ヶ月以内に3枚以上カードを申し込むのは控えましょう。

Q.アルバイト先で審査基準は変わるの?

アルバイト先がどこであろうと審査にはほとんど影響はありません。

- バイト先がコンビニだから落ちやすい

- バイト先が大手企業だから通りやすい

ということはないです。

カード会社からするとフリーターは「アルバイト収入がメインの人」です。

それ以上でもそれ以下でもありません。

正社員と違って勤務先で審査に影響を及ぼすことはまずありません。

Q.バイト先に電話はかかってくるの?(在籍確認)

クレジットカードの審査ではアルバイト先に本当にあなたが在籍しているか電話確認されることがあります。(在籍確認)

ただ、現在では在籍確認を行わないカード会社がほとんど。

また万が一された場合でも、本人が出る必要はありません。

同僚や店長に事前に「カード会社から電話があるかも」という旨を伝えておけばスムーズに終わるでしょう。

まとめ

今回はフリーターでも取得可能なクレジットカードを分類して紹介しました。

これで審査に落ちるかもと不安を抱かなくてよくなります